2020-01-20 14:08:18 来源:新浪财经-自媒体综合

来源:时光基

原标题:无问牛熊,皆可盈利——新一代量化对冲基金问世

市场期盼已久的公募量化对冲基金(也叫股票多空基金),终于再次获批并开始发行。

首批量化对冲公募产品主要成立于2016年之前,由于2015“股灾”、2016“熔断”、以及中金所收紧公募基金投资股指期货的限制,使得首批公募量化对冲产品并不能充分体系其产品特性。但量化对冲近年来在专户、养老金产品等领域已有充分应用,很多私募基金的量化对冲策略产品也被高端客户抢购。

2019年6月3日,中金所宣布,为进一步促进股指期货市场运行效率和功能发挥,沪深300股指期货、上证50股指期货和中证500股指期货的跨品种双向持仓,按照交易保证金单边较大者收取交易保证金。在此之前,股指期货也已经多次“松绑”。

在政策鼓励下,2020年初,富国、海富通、华夏、景顺长城、德邦、申万菱信等旗下量化对冲基金正式获得批文。(其中第一只海富通公告显示30亿元限额,末日比例配售,据悉已经结束认购)

一、适合投资者:

虽然近期股票市场行情火热,但并不是所有投资者都能够承担偏股型基金的风险。而量化对冲基金,使用的是市场中性策略,理论上无论是股票牛市、熊市,还是债券牛市、熊市,我们都可以用过股指期货来有效隔离风险,持续积累超额收益。

特别是针对于银行理财类的客户、大额存单类的客户、理财保险类的客户,公募量化对冲基金可以有效替代低风险固定收益率产品。

二、产品特点:

量化对冲基金,先谈“对冲”(股指期货有效对冲市场风险),再谈“量化”(精选股票组合持续跑赢市场)。

(注:请勿将量化对冲基金当成普通的“量化多头”基金)

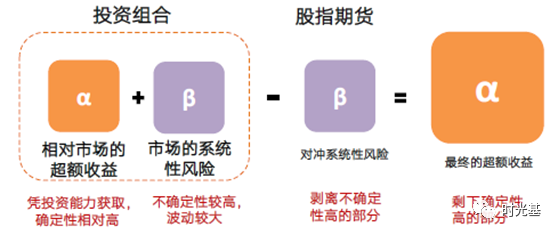

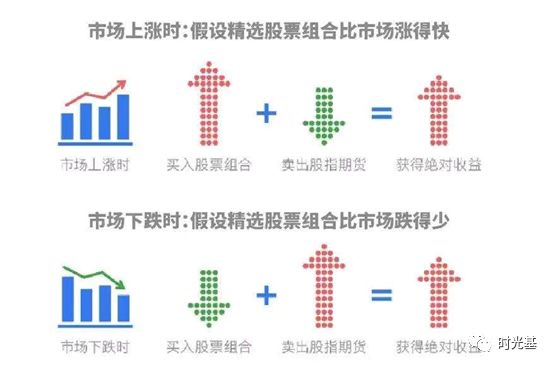

1、“对冲”:指通过管理并降低组合系统风险以应对金融市场变化,使用股指期货对冲策略可以剥离或降低投资组合的系统性风险,使投资组合无论在市场上涨或下跌时,均有机会获取正收益。

即不受股市或债市涨跌影响,不用看行情,靠积累超额收益。量化对冲追求的是绝对收益。

而传统股票型基金强调相对收益,即获取优于市场平均的投资表现。优秀的基金经理可以利用选股择时能力获得相对收益,但却难以避免市场下跌(系统性风险)的损害。

2、“量化”:指借助统计方法、数学模型来指导投资,其本质是定性投资的数量化实践。

执行对冲策略的前提,在于量化投资组合持续获取alpha收益(超额收益)的能力。如某公司业内闻名的多因子alpha模型,通过对股票进行多维度的打分构建投资组合,并采取主动增强策略,力争获得持续的超额收益。

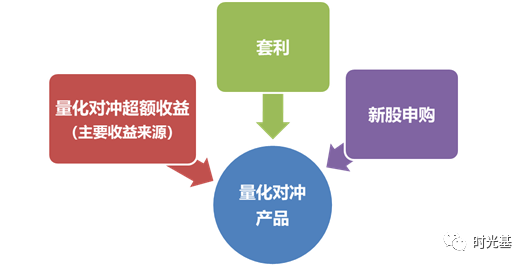

另外,量化对冲产品可以通过股指期货套利和打新(含科创板)等策略来增厚收益。

另外,量化对冲产品可以通过股指期货套利和打新(含科创板)等策略来增厚收益。

三、稳健投资者追捧

公募量化对冲基金受到稳健的机构投资者青睐,多只养老目标基金也纷纷将公募量化对冲基金纳入持仓组合。

根据2019年基金四季度报,华夏养老2040、易方达汇诚养老三年等至少6只养老目标基金持有公募量化对冲基金产品。

三季度以来,银行理财资金、公募FOF及养老目标基金等机构资金持续申购公募量化对冲基金,不少基金规模增长了几十亿。

据媒体报道,一位基金公司量化投资总监表示,今年的资本市场环境也比较利于量化对冲基金的投资运作。“年初以来已出现板块之间的轮动行情,个股间的相关性也有所降低,股指期货的基差已经恢复到升水状态,公募量化对冲基金有望取得5%~10%的年化收益。”

四、2019和2018年公募量化对冲基金业绩排行

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有