2020-01-17 14:07:04 来源:新浪财经-自媒体综合

来源:认真的天马

原标题:买指数基金“坐过山车”怎么办?

又问读者朋友问我:

“天马,你建议在低估时买入,高估时卖出。如果一支指数每次到了合理区域就又跌回低估,岂不是永远不到卖点,一直坐过山车,永远不赚钱?”

坐过山车这个问题大家可能都比较关注,今天就专门聊聊这件事。

但是说这个事之前,我们得先搞清楚另外一个更重要的问题:投资指数基金的收益率,到底是由什么决定的。

01投资指数基金的收益率

一起做一道小学算术题:

假设,我们在今年以P0的价格买了一支指数基金,明年以P1的价格把它卖了,期间还收到了一些 股息。

那么我们的收益率就等于:

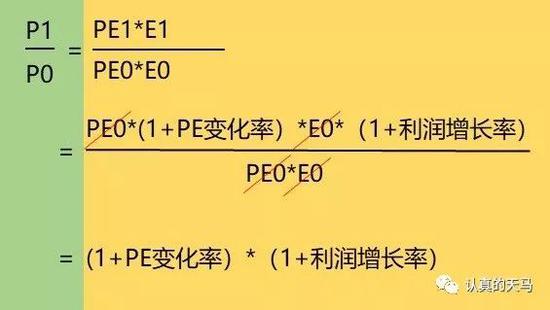

然后把其中P1/P0单独拿出来算一下,因为PE=P/E,所以P=PE*E

把这个结果带回收益率的那个式子。

由这个结果我们就可以清楚的知道,我们投资指数基金的收益率,取决于三方面,分别是:

利润增长率、市盈率变化率、股息率。

我对这三个率的定位是:

利润增长率:是投资中的核心收益;

股息率:是投资中稳稳的收益;

市盈率变化率:是市场给的超额收益;

为什么这么说呢?

利润增长是一家公司或者一支指数最原始的内在价值。公司之所以存在就是为了赚钱,所谓好公司就是赚钱越来越多啊。

哪怕一家公司没上市(比如华为),但是它利润不停的增长,赚的钱越来越多,那它的价值也是不断增长的。

股息也是一样,不管是不是上市公司,有没有股票报价,股息都是可以顺利拿到手的。

只有PE(市盈率)的变化,是市场决定的,而不是公司本身决定的。(当然,市场也会参考公司的利润增长来给出市盈率定价)。

我们一起来做个几个试算:

1.如果一支指数,未来的利润增长10%,股息率3%,目前的市盈率是8倍。

我们持有一年,市盈率从8倍涨了一丢丢,涨到9倍。(挺正常的情况吧,市盈率变化这么一点,还算不上牛市)

我们的收益率是多少呢?

我们的收益率是:

10%+12.5%+10%*12.5%+3%=26.75%

这收益率,逆天了。

2.还是这个指数,还是持有一年,这次运气差一些,卖出的时候市盈率没变,还是8倍。

我们的收益是:

10%+0+10%*0+3%=13%

也很不错嘛。我们的目标本来就是每年10%-15%呀。

3.再更悲观一点,这次运气差到爆,熊市更熊了,市盈率从8倍跌倒了7倍。

我们的收益是:

10%-12.5%-10%*12.5%+3%=-0.75%

几乎等于不亏。

如此差的行情,我们都能不亏。稍微小牛一点点,我们竟然能大赚。这里面最重要的原因,就是这个指数的利润在持续的增长。

所以我才说,利润增长是我们投资指数基金最核心的收益。只要指数的利润维持增长,且我们在低估时(市盈率比较低的时候)买入,我们的收益就会很不错。

如果市场给面子,来了一波大牛市,市盈率从低估,涨个40%-80%到了高估,这部分钱就是市场免费赠送的超额收益。

根据过往经验,A股市场一般7年左右会有一波牛市。中国经济不断增长,牛市肯定还会来,但是具体啥时候来是没法预测的。(任何声称能判断牛市哪天来的,都是骗子)

我们其实也不用太关注牛市啥时候来,只要持续定投利润增长稳定、估值低估的指数基金,哪怕牛市一直不来,我们照样赚钱。

02再说说坐过山车的事

巴菲特的老师格雷厄姆说过,市场先生是个神经病。

同样一支指数,今天可能给以低估的市盈率卖给你,明天可能以合理的市盈率往回买,后天可能又改成了以低估的市盈率往回买。

市盈率的这种:由低估到合理,由合理又到低估的变化就是所谓的“坐过山车”。

我们在定投指数基金的过程中,几乎可以肯定,一定会遇到坐过山车的情况。

我们该怎么办呢?在合理的时候把基金卖掉,等低估的时候再接回来?

如果它就永远留在合理估值上,不下来了怎么办……或者更气人,自从你把它卖了,一波波澜壮阔的牛市就来了……

从上面的分析我们已经知道,只要指数的利润持续增长,我们的收益率已经很令人满意了。中间的这些波澜我们大可以不去理会它。

我写了首打油诗,送给正在或者准备定投的读者:

持续定投等牛市,牛市不来也没事。

牛市若来更开心,中间波澜不关心。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有