2019-10-20 09:18:00 来源:

记者 | 袁颖琪

编辑 | 陈菲遐

十一黄金周刚刚过去,与内地消费市场“火热”情形相比,香港消费市场显得有些冷。

香港入境处数据显示,9月29日至10月6日,访港入境旅客锐减,只有264万人,较去年同期下跌31%。

游客下降,使得香港旅游、酒店、零售等行业受到严重冲击。此前,已有多家香港上市公司发布盈利预警。

香港化妆品零售龙头——莎莎国际也未能幸免。莎莎国际预计中报业绩将下滑15%。与此同时,莎莎国际的估值从年初的17倍市盈率跌到了目前12倍市盈率左右,股价也已腰斩。

表面上看,游客骤减是造成当前莎莎国际业绩大幅下滑的最直接原因。但真正困扰莎莎国际的问题,存在于更深层次。这家公司在正确的时间做出了错误的选择,任谁都无法无法弥补。

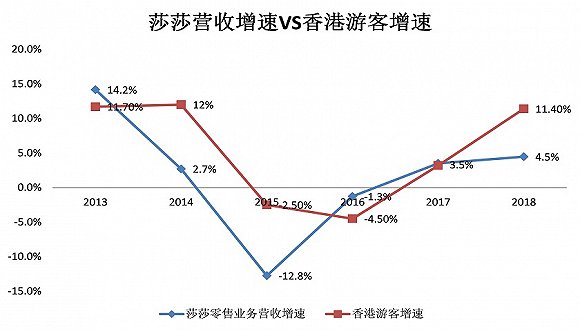

近五年来,莎莎国际的营业收入增速明显放缓。净利润也出现大幅下滑。2015年以后,莎莎国际的营业收入增速由双位数增长下降到了个位数增长。尽管和2015年、2016年香港游客大幅下降不无关系,但是2018年赴港旅游的人数大幅增长11.4%,而莎莎国际当年的营业收入也只增长4.5%。可见,除了游客因素外,莎莎国际自身的经营也出现了问题。

首先,香港市场日益饱和,来自日韩美妆品牌的竞争挤压着莎莎国际盈利空间。

近年来,韩国品牌在香港日益风靡,KC-Korea、Wishh等韩妆连锁店不断增加。万宁和屈臣氏等也加入了莎莎国际定位的中低端日韩护肤品竞争。另一方面,日本、韩国旅游火爆,分流了一部分游客。数据显示,2018年中国赴日旅游人数已超过800万。并连续两年获得赴日游客数量和在日本消费额度的双料第一。莎莎销售的药妆很多来自于日本、韩国,随着日韩游越来越方便,游客更倾向于在这些产品的原产地购买。

其次,以天猫国际、网易考拉、小红书等为代表的跨境电商平台近年来加速崛起,也让莎莎国际的商品失去了独特性和消费者忠诚度。莎莎国际虽然也与天猫国际、网易考拉等电商平台有合作。但是由于错过了电商业务发展的黄金时期,莎莎国际的电商业务至今仍在亏损,2018年电商业务亏损已达2335万港元。

而且,2018年8月颁布的《电商法》也影响了一部分莎莎国际的客流。原本莎莎国际的产品中有很大一部分是卖给内地代购。《电商法》的颁布使得代购和水客们趋于谨慎,代购人数及次数减少也影响了莎莎国际门店的销售额。

数据显示,从2014年以后的多数时间,莎莎国际同店营业额就处在负增长状态。只有2018年,有港铁及港珠澳大桥开通的利好刺激,赴港游客大幅回升,莎莎国际同店营收才得以回升。

莎莎国际盈利空间受挤压,增长承压的问题已经威胁到公司现金流表现。莎莎国际的现金流从2015年的10.7亿港元,下降到2019年的3.4亿港元。其中,只有2018年现金净流入有所回升,为7.5亿港元。虽然莎莎国际目前没有有息负债,但现金流的减少仍会对运营资金形成一定压力。

莎莎国际营业收入中约85%来自香港及澳门地区的门店,净利润更是几乎全部来自香港及澳门地区。从顾客结构看,香港本地顾客只占了20%多。

这样的结构是把“双刃剑”,一方面可以享受内地游客快速增长带来的红利。另一方面业绩严重依赖内地游客。实际上,从2015年开始,内地赴港旅游出现过数次大的波动,莎莎国际的业绩也出现了大幅衰退的情况。

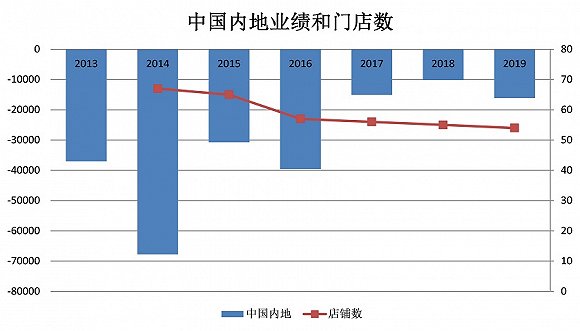

莎莎国际也意识到业绩对游客严重依赖。同时也看到了内地经济蓬勃发展带来的巨大商机。早在2005年,莎莎就将其业务拓展到了内地。

但是,多年来莎莎国际在内地的业务一直没能实现盈利。2014年亏损达到6700万港元,之后年份虽然亏损数额减少,但并不是因为盈利能力改善,而是因为莎莎国际关闭了亏损较大的店铺。内地门店也由2014年的67家减少到了现在的54家。

莎莎国际无法打开内地市场的主要原因,是因为没能体现其核心竞争力。

莎莎国际的核心竞争力在于其不仅拥有诸多国际大牌代理权,门店销售品牌较为齐全,而且还与众多知名化妆品供货商保持良好合作关系,并且通过大量购货,降低采购成本的方式,提供很高的折扣优惠。这也是这家公司在香港最吸引游客的地方。

但是,在内地莎莎国际却没能拿到在香港可以拿到的很多国际大牌化妆品的代理权。这意味着其不仅售价上没有优势,而且销售的品牌也不齐全,所以莎莎国际对内地消费者来说吸引力并不强。莎莎国际已经错过了在内地打开市场的最佳时机,如今内地的化妆品零售市场已相当成熟,再想扩大经营非常困难。

此外,莎莎国际海外门店拓展也不顺利,海外业务多年亏损。2013年起,莎莎国际海外业务一直在收缩,营业收入从12.1亿港元下降到2018年的6.0亿港元。海外业务利润也大幅下跌,从2013年的4400万港元下跌到如今只有238.5万港元。对整体业绩的贡献微乎其微。

为节约成本,莎莎国际于2018年1月彻底终止了在台湾的业务,关闭了21家门店。此前,莎莎国际在台湾市场业绩表现一直疲弱,连续六年亏损。2017年台湾业务亏损约2500万港元。

总的来说,虽然多年努力,但莎莎国际的异地复制始终无法取得成功。这意味着,莎莎国际无法找到新的业绩增长点。而现有香港市场的优势随着竞争日益激烈和市场饱和也正在消失。

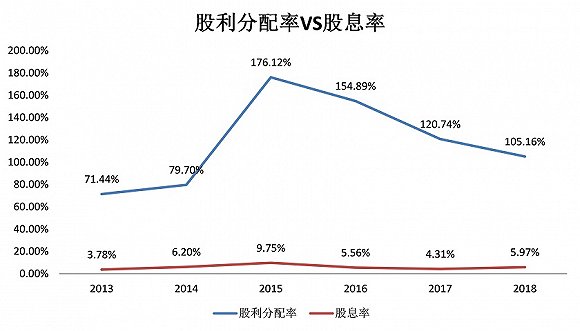

一直以来,莎莎国际都秉持高股利分配率政策。或许是因为自身增长空间有限,莎莎国际倒是乐得和投资者分享利润。

在2013年和2014年业绩增长较快年份,莎莎国际股利分配率超过70%。此后,虽然业绩有所下滑,但莎莎国际为保持高股息率,最近四年的股利分配比例都超过100%。2015年和2016年甚至高达176.1%和154.9%。2016年至今,莎莎国际的股息率维持在4%-6%之间。如果净利率能够维持稳定,那么凭借高股利政策,莎莎国际依然是个不错的投资标的。

但情况往往不尽如人意。

“开源”不利的情况下,莎莎国际一直采取的策略就是“节流”。莎莎国际最大的两项开支——租金成本、人工成本却相对固定,除非关店、裁员,否则很难下降。近年来莎莎国际确实开始关闭低效门店,使得租金成本金额有所下降。但是,店租所占营业收入的比值从2013年的10.1%,慢慢攀升到2019年的11.1%。这说明店租成本对莎莎国际的压力越来越大。

人工成本方面,莎莎国际的薪资支出呈递增趋势,从2013年的10.1亿港元增加到2019年的11.7亿港元。而员工总数却从5000人下降到了4700人。人均工资从21.1万港元增加到了24.9万港元,5年增幅18%。这说明即使莎莎国际控制成本,减少了一些雇佣人员,整体薪资支出仍呈上升趋势。未来想要扭转这种趋势也很困难。

店租成本和人工成本的上升会慢慢吞噬莎莎国际的毛利。

更糟的是,游客骤减又令莎莎国际业绩雪上加霜。今年1-8月,赴港内地旅游合计数同比增速下降到了4.9%。随着时间推移,今年年底内地赴港游客增速下滑可能比2015年同比下滑2.5%更为严重。

与2015年不同的是,当时莎莎国际净利率水平还在9%左右,即使营收大幅下滑,仍然实现了盈利。而现在莎莎国际的净利率水平即使在游客数大幅回升的2018年,也仅为5.6%。在利润空间已经被大幅压缩后,再遇到营收骤然下降的情况,莎莎国际的盈利能力将受到严峻挑战。

粗略测算,如果莎莎国际2019年的营业收入下滑15%,营收占比较大的薪资支出、店租、销售费用、管理费用按照2018年的数额计算。2019年莎莎国际的净利将所剩无几。一旦莎莎国际出现亏损,高股利政策也将难以为继。

昔日风光无限的莎莎国际已经走上一条没落之路。香港旅游、零售行业遭受冲击只是加速了这家公司的衰落,而并非本质原因。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有