2019-10-15 19:12:00 来源:

记者 | 袁颖琪

编辑 | 陈菲遐

又一只消费品行业龙头要来了。国产奶粉行业领军者——中国飞鹤即将登陆港交所。

最新消息显示,中国飞鹤有限公司通过了香港交易所的上市聆讯,可能通过首次公开募股(IPO)筹集资金10亿美元。

根据中国飞鹤的招股说明书,公司的财务数据可以说是十分亮眼。营业收入从2016年的37.2亿元增加到2018年的103.9亿元。2017和2018年的营收增速分别达到58%和76.5%。净利润增长也一样表现强劲。2017和2018年净利润增速分别为1.78倍和93%。公司毛利率和净利率一路攀升,到了2018年分别高达67.5%和21.6%。

我国婴幼儿奶粉市场,国外品牌仍然占了过半的市场份额,而且是占据了消费能力相对较强的一二线城市。在外部条件不利的情况下,中国飞鹤不论是从营业规模、市场占有率以及盈利表现看,都是国产奶粉品牌的龙头企业。同样是国产品牌的上市奶粉企业雅士利国际(1230.HK)和贝因美(002570.SZ)近年来都遭遇了业绩下滑,甚至亏损的情况。

虽然中国飞鹤的业绩可圈可点,但2019年起其业绩增长却出现了放缓。

2019年上半年,中国飞鹤的营业收入和净利润分别增长34.4%和60.4%。虽然仍保持较快增长,但营业收入增速出现明显下滑。中国飞鹤现金流表现也不理想。截至2019年6月30日,飞鹤经营性现金流入7.6亿元,同比略微下降1%。

人口出生率的下降,是影响国内婴幼儿配方奶粉市场需求总量的关键因素。根据国家统计局数据显示,2018年全年出生人口1523万人,人口出生率为10.94‰,比2017年的新生儿数量减少了200万人,下降11.6%。随着人口出生率的下降,未来我国婴幼儿配方奶粉市场总容量有限,市场竞争将越发激烈,飞鹤的竞争压力也在增大。

但是除了宏观因素之外,中国飞鹤业绩增长放缓的原因还有很多。从财报中我们发现了三大疑点,如今的亮眼业绩,或许会在未来埋下隐患。

在2018年末,中国飞鹤拥有的全部现金资产为55.2亿元,比2017年增长62%。到了2019年二季度,该金额继续增加到了61.1亿元。除去抵押存款等受限资金,飞鹤2018年末和2019年上半年的现金资产也高达36.4亿和44.1亿元。

除此之外,飞鹤还有大额结构性存款(主要用于投资理财产品)。2016年飞鹤的结构性存款为4.4亿元到了2019年二季度,已经达到16.1亿元。飞鹤截止今年6月30日的结构性存款和现金资产合计可达60.2亿元。

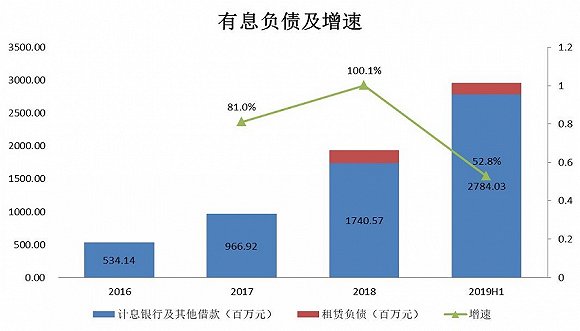

然而值得注意的是,拥有如此充沛现金的飞鹤,有息负债却在逐年攀升。根据招股说明书,中国飞鹤的计息负债(计息银行贷款及其他贷款和租赁负债)在2016年合计只有5.6亿元。到了2019年二季度已经达到了29.6亿元。三年不到,增长了4倍还多。这可比营收增速快多了。2018年开始,飞鹤的长期负债快速增加,增长率达到80%,2019年上半年继续增加60%。

相应的,飞鹤的利息开支也从2016年的2600万元增加到了2018年的8000万元,其中2018年有2200万元利息费用进行了资本化。此前并没有利息资本化现象,对此公司并未给出具体原因。

一方面是账上躺着大笔现金资产,看似不缺钱的背后,飞鹤又不惜增加财务支出来举债,这次又IPO募资10亿美元。对于募资需求,本次招股书还未做详细披露,只是有意向显示飞鹤希望打开海外市场。

中国飞鹤的现金流一直表现优异,每年的现金净流入甚至超过了净利润。但是,2019年上半年飞鹤的现金净流入为7.6亿元,同比去年略降1%。

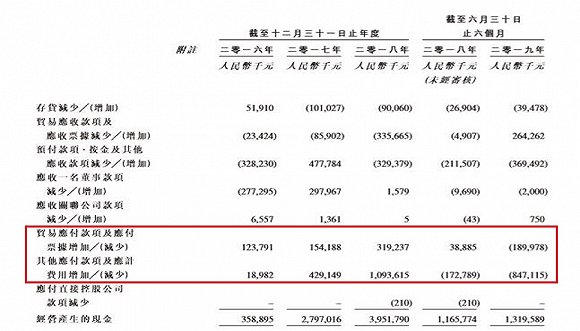

流动负债减少是导致飞鹤现金流下降的主要原因。从飞鹤披露的现金流量表看,2019年上半年,中国飞鹤应付账款减少额为1.9亿元,其他应付款减少额为8.5亿元。两项合计的现金流出比去年增加6.7倍。

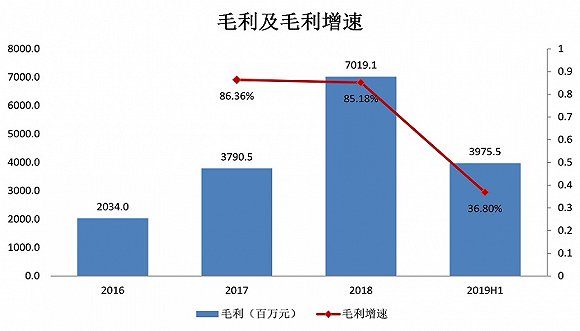

比起运营资本的波动,盈利空间受挤压可能会对飞鹤的现金流造成更为深远的影响。2019年上半年,中国飞鹤连续上升多年的毛利率首次出现下滑。高端奶粉平均毛利率从2018年的76.5%下降到2019年上半年的73.5%。普通奶粉平均毛利率从2018年的62.7%,下降到2019年上半年的60.5%。

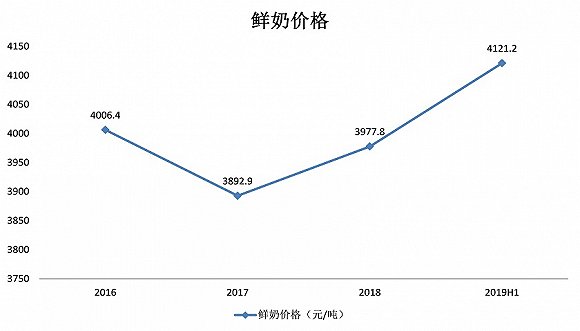

2019年初鲜奶成本出现了一定幅度上升会对飞鹤的毛利率压力。奶粉成本中,原材料成本占比超过80%。其中,鲜奶成本占比最高,其次是包装材料等。因此,鲜奶价格的不利变动势必会对奶粉企业的毛利造成影响。就在2019年上半年,鲜奶价格与去年同期相比上涨3.2%。

另外,飞鹤奶粉的销量增长也出现了放缓迹象。以飞鹤的明星单品——超高端奶粉星飞帆举例。2017和2018年,星飞帆的销量增长分别达到了2.5倍和1倍。而2019年上半年,他的销量只增长了33%。

原材料价格的不断上涨以及销量端的增长放缓,使得飞鹤奶粉的利润空间受到挤压。2019年上半年,中国飞鹤毛利39.8亿元,同比增长36.8%。而此前两年毛利增长都在85%以上。

定位于高端市场的中国飞鹤,是国产奶粉中唯一一家可以在产品售价方面和国外奶粉品牌匹敌的。飞鹤的高端及超高端奶粉贡献的营收占比超过60%。产品零售指导价在400到500元/罐之间。

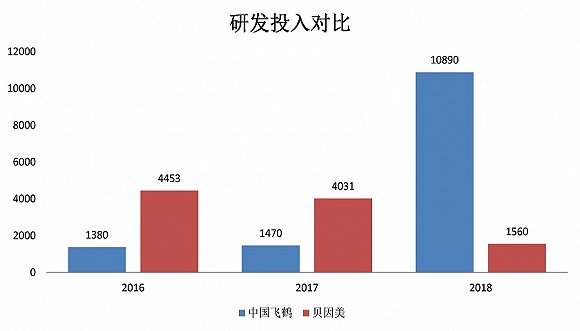

然而,单价如此高的产品,研发投入却不足营收的1%。尤其是2016和2017年,公司的研发费用只有1380万元和1470万元,营收占比竟不足千分之三。2018年,飞鹤的研发费用才骤增到1.09亿元,这也仅为营业收入的1%。而反观另一家国产奶粉企业贝因美,从2015年到2017年,贝因美每年的研发投入都在4000万以上,占营业收入的1.5%左右。直到2018年,由于业绩下滑,出现亏损,研发投入相应的减少到了1600万元,占营收的0.6%。飞鹤的单品定价和营收规模远高于贝因美,而研发的累计投入却不及贝因美。实在让消费者疑虑这样的高端产品核心竞争力在哪?

相对于研发投入的吝啬,飞鹤乳业对于销售的投入可谓相当大方。2017年和2018年,飞鹤的销售费用分别高达21.4亿元和36.6亿元,分别同比增长56%和71%。2019年上半年,销售费用增速有所下滑为11.2%。营收增长和销售费用的增长大体相当,说明营业收入增长基本靠加力销售实现。

一直以来,飞鹤的销售费用占营业收入的比值都在35%以上。当然,这其中一部分原因是行业生态使然。国产奶粉与外国品牌相比,品牌力不强,所以需要投入大量的渠道费用。贝因美和雅士利也存在这样的情况。但是,随着基础消费人群下降,想要通过扩展渠道增加营业收入将会越来越难。中国飞鹤这种重销售而轻研发的经营理念不知还能奏效多久?

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有