2019-10-10 22:30:00 来源:

记者 | 曹立

编辑 | 陈菲遐

上市首日暴涨218%,鲁大师(3601.HK)在沉闷的港股掀起巨大的波澜。

10月10日,鲁大师在港交所挂牌上市,开盘价4港元,较发行价上涨48.1%。交易日内,鲁大师股价一路上涨,午盘后连续两波大幅拉升,截至收盘,鲁大师的股价涨幅高达218.52%,市值增2倍,突破22亿港元。盘中,鲁大师的股价涨幅一度达到222.22%。

即便背靠三六零(601360.SH),鲁大师大涨两倍在不少投资者眼里依然有些“离谱”。在诸多上涨原因中,便宜可能是最直接的原因。

鲁大师此次发行价为2.7港元/股,公司2018年每股收益为人民币0.36元(约合0.4港元),对应静态市盈率6.75倍。如果考虑到2019年1至4月净利润同比有40%的增长幅度,2019年全年的动态市盈率将会更低。

这一发行价甚至低于鲁大师上一轮的融资价格,折价达到83%。2018年7月,投资机构Lima High Tech入股鲁大师的价格是15.72港元/股。

如此低廉的价格显然让人心动,公司新股发售获得了277倍超额认购,预示着公司在上市后可能受到市场追捧。10月9日,鲁大师在暗盘(场外市场)交易中涨幅就已超过50%,为上市首日的大涨埋下伏笔。

但是换个角度,如此低的发行价,除了市场因素,也暗示着公司存在着一些问题,让投行无法卖出好价钱。具体来说,鲁大师可能存在三点缺陷。

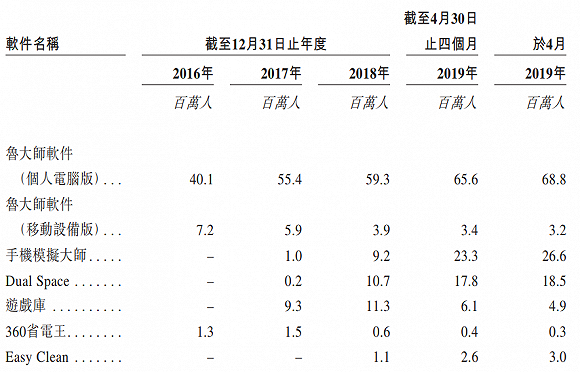

从公司的月活跃用户来看,超过千万人的都是PC端产品,以2019年4月为例,鲁大师软件(个人电脑版)为6880万人,手机模拟大师(该产品在PC端模拟手机环境,并非手机产品)为2660万人,Dual Space为1850万人。反观手机端,鲁大师软件(移动设备版)从2016年开始就一路下滑,到今年4月的月活用户仅有320万人,游戏库的月活用户则在2018年见顶,至今月活用户只有490万人,Easy Clean是唯一保持增长的手机软件,不过现在300万的月活用户还是很少。

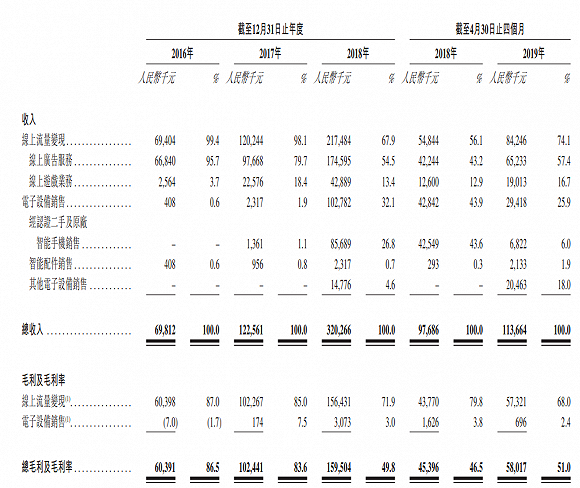

依赖PC端用户对公司的商业模式产生了深远影响。可以看到,公司将获得的线上流量通过广告和游戏进行变现,得益于公司PC端用户的增长,这两块业务都在过去三年经历了快速发展。

但是问题在于,PC端获得的流量一般情况下只能导入PC端,很难导入移动端。这导致公司的线上大部分流量最终都指向一个出口——网页游戏,其中一条路线是直接导入公司自营的网页游戏平台鲁大师游戏,另一条路线则是通过广告导入360等平台。360平台将一部分流量再次变现为网页游戏。也就是说,公司的流量生意和网页游戏市场的景气程度有一定关系。

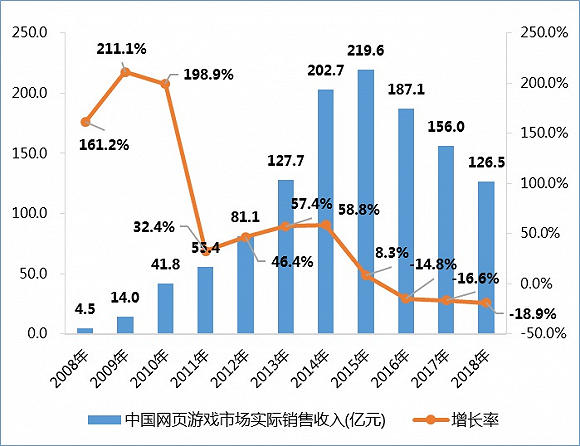

数据显示,受移动端挤压和页游产品同质化的影响,网页游戏市场已经连续三年下降,页游市场2018年实际销售收入仅有126.5亿元,同比下降18.9%。但是目前,鲁大师的收入端还没有受到影响,可能的原因是体量较小,公司2018年线上流量变现收入仅为2.17亿元。但随着网页游戏市场在未来进一步萎缩,未来有发生下滑的可能性。

在毛利率方面,这种担忧已经变为现实,公司线上流量变现的毛利率已经从2016年的87%下降到2018年的71.9%,2019年前四月进一步下滑到68%,这一现象并非孤例,在PC端强、移动端弱的公司中都有体现,其中典型的如360,我们在之前的《三六零:流量危机下求生》一文中有过讨论,背后的根本原因是移动端流量价值上升,PC端流量价值下降。

鲁大师最大的两个客户360和嵩恒网络都是公司的关联方,这不仅构成了公司在A股上市的重要障碍,也成为在港股被低估的重要原因。

招股书显示,360科技是鲁大师第一大股东,股权占比达41.37%;现任鲁大师CEO田野为第二大股东,占比27.67%;嵩恒网络占比为23.64%,为第三大股东。

2015年,鲁大师加入了360主页导航联盟,通过“建议”用户将主页导向360的主页导航页面获得广告收入。2016、2017和2018年,来自360的收入分别占公司当年总收入的67.2%、41.3%和22.4%,来自360的毛利比例则更高,分别占公司当年总收入的67.6%、42%和32.3%。

嵩恒网络与鲁大师类似,是一家通过工具获取流量的互联网公司,鲁大师为嵩恒网络提供迷你弹窗和条幅广告服务。2016、2017和2018年,来自嵩恒网络的收入分别占公司当年总收入的12.9%、33.9%和7.5%,来自嵩恒网络的毛利比例也更高,分别占公司当年总收入的13%、34.5%和10.8%。

将两大关联方相加,鲁大师2016、2017和2018年来自关联方的毛利分别高达80.6%、75.5%和43.1%。不仅如此,公司还在招股说明书中表示,对360和嵩恒网络的依赖在未来可能不会减少。

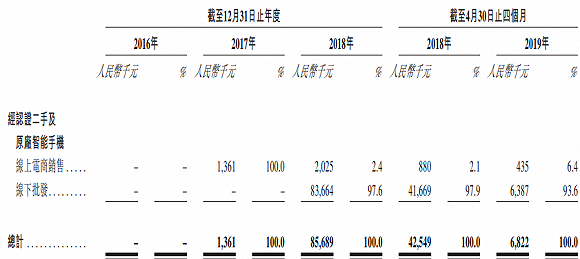

鲁大师在2017年开始经营二手手机业务,公司希望凭借自身在硬件评测领域的形象地位来解决二手销售中的信任问题。但从实际情况看,并不理想。

公司通过线上电商平台小鲁优选和线下批发两个渠道销售,其中以线下批发为主。众所周知,批发毛利率一般会低于零售,因此公司的二手手机业务毛利率仅为3%。这也说明公司目前光靠C端用户不足以支撑二手手机业务。

2019年前4月,公司二手手机业务同比大幅下滑84%,公司的解释为战略调整,将原先的分销策略替换为零售店直销,公司为此在2018年下半年中断了与中恒银通、公司D两大客户的合作,而这两大客户2018年贡献收入分别为4020万元、1743万元,合计占比超过当年二手手机业务的一半。

线下零售店的建成非一日之功,鲁大师二手手机业务还有很长的路要走。

综合来看,鲁大师在各项业务上都存在硬伤,6.75倍的发行市盈率已经反映了这些因素。从公司资产负债表来看,借款和应收账款都在合理范围,算是比较健康的,而且PC端用户还是有缓慢增长的,投行的定价可能略有偏低,但在港股市场不算离谱。经过首日暴涨后,股价已经不存在低估,后续大幅上涨难度较大。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有