2019-09-30 09:18:00 来源:

十一假期,程微要带全家去一个三线城市游玩。选择住哪儿很重要。

“星级酒店服务有保障,但是价格高,还要考虑加床,而且较为不自由。单体酒店、民宿比较有特色,适合带着老人和孩子。此外,还要考虑酒店设施新旧、交通便利等问题“,程微说。

眼下,三线城市是国内酒店业的必争之地。同程艺龙与同程旅游发布的《2019国庆黄金周出行及出游趋势报告》显示,尽管北上广深等发达区域依然是主要的客源地,但是三线及以下城市居民也表现出了强劲的需求,整体需求增幅领先于一线城市。

在抢占二三线城市中,连锁酒店和单体酒店各显神通。

国内的酒店业格局分为两类。一类是以华住(HTHT.O)、锦江酒店(600754.SH)和首旅如家(600258.SH)为代表的三大连锁酒店集团。这类酒店盈利模式是以品牌授权的方式提供标准化住宿服务,收取住宿费用和品牌管理费用。这种模式成功的关键在保持单房价格和入住率的微妙平衡中实现利润最大化。另一类则是单体的酒店,它们往往具有一定特色,但难以成规模。2019年,这两类酒店都面临着史无前例的挑战。

2019上半年,中国酒店平均景气指数为-9,与去年同期相比降低了41个指数点,降幅显著。从历史数据看,市场景气指数自2013年7月跌入谷底后缓慢波动上升,整体趋势正向发展,2017年开始渐入平稳小高峰,直到2019年景气度陡然下滑。

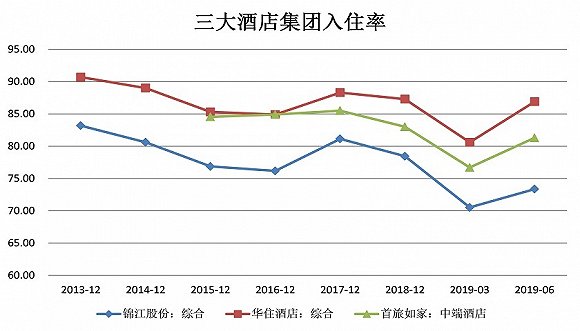

酒店景气度骤降直接体现在入住率下滑。华住、锦江和首旅如家2018年的平均入住率分别同比下降1.0、2.7和2.5个百分点。2019年的二季度数据略有回升,但主要是季节性因素的影响。从景气度数据预测,今年入住率恐怕也不太乐观。

由于市场对酒店行业普遍预期不佳,三大酒店集团的股价也表现低迷。华住在美股上市,其股价从2018年6月份开始,至今累计跌幅超过25%。同期锦江酒店和首旅酒店的累计跌幅也超过30%,市盈率估值几近腰斩。

入住率和股价齐跌的背后,是酒店盈利空间的下降。

近年来,人工成本和物业成本的大幅上升挤压着酒店盈利空间。艾媒咨询数据显示,2017年中国酒店应付职工薪酬为营业额的27.2%,较上年增长13.3%;房租为营业额的10.7%,较上年增加42.7%,利润率仅为1.0%,比上年下降9.1%。

尽管酒店行业入住率承压,但是我国的酒店集团现阶段的盈利水平并不像预期的那样糟糕。2019年半年报显示,华住、锦江和首旅营业收入分别增长了13.4%、2.9%和-0.3%,归母净利润分别增长81.4%、12.8%和8.1%。

加速新开加盟店和提高客房单价是酒店集团现阶段盈利增长的主要驱动因素。

品牌酒店集团旗下更多的是加盟店。以锦江为例,锦江酒店境内拥有超过6000家酒店,其中90%为加盟店。这些加盟店只贡献了3成营业收入,却能够贡献7成营业利润。加盟店的营业利率高达65%,而直营店的营业利率只有15%。

连锁加盟这种模式更准确的名称是“特许经营模式”。这种模式下,品牌酒店集团并不承担物业成本以及其他酒店运营成本,只是把酒店品牌授权给加盟商,由加盟商经营,自己收取管理费。

当然,各个酒店品牌对于客房数,客房面积,地理位置等加盟条件都有要求。并且,为了保证酒店服务质量,品牌酒店集团还会向加盟店派驻店长,实现统一管理。而这笔费用也是由加盟店承担。除了收取店长费之外,品牌酒店还要按房间数一次性收取加盟费(每间客房2000-2500元左右),并且以后每一年还要按加盟店营收的一定比例(5%-6.5%)收取加盟管理费。这样来看,特许经营模式可以说是旱涝保收。

2019年半年报显示,华住、锦江和首旅分别新增酒店435家、406家和234家。同时,华住和首旅已签约未开业的酒店数量也创下新高。目前,三大酒店集团合计有超过3000家酒店正在筹建中,占它们现有酒店总数的18%左右。

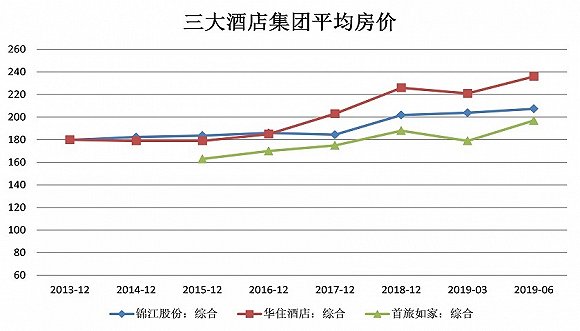

除此之外,酒店客房单价在过去几年中也处于上升趋势。截止2019年6月末,华住、锦江和首旅的单房平均房价分别为236、207和197元,同比分别上升4.4、2.5和4.8个百分点。平均房价上升和中端酒店占比提升有很大关系。例如,锦江酒店2019年中报中端酒店占比为37.1%,上年同期则为28.2%。华住的平均房价大幅高于锦江和首旅也是因为其中端酒店占比更高。

不过,由于加盟店数量不断增加,近距离开店问题已不新鲜。之前,华住和格林豪泰的加盟商都因为近距离开店问题向酒店集团提出过抗议。新酒店不断开业,一定程度上加速了客源的分流,使加盟商的竞争更加激烈。入住率持续走低,加盟店店长为保入住率不得不降房价,这样加盟店的RevPAR(已销售客房收入)就会下降。

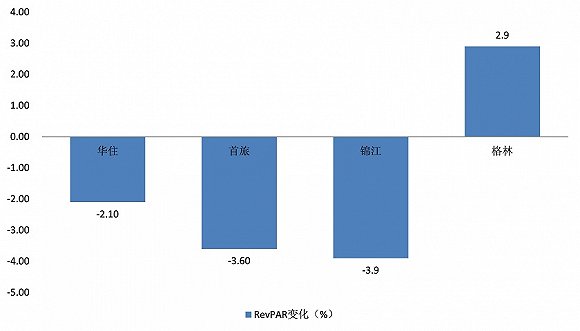

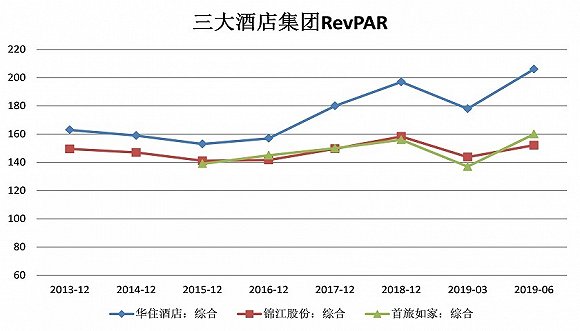

今年上半年我国三大酒店集团的RevPAR已经开始下滑。华住、锦江和首旅酒店的同店RevPAR分别同比下降2.1、3.9和3.6个百分比。

在三大酒店集团业绩增长失速的同时,业内第四名格林酒店(GHG.N)异军突起。2019年其上半年收入同比增长20.9%,高于华住、锦江等;净利润增速为46%,略低于华住但远高于锦江、首旅。

二季度,格林酒店平均房价为172元,同比增长4.8%。平均入住率为81.1%。受益于平均房价的提升,RevPAR同比增长2.9%,为139元。而三大酒店集团RevPAR均是下滑的。

格林之所以表现优异和其定位于三四线城市有关。一二线城市经济型酒店高速发展的黄金时期已经过去,连锁化市场接近饱和。三四线城市经济酒店的市场还是刚需产品,市场竞争的格局才刚开始,未来几年还有较大成长空间。所以,在三四线城市有布局优势的格林酒店增速远快于锦江、华住等。

另外,三四线城市也面临酒店品牌产业升级机会,而格林酒店的中端品牌占比75%,价格在180-400元之间。正好符合三四线城市消费升级的趋势,所以发展较快。

据中国饭店业协会统计,我国酒店连锁化率仅有20%多。而美国的酒店连锁化率为70%。即使连锁型酒店通过加盟、改造等方式吞并了一部分的单体酒店,但是在存量市场上,目前单体酒店仍占了绝大多数。

不过,单体酒店发展瓶颈又显而易见。第一,由于没有品牌加持,入住率明显低于品牌连锁酒店。数据显示,品牌连锁酒店的平均入住率可以达到80%以上;单体酒店的入住率则在50%左右徘徊。低入住率也使得单体酒店盈利越来越困难。

第二,单体酒店除了物业成本、人工成本外还有为了引流付给诸如携程、艺龙等(OTA)的中介费。该笔费用每单大概在8%~15%不等,一些弱势的单体酒店甚至要被OTA收取高达18%-20%佣金。品牌连锁酒店的优势就在于可以用自己的订房系统为旗下加盟店导流,当然也要收取一定的渠道费但远低于OTA的抽佣。

针对单体酒店发展的痛点,OYO酒店的商业模式应运而生。

自2017年起,OYO酒店带着新的商业故事进入中国。2年过去了,OYO覆盖城市337座,加盟酒店1.3万家,房间量突破59万。OYO提出免收加盟费的“轻加盟模式”,本质上针对的就是大型连锁型酒店集团苛刻的加盟要求。

与传统酒店集团不同,OYO酒店提供的加盟方案几乎没有门槛。不但没有首次加盟费,还会根据历史同期收入为加盟商提供每月收入保底。未达到保底收入由OYO补齐,超过保底的部分OYO与业主共享,从而达到提升盈利的目的。而且,OYO提供的PMS酒店管理系统还可以实现订房系统和动态调整房价的功能,从而帮助业主节省OTA抽佣和一般加盟模式的店长费用。

另一家采用“轻加盟”模式的H酒店要求则更高一些。H酒店要求加盟商门店月收入不低于9万元,并设置必须具有消防许可证等门槛。H酒店CEO夏青宁认为规模太小的单体酒店并不具有改造价值,设定月收入底线可以避免企业陷入无休止的“烧钱”模式。

目前,OYO正处在“烧钱”阶段。据估计,OYO自进入中国以来已经累计亏损超过20亿元。OYO酒店的商业模式在业内还颇受争议。很多业内人士认为OYO是以“互联网”思维在做酒店,但是,酒店最终的落脚点是服务质量,一味地追求速度行不通。

尽管OYO不盈利,但的确动到了三大酒店集团的奶酪。

提升连锁化率是未来的发展方向。如前所说,三大酒店集团未来的增长很大程度上靠新开加盟店。这其中很大一部分就靠单体酒店转化而来。OYO的出现会给三大酒店集团发展加盟店造成很大冲击。

而且,通过加入OYO,单体酒店的服务、入住体验更加标准化,入住率显著提升,竞争力也得到加强,势必会和现有酒店集团的加盟店竞争客源。也可能会导致三大酒店集团单房价格和入住率的下降。未来三大酒店集团除了面临行业景气度下行的压力外,还将迎来更为严峻的外部挑战。

对此,华住集团率先应战,战略入股H酒店,希望以此来狙击OYO。华住希望到2022年底H酒店会拥有超过2万家加盟店,这个速度比OYO慢了一半。华住酒店董事长李琦表示:“为了追求速度,牺牲掉品质,不值得。”

对于国内单体酒店的连锁化而言,升级才刚刚开始。

(文中程微为化名)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有