2019-08-02 15:54:02 来源:

记者 | 袁颖琪

编辑 | 陈菲遐

7月31日,拉夏贝尔公布半年报预告。公告称2019年上半年公司营业收入同比将下降超过20%。这点并未远超预期。然而,令人意外的是拉夏贝尔归属于上市公司股东的净利润预计将在-4.4亿元至-5.4亿元之间。三个月前的一季报,拉夏贝尔还盈利975万元。

拉夏贝尔到底发生了什么,使得它在3个月内亏掉多达6个亿?

对此,公司在中报预告中称:中报亏损一方面是因为公司加速销售过季商品,导致毛利率下降;另一方面则是因为公司持续归还银行借款,对公司2019年春、夏货品下单、上新等产生了一定的负面影响。

虽然对于上新的影响难以量化,但是可以肯定的是,毛利率下滑却是从2018年就开始了。2018年,公司毛利率下降6%,导致少盈利4.27亿元。可见,即使是像2018年毛利下滑的情况,也不足以让拉夏贝尔半年亏6亿元。那么,除了预告披露的原因,造成拉夏贝尔业绩巨亏的还有哪些原因呢?梳理拉夏贝尔以前年度财务报告,我们还发现了四大雷区。这之中还有哪些未爆的雷呢?

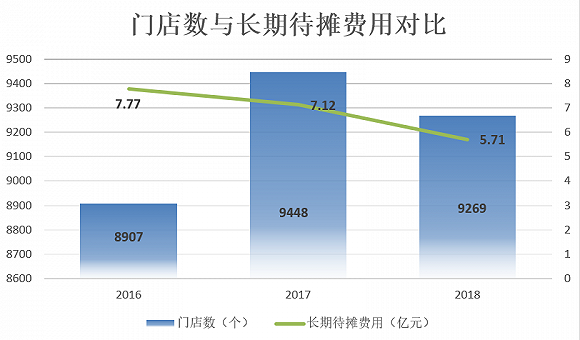

根据半年报的业绩预告,我们发现拉夏贝尔上半年累计关店已经达到了2400家。因为拉夏贝尔一直采用直营店的模式,所以门店房租、装修费用都由自己承担。一般来说,这些费用会记为长期待摊费用,在一定时间内摊销。门店数骤减一方面会影响营业收入的增长,另一方面会导致未摊销的租金、装修费用等加速摊销,增加当年的费用支出。因此,我们预计像拉夏贝尔这样大规模关店,一次性结转长期待摊费用是拉夏贝尔上半年巨亏的原因之一。

更值得注意的是,2017年和2018年两年,拉夏贝尔门店数的增长和长期待摊费用的增长并不一致。这让我们不得不重新审视拉夏贝尔以前年度业绩的真实性。

根据拉夏贝尔年报,2017年拉夏贝尔门店数到达顶峰9448家,门店同比增长6%。但是,奇怪的是,拉夏贝尔当年的长期待摊费用为7.12亿元,同比下降了8%。2018年的情况也类似,拉夏贝尔的门店数略有下降为9269家。2018年的长期待摊费用却下降20%。如果说长期待摊费用会受到关店加速摊销影响的话,那么年内新增长期待摊费用则正好反映新增开店数的情况。

2017年拉夏贝尔新开门店2059家,新增长期待摊费用为3.54亿元。而2018年,新开店1132家,对应的新增长期待摊费用为3.78亿元。为什么2017年新增门店数约是2018年的两倍,但是长期待摊销的装修费却更少?到底是2017年虚增了门店数?还是2018年少记了长期待摊费用呢?

拉夏贝尔会计政策规定长期待摊费用为经营租入固定资产改良,按预计受益期间2至5年分期平均摊销,并以实际支出减去累计摊销后的净额列示。

数据显示,2017年分摊在销售费用中的租赁费为10.48亿元,同比下降2%,而门店数却净增加500余家。2018年的情况也是如此,租赁费上涨0.6%,实际上门店数却下降179家。

本来拉夏贝尔采用直营店的方式,开店、关店成本较高,自然用时也较长。但是,从2017年开始,拉夏贝尔就大规模地开店、关店。2019年上半年,更是净关店2400余家。如此短的时间内完成大规模关店,加之之前门店数和长期待摊费用之间的种种不合理之处,不禁让投资者怀疑拉夏贝尔之前开的门店是否都是真实存在的,并且正常营业呢?

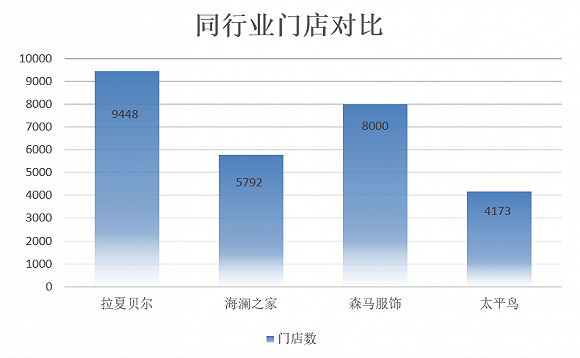

根据天风证券统计的数据,拉夏贝尔在同类公司中,门店数是最多的。男女装服饰龙头海澜之家和森马服饰在2017年底的门店数分别为5792家和8000家,均低于拉夏贝尔的9448家。但事实上,拉夏贝尔无论从营收规模、市值还是品牌影响力来看,都和海澜之家、森马服饰相较甚远。而定位和拉夏贝尔更为接近的太平鸟的门店数还不到拉夏贝尔的一半,仅4173家。

此外,根据2018年年报,拉夏贝尔共拥有9269个线下零售网点,分布在约2908个商业实体中。也就是说每个商业实体会有拉夏贝尔以及旗下品牌的门店3-4家。

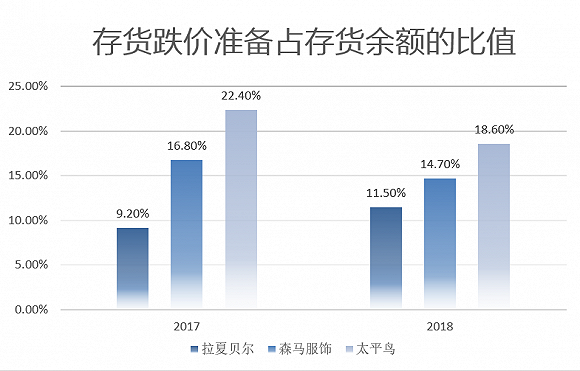

因为服装受流行趋势的影响很大,一旦出现滞销,服装企业通常会给予较大折扣,处理存货,回笼资金。因而,服装公司销售下滑后,存货跌价往往是随之而来的风险。从2016年起,拉夏贝尔的存货就一直上升,到2018年已达28亿元。但是账上只有3.3亿元的存货跌价准备。2018年和2017年,拉夏贝尔存货跌价准备与存货账面余额的比值分别为11.5%和9.2%。森马服饰2018年、2017年该比例分别为14.7%和16.8%。太平鸟2018年、2017年该比例分别为18.6%和22.4%。

而且,不论是太平鸟还是森马服饰他们的存货周转表现均优于拉夏贝尔。2018年拉夏贝尔的存货周转天数高达285天,一季度略有好转,也有250天。太平鸟和森马服饰2018年的存货周转天数分别为183天和129天。拉夏贝尔存货周转效率更低,而提取的跌价准备却远低于同业水平,说明拉夏贝尔提取的存货跌价准备不足,过往年度利润存在虚高的现象。如今,半年报巨亏,也可能是拉夏贝尔存货计提跌价损失造成的。

从销售量来看,拉夏贝尔的经营业绩从2017年就有减速迹象。拉夏贝尔裙装销售量下滑了5%。而营收占比最大的上装销售量只增长了6%,与此同时,当年上装的生产量增长17%。其他产品也类似,这直接导致当年各产品库存均大幅上升。由此可见,2017年起拉夏贝尔就出现了滞销的情况。

到了2018年,情况变得更为糟糕。2018年,公司已经主动减少采购量,总采购量(不含配饰)同比上年度减少26.3%。但是,2018年销售也继续恶化,总销量平均降幅到达18%。

但奇怪的是,拉夏贝尔2018年销售量大幅下降的同时,主营业务成本不降反升,同比增长4%。要造成这种情况,粗略估计,单件商品的成本需上升20%以上。对此,拉夏贝尔给出的解释是公司为了加快存货周转,销售大量存货所致。增加存货销售就可以大幅拉升单件商品平均成本,也可以侧面反映公司存货成本虚高的问题。

到了2019年一季度,拉夏贝尔已经开始大幅缩减门店。公司的门店网点数量在一季度净减少约1887个,门店网点数量下降20%,营业收入下降21%。但是,拉夏贝尔的营业成本只下降了3%。这也和公司存货成本较高有关。

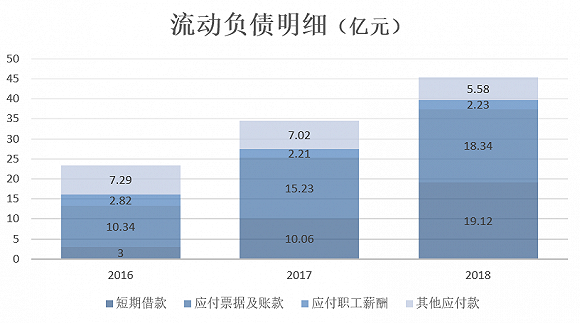

2017年拉夏贝尔短期负债上升2.3倍,2018年又继续上升90%达到了19.12亿元。到了2019年一季度,由于归还部分欠款,拉夏贝尔短期借款下降至17亿元。但是,持续归还银行借款,已经对公司的资金链有了影响。据中报预披露,拉夏贝尔由于资金紧张,导致公司对2019年春、夏货品下单、上新等正常经营活动产生了一定的负面影响。

除了短期负债,公司的长期负债和对外担保这两方面负债也在增加。2018年公司为满足吴泾项目基建的资金需求,新增长期借款3.31亿元。2019年一季度,公司对外担保余额为4.7亿元,均为对全资子公司的担保,占本公司2018年度净资产的比例13.64%。

大幅增长的债务势必推高财务费用。2018年,拉夏贝尔利息费用为8700万,同比上升达4倍多。更令人担心的是,公司净增加的约9亿元的流动资金贷款主要用于货品采购、人员工资支出、缴纳税款等方面。现在服装行业整体低迷,如果公司盈利能力持续恶化,拉夏贝尔的日常经营活动恐怕更困难。

另外,根据Wind统计,拉夏贝尔实际控制人邢加兴以及其关联公司上海和夏投资有限公司合计已经质押他们所持股份的93%。而且,实际控制人邢加兴更是从2018年下半年开始多次质押所持股份,除了满足资金需求外,更多的是因为拉夏贝尔股价持续下跌,需要补足质押而已。目前,可供拉夏贝尔质押的股份已经不多,如果股价继续下跌,不免会出现强制平仓的情况。

拉夏贝尔业绩增长从2017年起就已经有放缓迹象。如今,公司中报突然爆出巨额亏损其实是冰冻三尺非一日之寒。拉夏贝尔想要翻身,除了在财报上“甩掉包袱”外,专注于产品,提高公司运营效率才是正路。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有