2019-07-19 09:18:01 来源:

近日,半导体材料生产商锦州神工半导体股份有限公司(下称神工股份)准备冲刺科创板,已向上交所提交申报稿。

此次申请科创板上市,神工股份计划募资11亿元。其中,79.1%的募集资金将用于新产品的生产建设项目,20.9%的资金将用于研发中心建设。

过去几年,不论是业绩还是资产规模,神工股份均增长神速。财务数据显示,2016-2018年,神工股份分别实现营收0.44亿元、1.26亿元和2.83亿元,净利润0.11亿元、0.46亿元和1.07亿元。截至2018年年末,神工股份总资产3.61亿元,净资产3.34亿元。

不过,界面新闻记者发现,高增长之下,神工股份在半导体产业链中地位边缘,甚至被上交所质疑不属于半导体行业。此外,神工股份存在供应商、客户和竞争对手重叠的情况,结合公司较低的研发投入,其是否真正具有技术优势和能否持续发展值得怀疑。

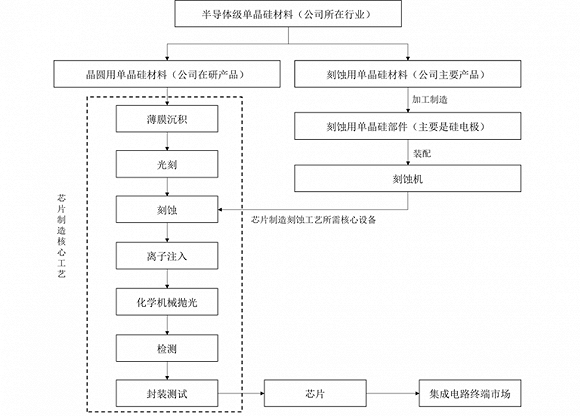

神工股份成立于2013年,主营业务为半导体级单晶硅材料的研发、生产和销售。公司核心产品为大尺寸高纯度半导体级单晶硅材料,目前主要应用于加工制成半导体级单晶硅部件,是晶圆制造刻蚀环节所必需的核心耗材。

公司称,产品半导体级单晶硅材料纯度达到11个9,量产尺寸最大可达19英寸,可满足7nm先进制程芯片制造刻蚀环节对硅材料的工艺要求,已成功打入国际先进半导体材料供应链体系,并已逐步替代国外同类产品。

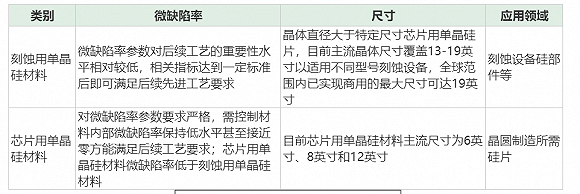

神工股份的主营业务,极易让人产生误解。界面新闻记者发现,神工股份所生产的单晶硅材料,并不是传统意义上芯片制造用的基础材料,而是在硅片刻蚀时,装配在刻蚀机上的单晶硅部件(主要为硅电极),是耗材之一。

与芯片用单晶硅材料相比,刻蚀用单晶硅材料对工艺要求低、直径大。目前前沿芯片用硅片最大能做到12英寸,12英寸芯片需要配套14英寸以上的单晶硅材料,公司的单晶硅材料目前最大尺寸能做到19英寸。

所以,公司的主要下游客户为硅电极生产厂商,通过刻蚀设备厂商销售至芯片代工公司。公司主要客户包括三菱材料、SK化学、CoorsTek、Hana、Silfex、Trinity、Wakatec、WDX等,均为直接下游客户,产品主要销往日本和韩国,占到营收的97.53%。

上交所曾在问询意见中表示,公司不直接生产刻蚀用单晶硅部件,要求公司删除或修改招股书相关内容,避免投资者产生“公司为半导体行业公司”的误导。同时,要求公司准确描述主要业务,删除“半导体硅材料”、“半导体单晶硅部件”等可能产生误导的表述。

对此,神工股份并未删除或修改招股书相关内容,而是解释称,自身产品是晶圆制造必需的核心耗材,属于半导体材料行业,属于半导体产业链。

神工股份还称,经公司调研估算,目前全球刻蚀用单晶硅材料市场规模约1500吨-1800吨,公司2018年市场占有率在13%-15%。对此,上交所也进行了问询,但公司并未回答关于调研的细节。

在研发投入方面,神工股份也不像一个半导体公司。

根据公司介绍,单晶硅材料生产时工艺难度较高:刻蚀用单晶硅材料核心参数包括缺陷密度、元素含量、元素分布均匀性等一系列参数指标。在密闭高温腔体内进行原子有序排列并完成晶体生长,同时控制参数指标是复杂的系统工程。要稳定量产参数指标波动幅度不大的单晶硅材料,难度较高。

在上述技术难度下,公司用了六年时间便打入全球供应链,但研发投入却少得可怜。2016年-2018年,神工股份的研发费用分别为243.56万元、519.14万元和1090.89万元,近三年累计在研发费用上的投入合计不到2000万元。

并且,在公司毛利率逐步攀升、业绩大爆发的同时,研发费用所占比重却不升反降。2016年-2018年,神工股份研发费占当期营业收入的比例分别为5.51%、4.11%和3.86%,低于行业可比公司,并呈现持续下降的趋势。

从员工数量来看,整个公司的研发人员只有15人,占公司员工总人数的11.19%。2018年,研发人员薪酬总额180.3万元,除掉两位核心技术人员薪酬为140.61万元,余下的13位研发人员2018年的薪酬一共仅为39.69万元,平均年薪仅3.05万元。

根据招股书,神工股份下游客户硅电极主要生产厂商包括日本三菱材料、日本CoorsTek、韩国SK化学等。这些客户中,大部分先进企业还具有单晶硅材料生产能力。这意味着,上述企业作为硅电极和单晶硅材料的生产商,既是神工股份的客户,也是竞争对手。

此外,如日本三菱材料,还具有单晶硅生产所需原料——高纯度多晶硅的生产能力。也就是说,日本三菱还可以是神工股份的供应商。供应商、客户和竞争对手均重合。

神工股份在2013年7月才进入该市场,用短短6年间打入全球供应链。神工股份在产业链中的独立性如何,是否真正具有技术优势值得怀疑。

对此,上交所也进行了详细问询。

上交所重点问询公司:单晶硅材料的技术含量到底体现在哪个环节,公司不从事加工领域(硅电极生产)的原因,下游客户不涉及制造环节(多晶硅材料生产)的原因,公司客户和供应商重叠的原因。

根据公司的发展速度,上交所也结合公司的资本开支进行了问询,包括公司净资产、设备等资产规模。机器设备规模占公司净资产的比重,行业平均水平达到40.64%,神工股份只有14.72%。

对此,神工股份回复称,自身生产环节的难点在于保证产品质量的控制工艺;下游加工环节的难点在于,加工设备的精度和自动化程度,均“具备较高技术含量”。

至于为何不延伸至下游加工环节,公司称加工环节对设备要求比较高,设备购置成本高,利润空间小,所以同时具备制造和加工生产线的同行业公司的毛利率不如公司高。

公司称,硅电极厂商生产硅材料主要为自用,与公司不产生直接竞争。因自身产能有限,客户在自产的同时也会选择行业内供应商。而且,下游客户增加制造环节产能的成本不如直接购买公司的产品划算。

但神工股份没有解释清楚的是,日本三菱材料等企业,自身有原料和生产能力,并且已经采购了昂贵的设备,为什么不直接进入毛利率如此高的行业?

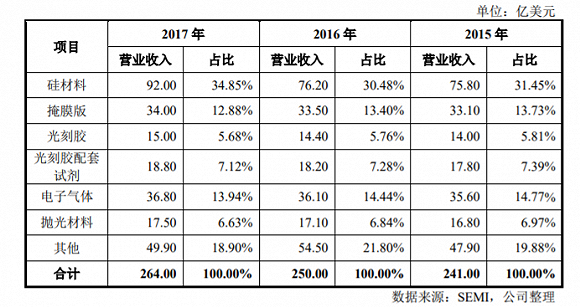

从另一个角度来看,神工股份2018年收入2.83亿元,占全球市场份额13-15%。按该比例计算,全球2018年刻蚀用单晶硅材料销售额仅为18.9亿-21.8亿元。同时据SEMI数据,2018年,全球导体材料总产值达519亿美元,刻蚀用单晶硅材料行业仅占0.6%。而一般来说,在集成电路原材料中,硅材料的市场规模占比约35%,电子气体占比14%,掩膜版占比12%,光刻胶及配套试剂占比12%。相比之下,刻蚀用单晶硅材料并非招股书所说的核心材料,只是辅助材料,市场空间非常小。这或许解释了为什么三菱材料等不愿意自产的原因。此外,既然产业链地位如此低,公司的毛利率却如此高,更加让人生疑。

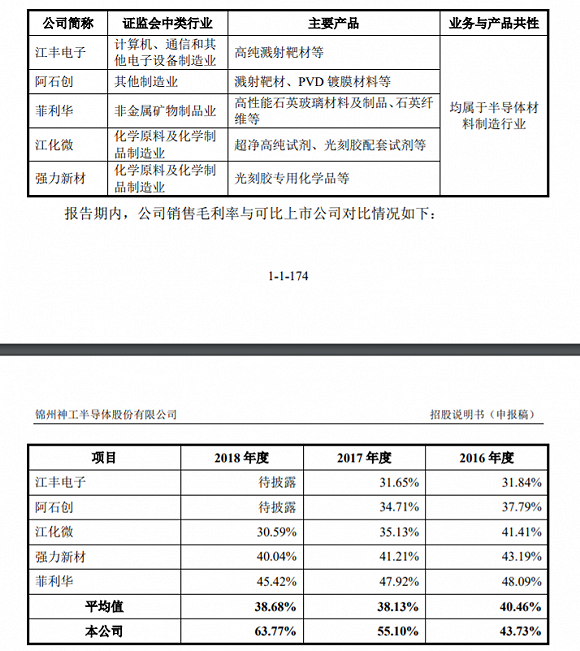

从行业对比来看,虽然国内没有主营同类产品的上市公司,但通过与半导体材料行业的上市公司对比来看,神工股份的毛利率高出许多。

在招股书中,公司也没有详尽披露以解答上述问题。

比如,公司介绍,最先进的芯片用单晶硅的研发水平已经达到18英寸,但并未披露自身主营产品的世界先进水平。比如,公司在招股书中提到,目前全球范围内刻蚀设备的市场高度集中,泛林集团、东电电子和应用材料四家的市场份额合计占比超过90%,但并未披露下游硅电极生产行业的集中度。

但根据招股书,2016年度、2017年度和2018年度,公司对前五大客户的销售收入合计占营业收入的比例分别为95.51%、96.14%和88.78%。客户集中度较高,公司称原因为,公司客户为行业主要参与公司,可推断硅电极生产厂商集中度也比较高。

此外,报告期内,公司客户A和客户E存在同为公司客户和供应商的情形。公司解释时采用的主要理由便是,上述客户为该行业领先的供应商和少数具备供应能力的企业之一。

如果公司的下游行业,包括硅电极生产和刻蚀设备生产行业均为高度集中的行业,同时公司的上游供应商还具有一定垄断性、公司的潜在竞争对手和供应商同时还是客户,这种情况下公司产品的毛利率还非常高,那么,公司是否真正具有“护城河”、是否能持续发展、毛利率是否真实,便值得怀疑。

对于上述问题,一位曾为神工股份撰写研究报告的分析师对界面新闻记者表示,神工股份为何能在六年内做起来,为何主要客户来自日韩,这与公司发展历程有关。其个人对神工股份持保留态度,并不推荐。至于具体原因,其表示并不方便透露。

日本对神工股份来说非常重要。

一方面,日本是其重要的收入来源,2018年,来源于日本的收入占比达到57%。另一方面,公司的创始人潘连胜与日本关系密切。潘连胜具有日本永久居留权,在日本早稻田大学获得材料科学专业工学博士,曾在日本东京三和工机株式会、日本东芝陶瓷株式会社和日本科跋凌材料三家日本半导体公司任职。在日本东芝陶瓷株式会社工作期间,潘参与了12英寸半导体级硅晶圆的研发以及8英寸和12英寸半导体级硅晶圆量产实现工作。在创立神工有限之前,担任科跋凌(上海)贸易有限公司第一分公司总经理。

日本也疑似神工股份重要的技术来源。神工股份前身为神工有限,成立于2013年7月,原始股东为更多亮、矽康,各出资1960万元。其中矽康以非专利技术出资,并于随后将非专利技术转让给神工有限,还引入北京创投基金等六家机构股东。

矽康于2012年12月由潘连胜、袁欣、藤井智共同投资成立,分别持有50%、20%、30%的股权。神工有限创立后,主要由矽康提名的潘连胜、袁欣负责公司日常经营,招股书中称两人带领销售团队开拓客户。

2012年7月,潘连胜和藤井智共同出资设立日本神工新技株式会社(下称日本神工新技)。2016-2017年,公司曾向日本神工新技采购技术、市场调研服务,共计77万元。

同时,公司的核心技术人员之一山田宪治便来自日本神工新技:山田宪治曾先后在日铁电子株式会社、世创日本株式会社等知名半导体行业公司任职,2012-2016年就任于日本神工新技,并在2016年9月跳槽至神工有限。2016年也是潘连胜与藤井智分道扬镳的时间。

诸多迹象表明,藤井智是潘连胜重要的合作伙伴。但在2016年6月,这一合作关系终止,两人划清界限:藤井智向潘连胜转让所持矽康所有股份,退出矽康,同时潘连胜将所持日本神工股份全部转让给藤井智。2017年,藤井智卸任公司董事,逐步退出公司,公司也与日本神工新技终止合作。

在退出日本神技后,潘连胜以个人名义注册了一个日本公司——日本神工半导体株式会社(下称日本神工),以开拓日本市场。随后潘连胜将日本神工全部股份转让给神工股份,成为公司在日本全资子公司,负责配合公司进行半导体级硅材料产品的销售以及为公司提供技术及原材料采购的支持。

值得注意的是,藤井智一度间接持有神工有限15%的股份,并曾是公司董事之一,对公司开拓日本市场带来一定帮助,为公司培养了核心技术人才。更重要的是,藤井智或许通过投资矽康获得了巨额收益。不过,神工股份并未披露矽康的发展历程,同时对藤井智的背景只字未提。

对此,上交所也进行了重点问询,要求公司说明与日本神工新技合作的具体情况,藤井智退出公司董事会的原因,与日本神工的资金往来,为何潘连胜以个人名义注册公司向神工股份提供借款等等。

综上,神工股份的技术积累疑似来源于日方,并依靠潘连胜在日本的人脉获得市场份额。

此外,根据招股书,矽康成立前期的一部分技术积累来源于锦州阳光能源有限公司(下称锦州阳光能源),神工股份与这家公司的密切联系也是疑点重重。

锦州阳光能源为阳光能源(香港)有限公司(下称阳光能源控股)的全资子公司,后者同时于香港和台湾上市,证券代码分别为0757.HK和9157.TT,主要业务为销售和制造太阳能多晶硅和单晶硅材料,并生产光伏电池等产品,包含了神工股份的主营业务。

一方面,神工股份的一位核心技术人员、部分骨干员工曾在锦州阳光能源任职,公司的前董事为锦州阳光能源的董事谭鑫;矽康前期利用锦州阳光能源的生产设备、物资及人员完成技术开发,甚至租赁的房子都是这家锦州公司提供的。另一方面,锦州阳光能源是神工股份重要的原材料供应商。2016-2017年,公司向阳光能源控股的子公司采购原材料占到原材料总采购额的85.9%和82.75%,采购价格略低于其他多晶硅供应商。

根据披露,阳光能源控股与公司现股东更多亮本身具有密切、长期合作关系,更多亮实控人庄坚毅曾担任阳光能源控股的非执行董事,并持有后者股份。据公司披露,阳光能源控股实控人谭文华介绍庄坚毅与潘连胜合作,庄坚毅看好潘连胜的投资计划并入股。但让人产生疑问的是,既然阳光能源控股在前期对神工股份投入了巨大支持,但为何最后自身没有入股反而介绍“好朋友”入股?对此,公司并没有进一步解释。

显然,神工股份的披露并不充分,无法解答上述问题。值得注意是,在中国和全球,都没有一个公司可与神工股份进行对比,即没有一个公司单独生产刻蚀用单晶硅材料,为何产生这样的格局?为何神工股份选择了这样一个“空白”细分行业并取得了成功?这一切都有待更多细节的披露。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有