2019-06-14 14:15:29 来源:

在127亿控股东方盛虹(000301.SZ)后,盛虹集团又拟入主丹化科技(600844.SH)。

6月13日晚,丹化科技披露,拟以3.66元/股向江苏斯尔邦石化有限公司(下称斯尔邦)全体股东发行股份30.05亿股购买其100%股权。本次交易的标的资产预估交易价格为110亿元,构成重组上市。

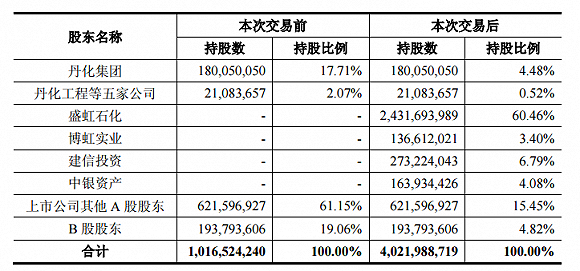

丹化科技此次拟向斯尔邦全体股东发行股份30.05亿股,其中向盛虹石化发行24.32亿股、向博虹实业发行1.37股、向建信投资发行2.73亿股、向中银资产发行1.64亿股。

盛虹集团旗下盛虹石化、博虹实业作为补偿义务人承诺,斯尔邦2019年、2020年、2021年扣非净利润合计不低于28.5亿元。

交易前,丹化科技实控人为江苏省丹阳市人民政府,持股比例19.79%,斯尔邦隶属盛虹集团。交易完成后,丹化科技将持有斯尔邦100%的股权,公司控股股东将变更为盛虹集团,实控人将变为缪汉根、朱红梅夫妇。

6月14日,丹化科技一字板涨停,截至发稿收于4.31元,涨幅9.95%,最新市值40亿。

此前,由于丹化科技产品结构相对单一,受国内外经济增速放缓、上下游产品价格波动等因素影响,盈利能力相对较弱且波动较大:2016年至2018年,公司扣非净利润分别为-1.71亿元、3442.56万元及-1196.76万元。

斯尔邦从事的业务主要是采购甲醇为核心原材料,然后生产化工产品。煤化工是我国目前主要的甲醇制备方式。公告显示,斯尔邦成立于2010年,2016-2019年前4月,斯尔邦分别实现营业收入17.8亿、76.5亿、114.7亿和37.8亿,分别实现净利润1404万、7.6亿、3亿和3.2亿。截至2019年4月30日,斯尔邦资产总计176亿,净资产71亿。

上市公司称,通过此次交易,公司将置入盈利能力较强的化工资产,公司主营业务将新增高附加值烯烃衍生物的研发、生产及销售,主要产品范围将进一步涵盖丙烯腈、MMA、EVA、EO及其衍生物等一系列多元石化及精细化学品,盈利能力得到大幅改善。

此次重组前,丹化科技曾筹划过一起重大资产重组。

2018年9月,丹化科技公告称,拟通过发行股份方式收购万方投资、田小宝、文小敏持有的饭垄堆100%股权。若交易成功实施,则饭垄堆将成为上市公司的全资子公司。交易完成后,丹化科技第一大股东、实际控制人不变。

不过上述交易受到外界质疑,而上交所也迅速向丹化科技下发了问询函,涉及此次交易方案的风险、标的资产经营情况、重组价格调整机制等。今年3月7日,丹化科技发布公告称,拟终止收购饭垄堆公司100%股权,理由是“国内市场环境、经济环境、融资环境等客观情况发生了较大变化”。

此次通过借壳拿下丹化科技是盛虹集团的二次出手,2017年,东方盛虹前身东方市场以127.33亿元购买盛虹控股集团旗下国望高科100%的股权,东方市场的控股股东由苏州市吴江区国资办变更为盛虹控股集团旗下盛虹科技,缪汉根夫妇成为实际控制人。这项重组于2018年9月完成,东方市场改名东方盛虹。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有