2019-06-14 10:57:00 来源:

人们总认为,经济学家与实业投资之间有太多的间隔。而著名经济学家许小年正在打破这个刻板印象。

近期,一家名为青岛酷特智能股份有限公司(下称青岛酷特)更新了招股说明书申报稿,引发各方关注。关注的源头在于,招股书显示,著名经济学家许小年在2017年斥资3000万元,受让了青岛酷特180万股股份。

这家复星系参股的服装企业,在过去2年间,多次被许小年在演讲中作为正面案例提及。据招股书,青岛酷特2018年的营业收入为5.91亿元,毛利率较低,且出现了下滑趋势。按招股书中的拟募资和发行股份数据计算,青岛酷特IPO定价或不高于每股6.01元。若按该价格计算,许小年所持的180万股总市值为1081.8万元,浮亏1918.2万元。

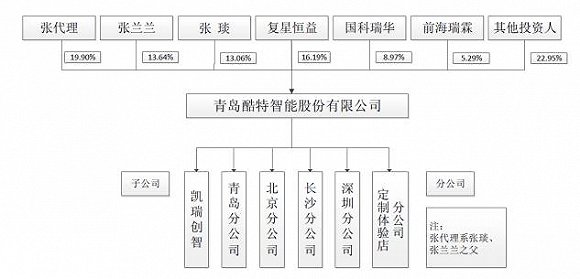

青岛酷特目前的实际控制人为张代理家族。张代理此前曾长期从事服装业务,系青岛红领集团创始人。目前,作为青岛酷特的关联方,在此前将部分资产、设备、业务转移至青岛酷特之后,红领集团及其原下属的红领服饰、红领制衣已注销。

青岛酷特目前的总裁为张代理之女张兰兰。公开资料显示,张兰兰是湖畔大学第二期学员。湖畔大学每年的校服即是由青岛酷特提供。在张兰兰入学湖畔大学前一年,青岛酷特已接受了来自上海复星高科技(集团)有限公司(下称复星集团)的战略投资。复星集团实控人郭广昌正是湖畔大学的主要发起人之一。

招股书显示,深圳前海复星瑞哲恒益投资管理企业(有限合伙)(下称复星恒益)目前持有青岛酷特16.19%(2913.6690万股)的股份,是第二大股东。复兴恒益的LP为复星集团,其在复星恒益的出资比例为99%。

资料显示,复星恒益所持股份来源于2015年对青岛酷特进行的2.25亿元增资。以此计算,复兴恒益的持股成本约为每股7.72元。

除复星集团以外,青岛酷特的股东名单中还包括了著名经济学家许小年。2017年,许小年以3000万元的价格,受让了青岛酷特1%(180万股)的股权,理由是“认为发行人(青岛酷特)前景很好,对发行人有信心”。以此计算,许小年的持股成本约为每股16.67元。

复星集团投资青岛酷特的逻辑,在于看好后者的C2M模式。资料显示,“C2M”是一个工业互联网概念,指的是用户直连制造(Customer-to-Manufacturer),即强调基于互联网、大数据、人工智能等技术,将个人消费者直接与制造端衔接,从实现满足消费者的个性化需求。

在投资青岛酷特次年的绿公司年会上,郭广昌称:“我大概能看到未来三到五年的这个趋势,复星集团就是要把握C2M这个趋势,做我们未来整个生态链的布局。”

而早在2016年的某次活动上,许小年在做演讲时就提及青岛一家叫“红领”的公司,“它一套定制西服卖四五千元,在市场上非常有竞争力,现在供货已经供到美国去了,如果这个商业模式能够推广的话,它就可以改变服装业的市场格局,这就是创新。”此后数年间,“定制服装”也多次在演讲被许小年提及。

复星集团和许小年对青岛酷特如此看好,两方的投资收益将如何?答案是尚不确定,因为青岛酷特IPO能否顺利过会、上市后的股价走势、复星集团和许小年的拟退出时间等,均存在不确定性。能确定的是,若按IPO可能的定价计算,复星集团和许小年均有浮亏。

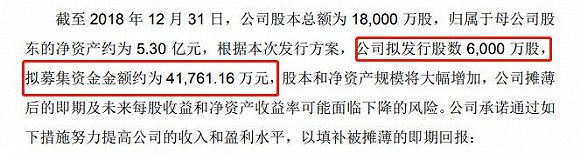

据招股书显示,青岛酷特本次拟发行新股6000万股,拟募集资金金额约为4.18亿元。发行完成后,青岛酷特的总股本将升至2.4亿股,结合其2018年6273.02万元的净利润计算,其发行后的每股收益将被稀释至每股0.26元。

以募资额及新股发行量倒推,青岛酷特可能的IPO定价在每股6.96元附近。但A股市场的IPO定价存在23倍市盈率的隐形红线。这意味着,青岛酷特的IPO定价或将不会高于每股6.01元。以此计算,许小年所持的180万股的总市值为1081.8万元,较其入股时浮亏1918.2万元,亏损幅度达63.94%。

青岛酷特上市后,许小年的账户在短期内能不能回本,乃至达到浮盈状态,将取决于青岛酷特能拿下多少个涨停板。

青岛酷特的主要业务是定制服装的设计、生产、销售。其定制服装产品覆盖了男士、女士正装全系列各个品类,包括西服、西裤、马甲、裙装、衬衫、大衣和风衣等。

据招股书显示,2016年至2018年,青岛酷特分别实现营业收入4.2亿元、5.84亿元、5.91亿元,年均复合增长18.65%;实现净利润2280.35万元、6286.59万元、6273.02万元,年均复合增长65.86%。按单年度看,公司2018年的营收增长几乎停滞,净利润则出现小幅下滑。

从产品类型看,西装类服饰是青岛酷特最主要的产品。2018年,青岛酷特西装类产品累计销售48.42万套,平均每套售价949.92元,实现销售收入4.6亿元。从地区分布看,青岛酷特2018年来自境外的营收为2.43亿元,占其总营收的比例超过40%。

青岛酷特的业务直接面向了B(企业)端和C(个人消费者)端。

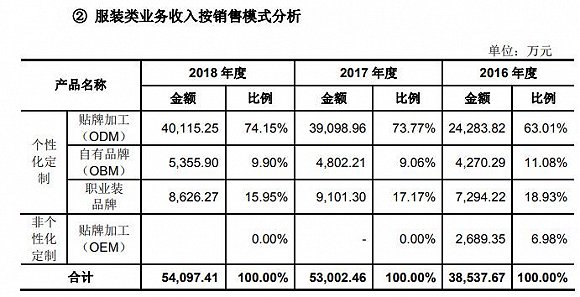

B端业务主要是ODM模式,即青岛酷特按照下游企业的需求,为企业进行产品设计和加工,产品的品牌和标签由下游企业提供。ODM模式更加直白的表述为“贴牌加工”。据招股书显示,OMD贴牌加工的收入在青岛酷特2018年服装类营收中占比达74.15%。

目前,青岛酷特对境外客户均通过ODM模式进行销售,以裁缝店、上门量体的着装顾问、定制类电商等为主。其ODM模式下中国国内的B端客户主要来源于实体裁缝店、定制店、O2O电商(如微商、手机APP、服装类垂直电商)等。

C端业务主要系OBM模式,客户通过青岛酷特的线上平台(微信终端、手机APP等)下单,或者通过线下直营店、加盟店下单。目前,青岛酷特的C端客户全部来自国内。2018年全年,来自C端的收入在青岛酷特的总营收中占比尚不足10%。此外,青岛酷特还通过招投标的方式,寻求来自企业的职业套装订单。

除生产个性化定制服装产品之外,青岛酷特还从事向其他企业输出工厂升级整体解决方案的业务,向其他企业提供与智能生产线改造升级相关的培训、咨询等服务。但该项业务在青岛酷特的营收中占比不高。

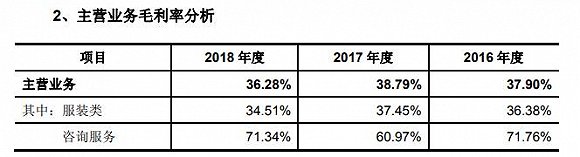

青岛酷特的主营业务毛利率并不高,且存在波动。数据显示,2016年至2018年,青岛酷特的主营业务毛利率分别为37.90%、38.79%、36.28%。同比同类A股上市公司,报喜鸟(002154.SZ)在2018年的主营业务毛利率为61.06%,乔治白(002687.SZ)的毛利率为47.18%。

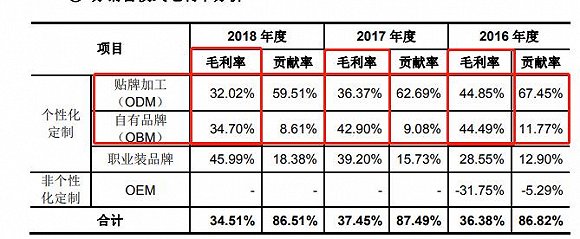

事实上,从模式类型来看,青岛酷特ODM和OBM业务的毛利率已连续两年下滑。其ODM业务的毛利率从2016年的44.85%下滑至了2018年的32.02%;OBM业务的毛利率则从2016年的44.49%下滑至了34.70%。

为什么毛利率显著低于同行?青岛酷特称,公司主营业务毛利率低于平均水平,主要是由于可比公司均拥有辐射全国的强大营销网络,通过各自的品牌战略直接面对消费者用户,公司只有OBM和职业装类产品直接面对C端用户,大部分产品还是以ODM模式面对B端用户。

B端业务的毛利率远低于C端,矛盾的是,青岛酷特并不大力推广C端业务。由于主要营收来自B端贴牌代工,青岛酷特进行营销宣传的动力并不大,其广告宣传费用在2018年大幅下降。

就消费习惯而言,对于西服、衬衫等产品,消费者对品牌往往较为关注。而青岛酷特自有品牌的知名度不高。其C端业务占比低,且有下滑趋势,获客途径有限。

这一点,证监会在对青岛酷特第一版招股书的反馈意见中也有所关注,要求青岛酷特补充披露线上和线下销售客户数量、客户类型、获客途径等。据第二版招股书显示,青岛酷特目前线上仅通过自有APP和小程序获客,线下则通过直营店和加盟店获客。但从2017年下半年开始,青岛酷特已在逐步减少和放弃获客成本较高的线上销售推广;线下方面,其直营店数量也在大幅缩减,2016年尚有15家直营店,2018年已裁撤至只剩5家。

资产规模不大,也导致了青岛酷特业务发展的受限。青岛酷特在谈及自己的竞争劣势时提到,公司经营规模和资本实力与国内外大型服装生产企业相比还有较大的差距,发展能力受到限制,在未来,这些企业若纷纷向定制领域转型,对公司将构成较大的竞争威胁。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有