2019-05-27 20:51:26 来源:

在公司Pre-IPO时投资入股,待公司股票上市解禁后套现退出,实现投资收益,这作为很多股权投资基金的一门生意,本身无可厚非。不过,在很多私募股权投资基金套现离场,尤其是清仓式减持时,作为普通投资者,还是应该注意下有关股票在二级市场的投资风险,谨防因有关机构短期大手笔套现的股价下滑。

今年初,随着二级市场出现的一波小行情,很多私募股权投资基金的都公告了其清仓式减持计划,包括九鼎系、招商中科、弘毅投资等,“鼎晖系”也是其中之一。

“鼎晖系”即北京鼎晖维鑫创业投资中心(有限合伙)(以下简称“鼎晖维鑫”)、北京鼎晖维森创业投资中心(有限合伙)(以下简称“鼎晖维森”)、天津鼎晖股权投资一期基金(有限合伙)(以下简称“天津鼎晖一期”)、天津鼎晖元博股权投资基金(有限合伙)(以下简称“鼎晖元博”)、上海鼎青投资管理有限公司(以下简称“上海鼎青”)等成员构成的股权投资基金系。

从资料来看,康弘药业于2015年6月26日登陆A股。往前推到2011年6月8日,“鼎晖系”才以2.61亿元增资+6521.76万元股份转让的形式介入,共计持有康弘药业上市前10%的股份。这也是康弘药业在上市之前,最后一次引入新股东。

伴随着康弘药业上市,“鼎晖系”还做了承诺,即“自公司股票在证券交易所上市交易之日起三十六个月内,不转让或者委托他人管理其本次发行前已持有的公司股份,也不由公司回购该部分股份”。时光如梭,一晃眼到2018年6月27日,“鼎晖系”迎来解禁,不过在当时上海鼎青绝大部分的持股处于质押冻结状态。

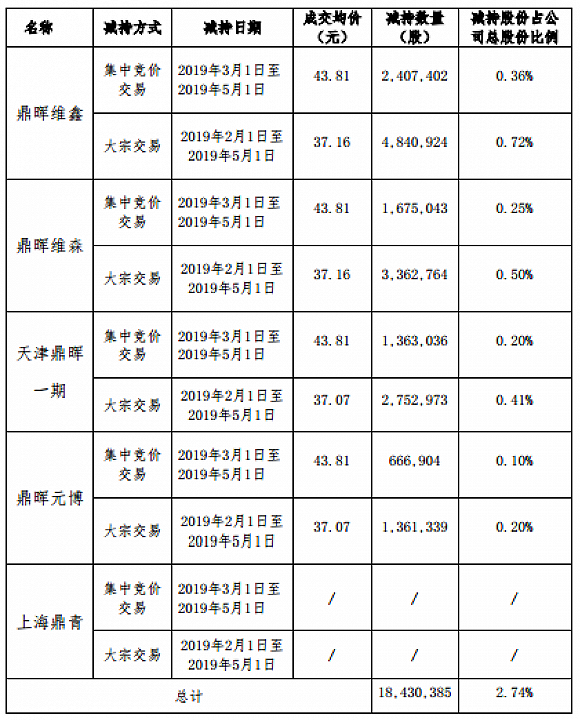

解禁后的“鼎晖系”很快将减持提上日程。2018年7月18日康弘药业公告称,“鼎晖系”打算6个月内减持不超过4.45%的公司股份。或许是因为当时康弘药业的股价正处在下跌通道中,减持效果并不理想,最终“鼎晖系”在减持期内并没有减持多少,持股比例只是从8.9%降到了8.15%。康弘药业的股价直到今年年初,终于得以见底回升,而在2019年1月29日,康弘药业再次对外披露了“鼎晖系”的减持计划,欲6个月内减持不超过3145.3619万股,即不超过公司总股本的4.67%。

这一次“鼎晖系”动了真格。“鼎晖系”在近月内已合计减持2000万股左右,持股比例已经从8.15%降到了5%,但减持规模并没有达到减持计划的上限数。且众所周知,一旦合计持股比例低于5%,“鼎晖系”的减持将不必再做披露。康弘药业股价目前仍然处于承压中,甚至有人猜测康弘药业股票2019年4月30日出现的跌停,就是“鼎晖系”减持引起的连锁反应。

从大宗交易的数据来看,“鼎晖系”极有可能是通过中金公司北京建国门外大街营业部卖出筹码,卖价36元到45元不等。如果取中间值来算的话,此番减持“鼎晖系”应该套现9亿元左右。再算算“鼎晖系”手上筹码的市价大概为16.5亿元,也就是说“鼎晖系”在介入康弘药业7年后,套现+目前账面市值大概赚了接近7倍。

“在股权投资领域,不同机构倾向性也不一样,”一位做股权投资的私募告诉界面新闻记者,“类似Pre-IPO的操作,是在企业上市之前或者预期企业近期上市时进行投资,退出方式一般为公开资本市场出售退出,同投资于种子期、初创期的风险投资不同,会相对风险小守时短,但突击入股的公司往往也完成了多轮融资,所以势必成本会相对高一些。”

天眼查显示,鼎晖投资成立于2002年,目前管理的资金规模达1200亿元,是中国最大的另类资产管理机构之一,业务包括私募股权、创业投资、地产投资和证券投资基金。投资领域包括但不限于信息技术与服务、新媒体、大众消费品和消费服务、医疗设备及服务、教育、绿色技术等行业。鼎晖投资的公开投资事件多达262项,包括了2002年成立之年投资的恒生电子(600570.SH)、南孚电池、蒙牛乳业,以及2019年4月刚刚投资的康立明生物、家有学霸等,另外还有71项未公开的投资。

既然项目实现上市便会头也不回通过二级市场进行减持,那么“鼎晖系”还有哪些持有的标的会承压呢?

康弘药业显然不是孤例。“鼎晖系”在2016年6月曾参与了芯能科技(603105.SH)的定向发行,成本3亿元,认购了4427.6万股。从公开信息看,“鼎晖系”此数千万股将在2019年7月9日获得解禁。同时于2019年7月9日解禁的,还有芯能科技的大量其他限售股。

巨人网络(002558.SZ)在2019年5月13日时,迎来了一大波限售股解禁,获得解禁的数量接近16亿股,这其中就有上海鼎晖孚远股权投资合伙企业(有限合伙)持有的1.69亿股,不过当时显示这1.69亿股系数处于冻结状态。而“鼎晖系”这笔筹码,来自2016年的认购。

另外,风语筑(603466.SH)是2017年10月20日上市的,从最新的股东名单中来看,“鼎晖系”占据一席之地。据2018年10月17日“首次公开发行限售股上市流通的公告”,上海鼎晖达焱创业投资中心(有限合伙)持有的800万股获得解禁流通。800万股的数量占比不大,所以当“鼎晖系”进行减持时,并没有相应的减持公告。从风语筑2019年一季报显示,“鼎晖系”已经默默减持数百万股,截至一季度末的持股数量降到了218万股。

大参林(603233.SH)与风语筑也有些类似,该公司2017年7月31日上市,一季度末天津鼎晖嘉尚股权投资合伙企业(有限合伙)以持股1155.47万股位列十大流通股东之首。从公开信息来看,“鼎晖系”的筹码是在2018年7月31日获得解禁流通的,当时解禁了1584万股,由此可见“鼎晖系”一直在择机默默减持中。“他们减持不需要披露,我们也没跟踪”,大参林工作人员称。

“鼎晖系”在Pre-IPO前入股,目前已到解禁期的上市公司还有不少。

值得一提的是,近期炙手可热的科创板,“鼎晖系”也有布局。如鼎晖投资设立的控股实体CDH Water Limited,即招股书中的清源中国,持有三达膜34.22%的股份。

三达膜被受理时间为2019年4月19日,现处于“已问询”状态,拟融资金额14.1亿元。这家公司是中国膜技术开发与应用领域的开拓者,是我国最早从事过程工业先进膜分离应用工艺开发的企业之一,也是我国最早将国外先进膜技术引入国内并进行大规模工业化应用的企业之一。2018年,三达膜营业收入和净利润分别为5.9亿元和1.81亿元。

当然,所谓常在河边走怎能不湿脚,最近的*ST大洲(000571.SZ)事件,就令其栽了跟头。

盘面显示,*ST大洲4月16日起出现断崖式下跌,接连不断的“一字跌停”令市场手足无措,也就短短两周时间,股价从4元上方拦腰斩断,如今股价2元出头,场内投资者损失惨重。

之所以如此不受市场待见,在于4月15日*ST大洲突然披露公司将被实行其他风险警示。实施其他风险警示的主要原因在于*ST大洲存在被第一大股东的关联企业黑龙江恒阳牛业有限责任公司(以下简称“恒阳牛业”)占用资金的情形。同时,*ST大洲也预计在一个月内不能解决上述资金占用情形。

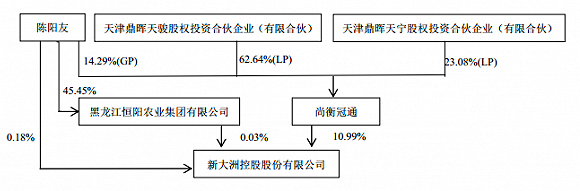

根据当时*ST大洲的描述,公司在发现上述事项后,通过多种方式向恒阳牛业催收,但仍未解决占资问题。如今,*ST大洲依然麻烦一堆:不少银行账户遭遇冻结,涉及金额高达25.26亿元;上市公司收到证监会的调查通知书,以及监管局采取责令改正措施的决定;第一大股东的实际控制人陈阳友100%持股遭遇轮候冻结;一季报显示,公司亏损3141.26万元等等,情况仍不见好转。

在*ST大洲的第一大股东深圳市尚衡冠通投资企业(有限合伙)(以下简称“尚衡冠通”,截至一季度末持股10.99%)中,就有“鼎晖系”的身影。

“鼎晖系”介入本来没那么深,但在2018年12月11日,“鼎晖系”对尚衡冠通的持股比例从42.86%提升到了85.72%。“鼎晖系”这厢刚把合伙份额占比提起来,*ST大洲那厢立马就被立案调查,也无怪市场会流传“鼎晖系”被坑的说法。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有