2019-05-25 09:18:26 来源:

短短2周时间,南京新百(600682.SH)1.5亿元的收购计划即告夭折。

南京新百原拟现金收购徐州三胞医疗管理有限公司(简称徐州三胞医疗)20%股权,综合考虑各方面因素,公司认为交易条件尚不成熟,与协议相关方讨论协商后一致同意终止此次收购资产暨关联交易事项。

此次收购计划的终止,看似南京新百主动放弃,实则是在监管压力下做出的被动选择。自5月6日晚披露前述收购计划后,南京新百很快便收到了上交所的两份问询函。南京新百最终承认,通过核查,此次收购标的存在股权代持情况,存在严重的关联交易。如果收购成功,南京新百还将涉嫌虚假信披和利益输送。

时间回到2019年5月6日晚,南京新百发布公告称,公司当日与南京三胞医院管理有限公司(下称南京三胞医疗)签订《股权收购协议》。南京新百拟以现金交易的方式购买徐州三胞医疗20%的股权。此股权转让价格为1.5亿元,虽不构成重大资产重组,但构成关联交易。

同时,南京三胞医疗还承诺,徐州新健康老年病医院自2019年10月1日正式开业运营起,满一年的经审计收入达到8亿元,利润达到8000万元。据悉,徐州新健康老年病医院尚处于建设期,预计10月才能正式营业,为徐州三胞医疗的主要经营性资产。

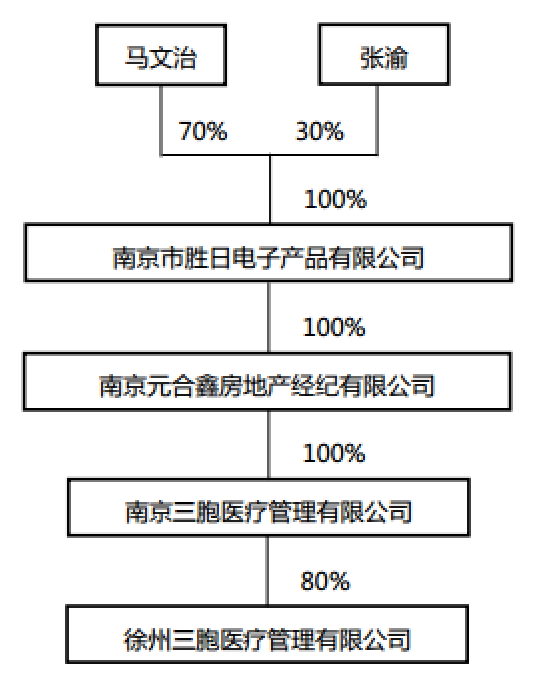

之所以构成关联交易,还在于2019年2月26日,三胞国际医疗管理有限公司将其持有的标的公司之全资股东南京三胞医疗的100%股权转让给南京元合鑫房地产经纪有限公司。虽然南京元合鑫房地产经纪有限公司(下称南京元合鑫)及其控股股东南京市胜日电子产品有限公司、实际控制人马文治与南京新百不存在关联关系,但三胞国际医疗管理有限公司的全资股东为南京新百控股股东三胞集团有限公司(下称三胞集团),故与南京新百存在关联关系。

确认为关联关系的依据是《股票上市规则》及《关联交易实施指引》,即与在过去或未来12个月内存在关联关系的法人或其他组织或自然人进行交易,视同为与关联人进行交易。

没想到的是,在披露收购计划后2周,南京新百就放弃了这个计划,理由是“公司综合考虑各方面因素,经反复商讨与论证,认为交易条件尚不成熟”。一个收购计划的起落如此草率了事,最为重要的原因,还在于来自监管层把关的压力,因为在短短时间里,南京新百就连续收到了两份问询函。界面新闻记者对比前后两份问询函后发现,此交易里疑点重重,利益输送质疑挥之不去,而且还涉嫌虚假陈述。

从上述交易可见,南京新百准备收购的是短时间内易手的“过桥资产”。虽然三胞集团“绕”了一下,隐去了股权从属关系,但却没绕过这层关联关系。其实,这层关联关系并不冤枉,因为在后续进一步曝光的信息中显示,多方之间交织的关系复杂,南京新百披露的公告存有失察,甚至虚假陈述的嫌疑。

在南京新百宣布收购计划之后,立即引来了监管层的问询。监管压力下,上市公司也启动了二次核查。南京新百发现,之前声称与上市公司不存在关联关系的南京元合鑫实际控制人马文治,在控股股东三胞集团控制、上市公司参股的企业商圈网电子商务有限公司里担任董事,其实与上市公司及控股股东、实际控制人是存在关联关系的。另外,南京新百还了解到南京元合鑫就南京三胞医疗股权事项与公司控股股东存在代持安排。

与此同时,标的公司徐州三胞医疗的法定代表人为袁亚涛,经过核查发现,该人士和上市公司实际控制人袁亚非为堂兄弟关系。南京新百称,鉴于徐州三胞医疗的法人代表袁亚涛与上市公司实际控制人袁亚非的亲属关系,徐州三胞医疗穿透后的控股股东南京胜日电子产品有限公司和实际控制人马文治在控股股东三胞集团参控股公司商圈网电子商务有限公司投资和任职情况,以及三胞集团与南京元合鑫的代持协议安排,徐州三胞医疗与公司控股股东及实际控制人也构成关联关系。

有这许多关系,三胞集团怎么绕都绕不过去了。按理说“举贤不避亲”,但此番交易中更令人在意的是交易价格。

界面新闻记者看到,虽然经过江苏华信资产评估有限公司进行的股权价值评估得出,全部权益价值为7.79亿元,20%股权自然对应1.56亿元(双方确认最终1.5亿元对价),但随后回复监管层的问询函时,南京新百却透露出,就在2019年2月26日的那次易手中,南京三胞医疗100%股权对应的价格只有1.49亿元。也就是说,标的资产在3个月不到的时间里,估值涨了4倍不止。而据南京新百描述,此价格并未聘请评估机构出具评估报告,双方并未考虑交易的其他因素,只是为了代持,故才存在价格差异,这显然难有说服力。也正因此,在两度问询中,监管层都质疑了交易中存在利益输送的嫌疑。

就标的本身而言,其目前的业绩也不具备赖以支撑的东西。且不说相关主体尚在建设中,建成后运营情况难以预见,这业绩承诺方南京三胞医疗也只是一个投资平台,尚无实际运营业务。截至2018年12月31日,南京三胞医疗未经审计的资产总额为21.5646亿元,净资产为-843万元,净利润为-8930万元,实在难以想象其具备完成业绩承诺的履约能力。

值得一提的是,在去年6月25日南京新百控股股东三胞集团、实际控制人袁亚非还表示,基于对公司未来发展的信心和长期投资价值的认可,三胞集团、袁亚非计划6个月内实施增持,拟增持资金为不低于4亿元,增持价格不高于35元/股,累计增持比例不超过公司已发行总股份的2%。增持计划掷地有声,但行动上,却患了“拖延症”。

2018年12月25日,南京新百称,三胞集团偿债压力凸显,流动性较为紧张,其持有的主要资产大部分已被相关债权人进行冻结,现阶段无法筹措资金,故将增持计划延期6个月,时限设定到2019年6月25日,也就是说距离现今还有一个月时间。而在2019年4月26日披露的最新进展公告则显示,三胞集团及实际控制人袁亚非仍然尚未实施增持计划。从公开信息看,目前三胞集团持有的4.84亿股系数被冻结,占总股本的37.48%,冻结时间为2019年1月31日。

回看2018年6月25日南京新百经历了什么,就能理解是什么触发了上述增持计划的出现。

盘面显示,从2018年6月21日至2018年7月2日共计8个交易日里,南京新百股价闪崩,经历了8个连续跌停,累计跌幅达到57%,股价从30元上方腰斩。而增持计划正是在此期间抛出,控股股东安抚市场稳定股价的意味浓烈。截至目前,南京新百的股价在10元附近徘徊。至于当时的大幅下挫,根据南京新百公告,则主要可能是因为大笔资金出逃以及市场对巨大商誉的担忧所致。

那么,如果股东的现金流得不到好转,增持计划是否会再度顺延又或者搁浅呢?

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有