2019-05-21 12:36:26 来源:财联社

一份公告,将长江证券的一段“尘封往事”再次掀开。

2019年5月18日,长江证券发布了向控股子公司长江证券国际金融集团有限公司(以下简称“长证国际”)增资的公告。公告显示,长江证券以现金方式向长证国际分期增资,累计增资金额不超过8亿港元。

值得注意的是,此次长江证券增资的子公司曾在2016年宣布分拆上市,但后来不了了之。而近两年,子公司又陷入亏损,今年又遭港监会限制。母公司长江证券管理层变动频繁、经营不佳、业绩直线滑坡。目前来看,长证国际的现状可谓艰难。

对于此次增资,公告称将提升长证国际资本实力、改善盈利模式,也将为长证国际在今后发展中抓住业务机遇奠定基础。有市场人士指出,这或许是为分拆上市做准备,但就目前来看,形势并不十分乐观。

据公开资料显示,2011年1月11日,长江证券控股(香港)有限公司成立,注册资本为港币3亿元,主要通过下设专业子公司从事证券经纪、期货经纪、资产管理、投资银行等业务。

2016年8月10日,长江证券发布了分拆长证国际在香港联交所上市的公告。2017年,中国证监会国际合作部对公司分拆长江证券控股(香港)有限公司(以下简称长江香港)境外上市无异议。

2013年—2015年,长证国际连续三年还是处于盈利的状态。但在2017年发布完该项公告之后,分拆上市的计划便不了了之了。但对于中止原因,公司并未对外披露。但业绩已经不满足分拆上市的条件。

近两年,子公司发展状况不佳,2018年,公司全年创收9009万元,亏损1.03亿元。2019年一季度公司仍呈现亏损态势,已亏损2874万元。

除了业绩不佳,子公司在经营方面也存在问题。2019年2月,港证监证券及期货事务监察委员会向长江证券(香港)、海通国际及金利丰证券三家券商发出限制通知书,禁止它们处理在多个客户账户内持有的若干资产。

据港证监表示,根据其调查发现,一家上市公司涉嫌在多份公告、年度业绩及年报中披露了有关其财务状况的虚假或具误导性的资料,而该等资料相当可能会诱使他人进行交易,尤其是,该等公告与在2015年进行的某些集资活动有关,而该上市公司从中集资共38.15亿元。

对于此次向子公司增资的目的,公告显示,增资将提升长证国际资本实力、改善盈利模式,也将为长证国际在今后的发展中抓住业务机遇奠定基础。增资完成后,将进一步提升长证国际综合竞争力,促进公司国际业务的稳健发展,提高公司综合实力。

但值得注意的是,长证国际曾因经营上的问题,导致母公司华泰证券承受较大损失。

2018年,长江证券海外业务营收9000万元,营业支出高达2.09亿元,营业利润亏损1.19亿元,净利润亏损1.03亿元。亏损的背后,是2018年长江证券大额的资产减值损失。其中,境外子公司长证国际财务借贷业务及资本中介业务计提减值准备增加是主要原因。

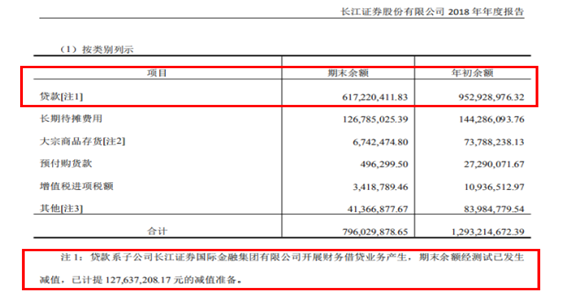

据年报显示,长江证券对子公司长证国际孖展融资业务计提减值准备人民币492.77万。

而最大的一项计提也是来自于长证国际金融。年报显示,子公司长证国际开展财务借贷业务产生贷款,期末余额经测试已计提1.28亿元减值准备。也就是说,在长江证券高达3亿多元的资产减值损失中,仅长证国际的贷款业务计提占比近一半。

对此,长江证券称1.28亿元的资产减值主要是由于,一笔结构性融资人未能按照协议约定还款及付息,另外一笔为融资抵押物股价跌幅较大,无法覆盖其融资金额。

大额计提资产减值损失在一定程度上暴露了长证国际在资本中介业务上的问题,连年亏损也是当前长证国际的现状。而今,母公司拟以不超过8亿港元对其增资,这对长证国际金融而言无疑是一项重大利好,但能否重启分拆上市计划,目前来看似乎并不十分乐观。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有