2019-05-17 19:12:00 来源:

不到两周的时间,医药行业迎来第三家计划易主国资平台的民营上市药企,这次是来自吉林的吉药控股(300108.SZ)。

5月17日午间,吉药控股发布公告称,控股股东卢忠奎和黄克凤夫妇,以及股东孙军和梅河口金河德正创业投资中心(有限合伙)(下称金河德正)与吉林省吉盛资产管理有限责任公司(下称吉盛资产)签署了股份转让意向协议,公司控股股东和实控人将发生变更。

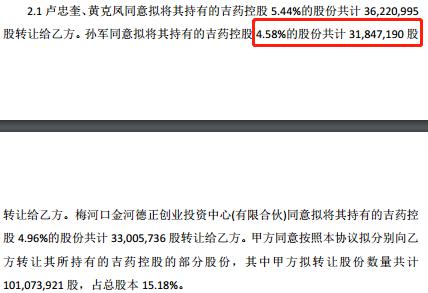

按照吉药控股此次披露的股份转让内容(如下图),卢忠奎和黄克凤夫妇、孙军、金河德正拟分别转让的股份比例为5.44%(约3622万股)、4.58%(近3185万股)、4.96%(近3301万股),即合计转让15.18%(约1.01亿股)。

界面新闻记者发现,吉药控股披露的前述股权转让数据在打架,信披存在失误。按照公司前述拟转让比例,合计约为14.98%,与公司公告的15.18%存在差异;按照拟转让数量,合计约为1.01亿股,与公司披露的数据一致。这一差异的根源在于孙军,按照其近3185万股的转让股份数量,对应持股比例应为4.78%(公司总股本约为6.66亿)。吉药控股工作人员回应称,比例确实存在问题,后续将跟交易所沟通后决定是否进行差错更正。

另外,在股份转让完成后,卢忠奎和黄克凤夫妇还拟将剩余所持14.29%的股份所对应的表决权、提名和提案权、参会权、监督建议权及除收益权、股份转让和质押担保等财产性权利之外的其他权利委托吉盛资产行使。

吉药控股一季报显示,截至今年一季度末,卢忠奎和黄克凤夫妇合计持股24.23%(其中卢忠奎持股23.09%),系公司控股股东和实控人;孙军持有19.13%的股份,金河德正持有4.96%的股份。此次股份转让完成后,卢忠奎和黄克凤所持股份为18.79%,孙军还持有14.35%的股份(按照拟转让近3185万股所对应的4.78%的比例计),金河德正不再持有公司股份。

吉盛资产是吉林省国资委全资持有的公司。此次股份受让完成后,吉盛资产将持有吉药控股15.18%的股份,并持有14.29%股份的表决权,成为吉药控股的控股股东,吉林省国资委将成为吉药控股实控人。

目前,此次股份转让价格、交易方式和支付方式均尚未确定。按照吉药控股5月16日6.78元/股的收盘价计,此次股份转让合计接近6.85亿元。

对于前述股东为何要转让股权,吉药控股工作人员表示并不清楚。但值得注意的是,和此前计划转让控制权的海南海药(000566.SZ)、华仁药业(300110.SZ)的大股东一样,卢忠奎、孙军、金河德正目前也存在高质押而面临的债务压力。据Wind数据,卢忠奎目前处于质押的股份占其持股的88.34%,孙军则接近全部质押,金河德正所持股份全部已质押。这意味着此次股份转让还需解除质押,但目前公司公告尚未对此作出安排。

另外,此次意向协议还称,在正式股份转让协议中约定的价格确定为最终股转价格的前提条件为,根据吉盛资产的尽调结果,吉药控股不存在重大资产减值、未披露的对外负债及担保,且现有资产及业务不存在未来3年扣非后净利润存在重大变化,导致重大经营风险。

但实际上,吉药控股的业绩已面临较大的增长压力。该公司主要从事中成药、生物制药、健康食品和精细化工产品的生产和销售,去年实现营收9.42亿元,同比增长近35%;净利润约2.17亿元,但主要依靠的是0.91亿元的政府补助和1.25亿元的债务重组损益,扣非后净利润仅有0.45亿元,同比大幅下降54%,今年一季度该指标同比下降达55%,最近两年一期持续下降。

在面临两票制等系列政策变革下,吉药控股业务经营面临压力,公司产品结构和销售渠道都在进行调整。深交所在此前发布的年报问询函中就直接要求吉药控股结合产品销售情况,补充说明公司现有产品销售面临的问题,并要求公司说明去年第三季度、第四季度净利润大幅下滑的原因与合理性,是否存在“大洗澡”等情形。同时还要求公司对存货、大幅增长的应收账款、高企的债务等情况作出补充说明。

另外,吉药控股还因近两年密集收购,导致商誉激增。截至去年底的商誉达到8.54亿元,同比增长近2倍,占公司净资产的比重接近40%。公司在年报中也提到,如果标的资产未来经营状况恶化,将有可能出现商誉减值,从而对公司当期损益造成不利影响。

在资本市场上,吉药控股也未给投资者带来预期,近些年股价并未出现明显的上升趋势,今年以来曾出现一波上涨行情,最近又出现明显回调。

吉药控股表示,此次转让有利于优化公司股权结构,为公司带来业务与资金资源,促进公司整体业务发展,符合公司战略发展的需要。各方后续将推进对上市公司的尽职调查,并还需吉林省国资委审批,此次交易还存不确定性。

5月17日午后开盘,吉药控股股价迅速走高触及涨停,截至收盘涨幅回落至3.69%,报7.03元/股。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有