2019-04-08 09:18:03 来源:

绝味转债(113529)刚刚上市就赚足了风头,上市当天两度临停,最高上涨幅度超过30%,引无数人侧目,不过就在市场热捧的同时,其控股股东也在往外疯狂倒货。

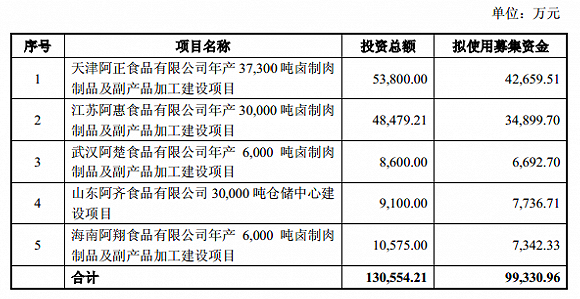

据公开信息,绝味食品(603517.SH)公开发行可转债1000万张,每张面值100元,共计募资10亿元,这10亿元募资将投入到5个项目。可转债期限6年,票面利率为第一年0.4%、第二年0.6%、第三年1%、第四年1.5%、第五年1.8%、第六年2%。这其中,绝味食品控股股东湖南聚成投资有限公司(下称聚成投资)共计配售绝味转债280万张(2.8亿元人民币),占发行总量的28%。

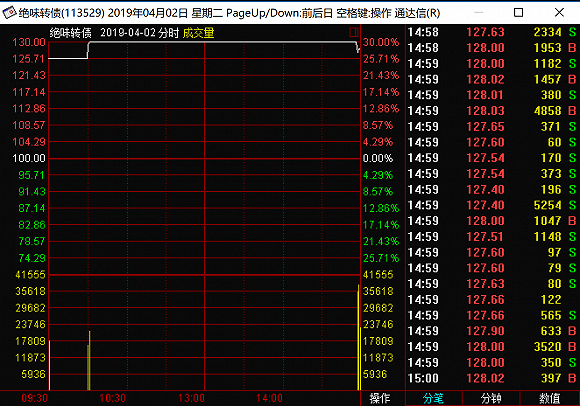

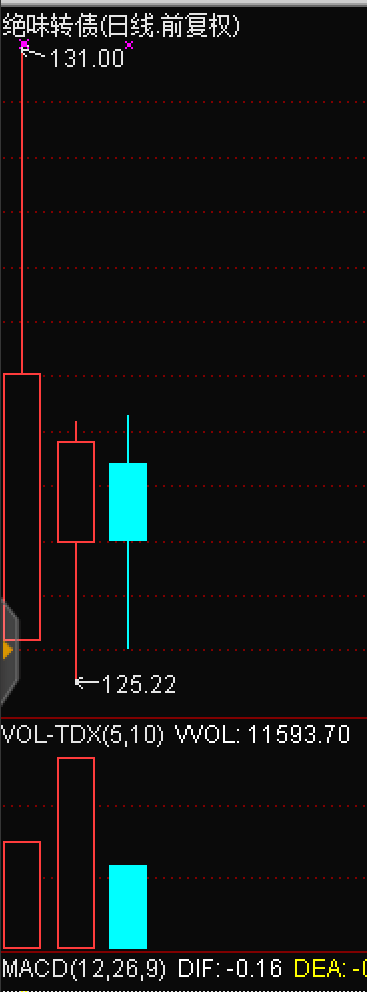

根据安排,绝味转债在2019年4月2日挂牌交易,债券代码113529。由于上市当天太过火爆,出现异常波动,上午两度被交易所实施临时停牌。据悉,绝味转债开盘报125.6元,较挂牌价大涨25.6%,上午9点30分开盘即被暂停交易,上午10点恢复交易后于10点1分涨至130元,再度被暂停交易。根据上交所通知,绝味转债最终在下午14点57分起恢复交易,当天报收128.02元。在后续的两天里,绝味转债始终保持高位运行,目前现价仍然有126.5元。

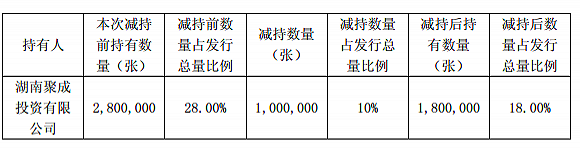

需要指出的是,绝味转债开盘两天里,控股股东聚成投资也没闲着,据2019年4月4日公告,2019年4月2日至2019年4月3日,聚成投资通过上交所交易系统累计减持绝味转债100万张,占发行总量的10%,持有数量占比从28%跌落到18%。

值得注意的是,绝味转债的初始转股价格设定为40.52元/股,虽然转股起始日还在未来的2019年9月16日,但如果以目前的现价来计算,当下买债已有些“不划算”。比如以126.5元的价格买入面值100元的一张可转债,理论上能兑换2.47股绝味食品(100/40.52),对应市值118.41元(2.47*47.98),这一数字较126.5元的成本还需甚远。而这都是上市之初遭遇热捧导致的结果。

就大环境而言,某专门做可转债的私募人士告诉界面新闻记者,可转债在去年的环境中并不好发,但今年来行情得以扭转。就个体来讲,据东北证券4月4日研报描述,绝味食品基本面较好,长期来看公司具备一定的投资价值。

资料显示,绝味食品总体营业收入自2013年以来保持逐渐增长,同比增速一直维持在10%以上。2017年该公司实现营业收入38.5亿元,较去年同期增长17.59%;归母净利润为5.02亿元,较去年同期增长31.93%。2018年前三季度实现营业收入32.66亿元,较去年同期增长13.03%;实现归母净利润4.87亿元,较去年同期增长29.03%。绝味食品自成立以来专注于休闲卤制食品的开发、生产和销售,公司第一大股东聚成投资持股比例为38.35%。绝味食品是目前国内规模最大、拥有门店数量最多的休闲卤制食品连锁企业之一,在全国(不含港澳台地区)共拥有9710家门店,员工数量达4000人。2018年中报显示,该公司拥有56家全资子公司,分别从事食品生产和营销。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有