2019-04-02 17:33:00 来源:

记者 | 陈菲遐

编辑 |

时隔43天,英雄互娱终止借壳赫美集团(002356.SZ)事宜。

赫美集团今日午间公告,因交易对手之一迪诺投资(英雄互娱控股股东)决定单方终止《股份转让协议》,公司与英雄互娱于3月1日签署的《吸收合并协议》一并自动终止。董事会将审慎研究和决定是否终止筹划本次重大资产重组。

受此消息影响,赫美集团午间开盘后股价直线下跌直至跌停,报收14.97元/股。

至于终止转让协议的原因,英雄互娱午间发布公告显示是由于赫美集团的违约。英雄互娱公告内容称,由于汉桥机器厂有限公司(赫美集团第一大股东)、王磊、迪诺投资和赫美集团未能如期履行相关协议,将终止本次重组上市交易的相关议案。换而言之,此次收购终止的确是英雄互娱方提出,但是本质却是赫美集团的违约。

虽然英雄互娱此次终止借壳事宜,但是英雄互娱独家回应称,目前仍在找优质壳方寻求上市。

收购失败的导火索实则在3月3日赫美集团公告的内容中,就已埋下了伏笔。收购预案中已公告了此次收购一个十分重要的前提:偿债保证金的支付,以及解除与武汉信用小额贷款股份有限公司签订的《委托贷款最高额保证合同》项下的担保责任公告。但英雄互娱公告显示,对于这两点赫美集团均未履行承诺。

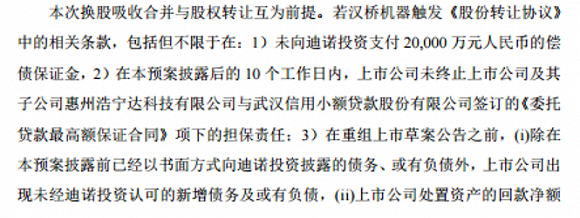

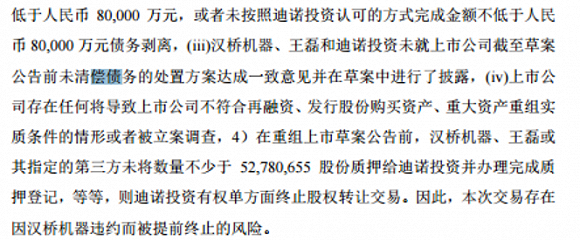

公告中指出,本次换股吸收合并与股权转让互为前提。若汉桥机器触发《股份转让协议》中的相关条款,包括但不限于在:1)未向迪诺投资支付20,000万元人民币的偿债保证金,2)在本预案披露后的10个工作日内,上市公司未终止上市公司及其子公司惠州浩宁达科技有限公司与武汉信用小额贷款股份有限公司签订的《委托贷款最高额保证合同》项下的担保责任等另两项要求,则迪诺投资有权单方面终止股权转让交易。因此,本次交易存在因汉桥机器违约而被提前终止的风险。

英雄互娱公告显示,协议签署后,迪诺投资对汉桥机器及王磊支付偿债保障金的时间、金额给予了一定的宽限。但汉桥机器及王磊屡次违反双方约定,反复违背其向迪诺投资承诺的事项。截至2019年4月2日,汉桥机器及王磊仍未向迪诺投资足额支付人民币2亿元的偿债保证金,且赫美集团仍未向迪诺投资提供依据证明其和子公司已终止在《委托贷款最高额保证合同》项下的担保责任。因此,英雄互娱方面解除了与赫美集团的收购交易预案。

从事并购行业的资深律师滕云对界面新闻表示,偿债保证金在收购案中其实较为常见,主要出现在承债式收购中。特别是收购或者被收购的一方有巨额债务需要另一方承接,那这就是一个十分重要的交易条件,甚至是前提。

显然在赫美集团意图收购英雄互娱时,赫美集团的债务是双方都十分看中的一点,因此特地将偿债保证金列为了收购的前提条件。

赫美集团的财务危机征兆早已显现。赫美集团成立于1994年11月,2010年2月于深圳证券交易所挂牌上市。集团定位于“国际品牌运营的服务商”。但是如今,赫美集团已经在P2P金融上越跑越偏。

根据赫美集团发布的业绩预告显示,2018年实现收入19.38亿元,同比下降19.6%;归属于母公司净利润亏损13.88亿元,同比下降1064%。另外,总资产以及净资产也均大幅缩水。

利润以及资产规模的大幅下滑与商誉减值有直接的关系,从减值明细来看,赫美集团“栽”在了P2P金融上。2018年中,赫美智科、赫美小贷补计提贷款减值准备及风险准备7亿元,单这一项就直接减少了归属于上市公司股东利润3.57亿元。

赫美集团也是资本市场上有名的“卖壳”专业户。2018年8月,赫美集团曾发布公告称,筹划拟收购北京东方车云信息技术有限公司(易到主体)股权。不过,赫美集团对易到的收购并未成功。2018年11月15日,赫美集团公告中称,鉴于资本市场环境及产业政策发生变化,继续推进上述合作事宜面临较大的不确定性风险,东方车云拟独立进行境内或境外IPO申报。另外,公告信息显示,赫美集团已被列为失信被执行人,案件系公司控股股东汉桥机器厂有限公司之股东北京首赫投资有限责任公司与武汉信用小额贷款股份有限公司金融借贷合同纠纷一案。

截至2018年三季报,赫美集团已经出现了流动性危机。截至三季度,其账面现金仅为3.32亿元,而流动资产已经少于流动负债。无力支付这2亿元的偿债保证金也在情理之中。

另一方面,前期埋伏进赫美集团的投资者,短期内或许会有些痛苦。自3月赫美集团公告收购英雄互娱并复牌以来,公司股价从6.17元/股最高上窜至21.41元/股,涨幅超过180%。而一旦收购失败,前期的涨幅势必会回吐。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有