2019-03-05 10:57:01 来源:

由于借壳方居然的高知名度,以及交易金额的巨大,居然新零售(即,居然之家)借壳武汉中商是A股近期并购重组中受到高度关注的案例。尽管已经有不少公开报道,但依旧有不少值得深度挖掘的看点。为此,信披头条研究员就该交易从对价作为切入点,进行了分析。

2019年1月10日,武汉中商(000875)发布公告称拟以发行股份的方式购买居然控股等24名交易对方持有的居然新零售100%股权。交易完成后公司控制权将发生改变,居然控股成为控股股东。

本次交易对价在363亿元至383亿元之间,拟发行价格为6.18元/股,按照本次交易初步确定的价格区间的中值373亿元计算,预计发行股票60.36亿股。

重组前上市公司总股本2.51亿股,武汉商联持股41.25%,其他股东共计持股58.75%。若本次交易完成,上市公司总股本预计将增至62.87亿股,其中居然控股持股42.15%,慧鑫达建材持股12.73%,阿里巴巴持股9.6%,汪林朋持股6.57%。交易完成后,居然新零售的实控人汪林朋将成为上市公司实控人。

交易业绩承诺:据公告披露,本次交易业绩承诺期间为2019至2021年度,如本次交易未能于2019年度内实施完毕,则顺延为2020至2022年度。如届时中国证监会等监管部门对前述利润补偿期间另有要求,业绩补偿义务人同意按照监管部门的相关要求对利润补偿期间进行相应调整;若业绩补偿义务人需要对上市公司进行补偿,首先以其通过本次交易获得的武汉中商股份进行补偿,当股份补偿的总数达到本次发行股份购买资产发行的股份总数的90%后,可选择以现金及/或股份方式进行补偿。业绩补偿义务人将与上市公司另行签署《盈利预测补偿协议》对盈利预测补偿的具体事宜进行约定。

居然新零售估值或偏高,须警惕商誉减值风险

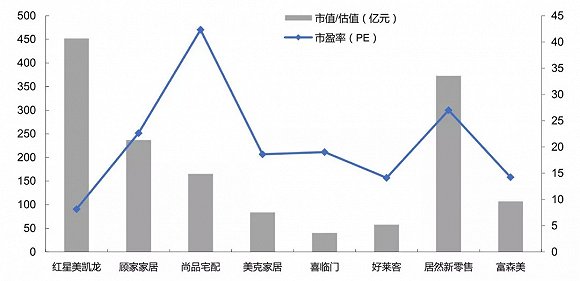

居然新零售市盈率与二级市场同行比较不低。财务数据显示,2017 年度和 2018年1-10月,居然新零售未经审计的营收分别为73.55亿元和70.02 亿元,未经审计的净利润分别为13.81 亿元和16.49 亿元。按照373亿元的拟交易价格,17年对应27xPE,18年对应小于22.6 xPE。WIND数据显示,截至3月4日,同为二级市场的家居零售公司美凯龙/顾家家居/美克美家/尚品宅配/喜临门/好莱客/富森美的PE分别为8.15/22.64/18.6/42.33/19.01/14.12/14.22,可以发现居然新零售市盈率远高于直接竞争对手美凯龙,与其他二级市场准同行相比也不低。

居然新零售与美凯龙的对比分析。居然之家借壳上市,不得不和已经上市的红星美凯龙进行对比,因为二者是当下中国家居流通领域的两大龙头。2019年,美凯龙净资产为413亿元,居然新零售净资产仅为116.4亿元,二者悬殊巨大。截至2019年3月4,美凯龙A股总市值约为450亿元,而此次武汉中商收购居然新零售后总股本将增至62.87亿股,按目前股价计算其总市值已经超过700亿元。若此次重组成功,与美凯龙相比,要么居然的估值明显偏高;或者说,与居然相比,美凯龙显然被低估。

值得一提的是,2018年3月,阿里巴巴耗资约21.81亿元取得居然新零售6%股权,按此计算,彼时居然新零售整体约为364亿元,与此次借壳武汉中商的交易对价差不多。此前较高的一级市场价格也给此次借壳上市的定价带来了不小的“刚性约束”。

图1:2019年部分家居零售公司市值/估值及市盈率对比

资料来源:WIND, 证徽咨询研究中心。

注:居然新零售PE为拟收购价格下17年净利润对应的估值为27xPE

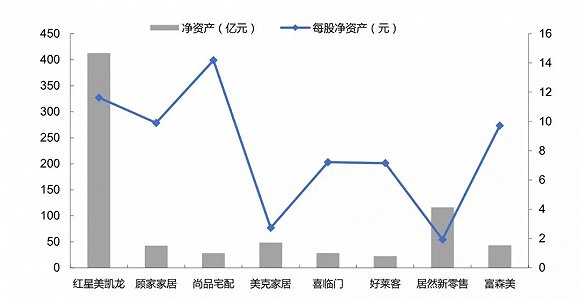

收溢价过高存商誉减值风险,居然新零售每股净资产处行业尾部。此次收购交易溢价带来的商誉引起广泛关注。居然新零售的净资产仅为116.4亿元,按照目前披露的最低收购价363亿元来计算,此次收购溢价超过240亿元,巨额商誉如达摩克里斯之剑悬在上市公司头顶,若标的公司业绩不如预期,将面临商誉减值风险。

于此同时,居然新零售每股净资产也处于二级市场行业尾部。WIND数据显示,截至3月4日,二级市场同行业家居零售公司美凯龙/顾家家居/美克美家/尚品宅配/喜临门/好莱客/富森美的每股净资产分别为11.63元/9.9元/14.18元/2.73元/7.22元/7.15元/9.72元,而以拟发行的60.36亿股核算的居然新零售每股净资产仅为1.93元,与A股二级市场上同行的差距较大。

图2:2019年部分家居零售公司资产及每股净资产对比

资料来源:WIND, 证徽咨询研究中心

注:居然新零售每股净资产为公司未审计的净资产与拟发行股票数量比值

加速实体店扩张,营收年复合增长率增速较快

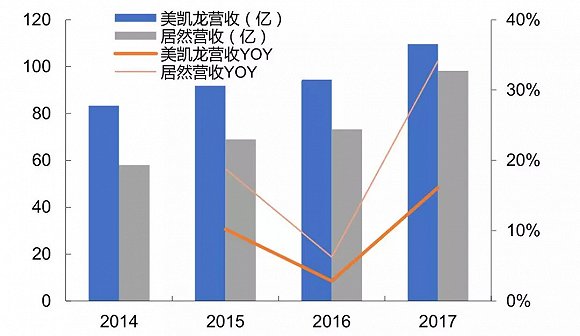

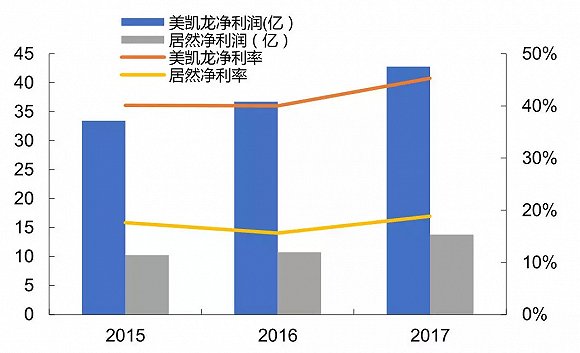

营收年复合增长率高于美凯龙,但净利润及净利率均低于美凯龙。居然新零售营收由2014年的58亿元增至2017年的98.1亿元,年复合增长率达到19.2%,增速较快。同期,美凯龙营收由2014年的83.3亿元增至2017年的109.6亿元,年复合增长率为9.6%。居然新零售营收规模虽然低于美凯龙,但年复合增长率高于美凯龙。居然新零售的净利润由2015年的10.22亿元增至2017年的13.81亿元,净利率由17.6%增至18.9%。同期,美凯龙的净利润由2015年的33.42元增至2017年的42.78亿元,净利率由40.1%增至42.78%。居然新零售的净利及净利率均远低于美凯龙。

图3:居然新零售营收低于美凯龙但增速较快

资料来源:WIND, 证徽咨询研究中心

图4:居然新零售净利润及净利率远低于美凯龙

资料来源:WIND, 证徽咨询研究中心

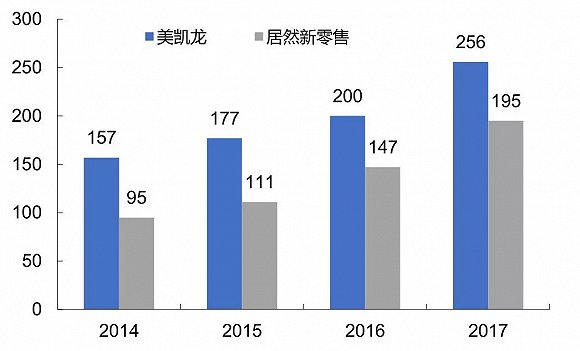

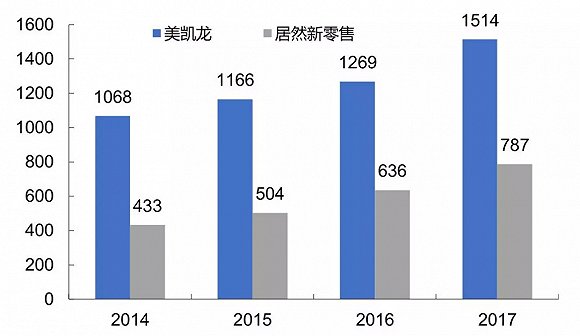

居然新零售商场数量和总经营面积增速较快,但均少于美凯龙。2014至2017年,居然新零售实体店覆盖商场数量由95个增至195个,年复合增长率达到27.1%。同期美凯龙实体店覆盖商场数量由157个增至266个,年复合增长率为17.7%。2014至2017年居然新零售总经营面积由433 m2增至787 m2,年复合增长率为22.0%,同期美凯龙总经营面积分别由1068 m2增至1514 m2,年复合增长率为12.3%。与美凯龙相比,居然新零售商场数量和总经营面积均较小,但增速较快。

加速实体店扩张,谋求向“大消费”转型。根据居然新零售战略规划,2019至2022年,公司拟每年新开实体店80-100家,到2022年底实体店数量超过600家,未来8-10年实现千店连锁,覆盖全部副省级以上城市、三分之二以上地级城市、三分之一以上县级城市,到2027年之前完成从“大家居”向“大消费”的转型升级。但需要注意的是,居然新零售快速扩张的过程中可能引发渠道下沉以及市场竞争方面的风险,导致公司毛利率下滑,加盟商服务质量下降及违约问题发生。

图5:居然新零售商场数量(个)低于美凯龙

资料来源:WIND, 证徽咨询研究中心

图6:居然新零售总经营面积远(m2)低于美凯龙

资料来源:WIND, 证徽咨询研究中心

家居零售行业竞争激烈,跨界新零售仍面临挑战

我国家居零售业竞争激烈。国际大型家居零售集团凭借品牌和运营管理能力已抢夺一定市场份额;同时,国内泛家居企业也逐渐加快了规模化扩张的步伐;此外,覆盖泛家居行业的电子商务运营商以及行业内创新的互联网企业都进一步加剧了行业竞争。激烈的市场竞争导致许多家居卖场采取调低租赁费、放宽免租期等方式吸引商户,市场竞争加剧。

上市公司披露经营风险显示,目前我国家居连锁零售渗透率低,如果市场竞争进一步加剧,商户减少租赁需求,缩减租赁面积或退租,居然新零售卖场可能出现出租率下降或者市场租赁费和市场服务费调低的情况,从而公司的盈利能力和经营业绩。

此外,家居零售行业与房地产周期相关性明显,目前我国房地产市场已经进入下行周期,家居零售企业也不得不向家居消费升级方向转型。存量客户的家居消费升级、循环消费成为整个行业待挖掘的增长点。

在家居零售行业竞争激烈的局面下,居然新零售瞄准跨界新零售探索新业务模式,但实际操作层面可能并不那么乐观。

2018年,阿里以及关联方以54.53亿元获得居然新零售15%股份。随后红杉资本、九鼎投资、博裕资本等16家投资机构也共同跟投130亿元。根据战略规划,阿里与居然新零售将在全面数字化升级、打通双方会员系统、消费场景重构、消费体验升级、重构家装行业模式等方面全面合作。

居然新零售入股武汉中商,公司也是期望能将现有业务、业态与武汉中商现有商业进行融合,实现“1+1>2”;同时二者共享跟阿里一起合作的品牌号、数据银行新零售手段;并通过居然之家的全国网络布局将现有武汉中商在百货行业和购物中心的优势向全国辐射。

但不可否认的是,家居新零售构想面临巨大挑战。首先,家装零售商只是某一品类商品的渠道,很难深度参与上游生产环节和下游服务环节;其次从家居消费端出发,进而去控制上游,建立一条完善的“需求-定制-制造-销售”的全产业链条很难实现;同时,家居行业的零售商并不具备太高品类的经营能力,因为家居行业的品牌更分散,分销渠道更加复杂。居然向家居新零售转型的前路依然漫漫,可能并不那么乐观。

交易潜在风险仍未完全消除

流通盘不足4%引发合规争议。由于上市公司发行的新股将被锁定12-36个月不等,依照目前交易方案,借壳后流通股占总股本将不足4%,若按700亿市值来算,流通盘仅约三十亿元,股价容易受庄家操控。同时按照监管要求,股本超过4亿的上市公司,其社会公众股东持股比例不得低于10%,显然目前交易方案合法性存疑。对此,武汉中商在公告中表示,交易完成后,新上市公司的社会公众股东持股将不低于10%,公司不存在深交所《股票上市规则》中所规定的不具备上市条件的情形。这将如何实现呢?有媒体猜测,居然新零售可能将其借壳交易之前的部分股东(包括阿里等前期投资人)认定为社会公众股东,并以此来解决上市资格问题。毕竟当年三六零借壳江南嘉捷时,为了“合规”将除了周鸿祎及创始团队以外的几乎所有其他股东都归入到了“社会公众股东”阵营中,这一做法显然是通过了证监会审核的。

实控人上市前套现50亿的交易安排引发关注。2015年4月居然新零售股改,汪林朋持股93.72%的居然控股为其唯一股东。2018年1月,居然控股将其持有的居然新零售38.5%的股份转让给由居然控股完全持股的霍尔果斯慧达装饰、霍尔果斯慧鑫达建材和汪林朋完全持股的可克达拉兴达建材;同年3月,居然新零售先以增资扩股的形式引入21家外部股东,再由慧达装饰、慧鑫达建材、兴达建材向这21家股东转让股权。通过这一轮股权转让,汪林朋控制的这3家公司套现约52亿元,汪林朋个人套现近50亿元。同样引人注意的是汪林朋湖北黄冈籍人士,而新引进的这21名外部股东背后有多位湖北老乡。其中,湖北籍的陈东升控制的泰康人寿和睿通投资合计持居然新零售股份8%,汪超涌旗下基金合计持居然新零售股份1.57%,毛振华控制的东亚实业持居然新零售股份0.08%,且毛振亚于停牌半年内买卖武汉中商股票被交易所问询。此外,总部在湖北武汉的天风证券作为此次借壳上市的四大财务顾问之一,其关联方中联国泰持有居然新零售0.28%的股份。

研究小结:交易对价是否公允是借壳上市中的核心命题,涉及到一级市场投资人、二级市场投资者、被借壳方老股东、借壳方老股东等各方利益的平衡,尤其是不能让二级市场投资者成为接盘侠、成为韭菜。而就居然新零售此次借壳武汉中商的对价来看,或许是给监管部门出了一个小小的难题。

信披头条微信公众号:shzhenghui

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有