2019-02-28 06:00:01 来源:

距离上一次万人空巷的要约收购不多时,水井坊(600779)再启一波霸气操作。

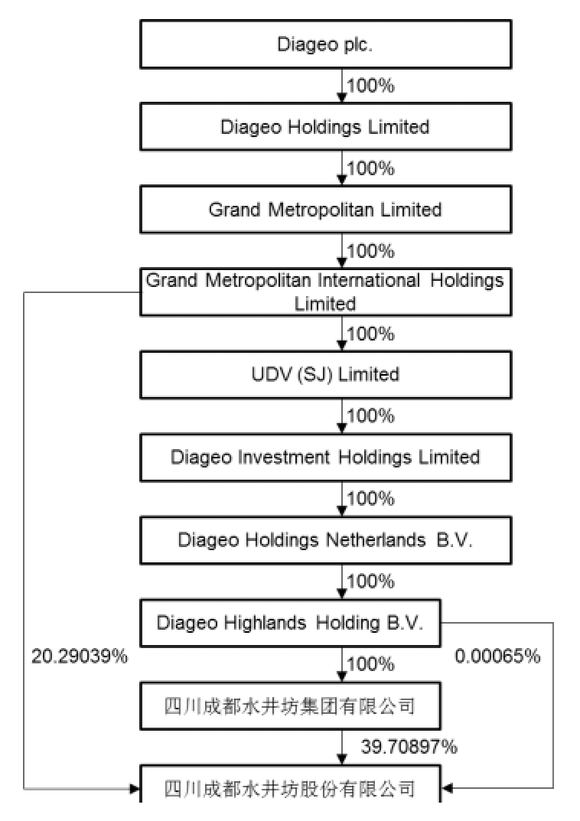

2019年2月28日公告显示,帝亚吉欧全资子公司GMIHL向除四川成都水井坊集团有限公司及Diageo Highlands Holding B.V.以外的水井坊股东发出部分要约,要约收购股份数量为4885.457万股,股份比例为10%,要约收购价格为45元/股。收购之前,GMIHL持股水井坊60%,收购之后GMIHL将直接及间接持股70%(3.42亿股)。

资料显示,收购人实际控制人帝亚吉欧是一家全球性跨国公司,同时在伦敦证券交易所(代码DGE)及纽约证券交易所(代码DEO)上市,作为世界领先的高端酒类公司,其在全球180多个国家和地区都开展有酒类经营业务。帝亚吉欧截至2018年6月30日总资产为297.15亿英镑,净资产为117.13亿英镑,资产负债率为60.58%,其账面货币资金为8.74亿英镑,拥有较强的履约能力。

45元/股的要约收购价距离现价溢价甚多,在消息刺激下,2月27日水井坊一马当先,成为当天唯一涨停的白酒股,而这一波要约收购也将花费接近22亿元的真金白银,可谓大手笔。

需要指出的是,GMIHL并非首次出手,就在数月前,GMIHL才刚刚通过要约收购的方式,将自己的持股比例从40%左右提升到了60%,当时也是属于溢价收购而受到了市场的追捧。数据显示,水井坊上一次的要约收购最终可以说达到了万人空巷的地步,水井坊总股本4.89亿股,其中就有一半的2.47亿股参与其中,占总股本的50.51%,涉及账户总数为9292户,大概也接近了总户数的三分之一。有过前次经历,相信此番的场景也同样热闹。

当然,GMIHL表示要约收购目的旨在提高帝亚吉欧对水井坊的持股比例,巩固控股权,不以终止水井坊上市地位为目的。如果要约收购完成,收购方持股70%,水井坊也不会面临股权分布不具备上市条件的风险。

水井坊如此抢手,其质地有目共睹,近年来成长稳定,最新2018年业绩预增,预计能实现归属于上市公司股东的净利润与上年同期相比增加约2.44亿元,同比增长约73%;营业收入与上年同期相比将增加约7.71亿元,同比增加约38%。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有