2018-12-27 22:30:06 来源:券商中国

阔别4年,长航油运2019年1月8日正式回归A股。

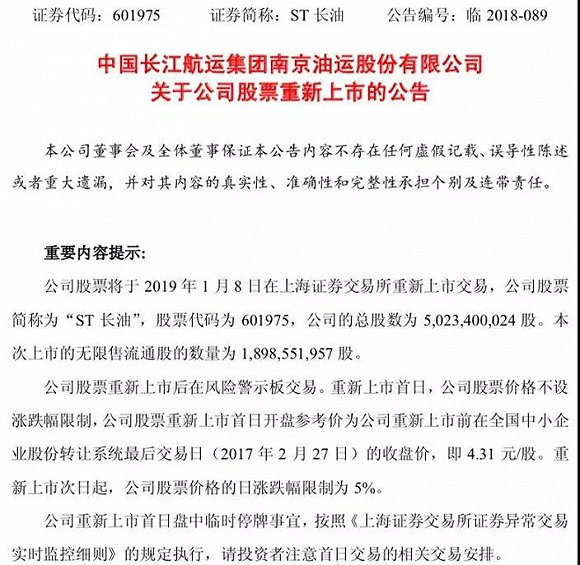

退市后重新上市的第一股“长航油运”在27日晚间发布公告称,将于1月8日重新上市交易,持有该股的12万名投资者守得云开。

需要提醒的是,重新上市首日交易安排需特别关注,包括:

1、重新上市首日即进入就风险警示板交易,实施其他风险警示,也就是ST长油,股票代码为601975,投资者买卖长油股票需符合投资者适当性要求。在风险警示板交易至其披露重新上市后首份年度报告后才可申请撤销风险警示。

2、公司重新上市首日交易不设涨跌幅限制,重新上市首日开盘参考价为公司在股转系统公司最后一个交易日的收盘价,即4.31元。次一个交易日起,公司股价涨跌幅限制恢复为正负5%。

3、重新上市首日盘中临时停牌事宜,公司股票盘中交易价格较当日开盘价首次上涨或下跌超过10%(含)、单次上涨或下跌超过20%(含)的,需要临时停牌。首次盘中临时停牌持续时间为30分钟,首次停牌时间达到或超过14:57的,当日14:57复牌。第二次盘中临时停牌时间持续至当日14:57。具体事项请投资者需要查阅公司公告及相关规定,并留意上述交易安排及相应的投资风险。

从递交重新上市申请,到最终获批上市交易,长航油运用了7个月时间。长航油运自2018年6月4日向上海证券交易所提出重新上市申请,经过了审核、提交反馈意见、获准上市、摘牌新三板等一系列操作后,2019年1月8日将上市交易,这是A股市场重新上市制度的首单实践,打通了资本市场“能上能下”的运行机制。

2010年-2012年,长航油运因连续三年亏损2460万元、7.49亿元、12.38亿元,于2013年4月21日被暂停交易,2013年该公司继续亏损59.19亿元,触发连续四年亏损的退市红线,于2014年6月5日被退市,股价最后一日收报于0.83元/股,自此长航油运转战全国股转系统变身长油5。

退市后的长油5当年即实施了破产重整,剥离了最大亏损源VLCC船舶(超大型油轮),减少了巨额债务负担。在未改变主业和实际控制人的情况下,逐步改善和恢复了持续盈利能力。公开资料显示,目前公司为全球第四、亚洲第一的Handysize(灵便型油轮)外贸成品油船东,拥有和控制船舶共61艘,总载重吨为224万吨,年货运量约4000万吨。

据披露数据显示,2015年至2017年三个会计年度公司经审计的扣非净利润分别为6.11亿元、5.29亿元和3.80亿元;经营活动产生的现金流量净额累计为32.41亿元,营业收入分别为54.79亿元、57.81亿元和37.29亿元,其中2017年末归属于上市公司股东的净资产为33.44亿元。

2018年6月4日,长航油运向上交所提交了重新上市申请,上交所抽调了法律、会计和行业专业人员进行初审。经过对公司申请重新上市文件的全面审核,前后发出多轮反馈意见,要求公司予以补充披露、具体落实。此后,以外部法律、会计等专家组成的上市委员会对公司重新上市进行了审议。经过认真审议,上市委员会表决一致同意公司重新上市,同时也提出了一些需要公司进一步落实的事项。就这些事项,公司已予以落实。

2018年11月2日,上海证券交易所根据上市委员会的审议意见,根据《上海证券交易所股票上市规则》《上海证券交易所退市公司重新上市实施办法》等规定,决定同意长航油运股票重新上市申请。

截至2018年三季度末,长航油运有投资者119286人,停牌前价格为4.31元,如今的市场环境,重新上市后股价如何演绎,存较大想象空间,或引股民狂欢。

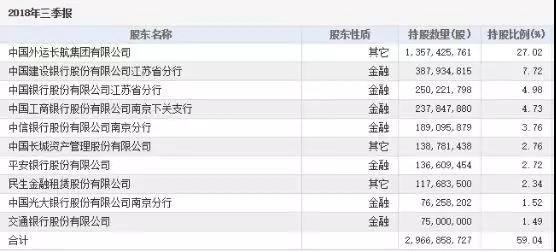

长航油运2018年三季度前十大股东:

从前十大股东构成来看,银行占了绝大多数,包括了中国外运长航集团有限公司、中国建行江苏分行、中国银行江苏分行、中国工行南京下关支行、中信银行南京分行、长城资管、平安银行、民生金融租赁、光大银行南京分行、交通银行等。

长航油运实现重新上市,绝非易事,需满足一系列的重新上市条件。

上交所在《股票上市规则》和《退市公司重新上市实施办法》中,主要参照首次公开发行股票并上市的要求,设置了明确具体的条件。例如,在三年盈利、三年审计报告标准无保留意见、现金流量和营业收入要达到一定金额、具备持续经营能力以及健全的公司治理结构等方面,与IPO公司的要求基本一致。同时,也考虑到退市公司已经经历过公开发行,其重新上市不再募集资金,公司中小投资者众多等情况,在制度要求上也不宜完全等同于IPO公司。总的来看,重新上市的条件宽严适度,尊重了当前证券市场发展的实际情况,能够让退市公司在具备持续经营能力后有信心重新上市,也能够有效防范制度套利。

从实际情况看,公司主业比较突出,在油运行业具有领先地位,退市后没有卖壳,主要依靠自身努力增强了持续经营能力,这些情况为今后退市公司申请重新上市提供了比较好的示范。

与此同时,上交所也表示在做好重新上市相关工作的同时,也将继续严格执行退市制度,对于触及退市条件的公司,“有一家退一家”,努力培育市场优胜劣汰机制,净化市场生态秩序。

上交所也曾表示,如果只是通过变更实控人、主业等手段,在形式上、数字上达到部分重新上市申请条件,但公司主业不够扎实,仍缺乏持续经营能力,也未建立有效公司治理,其在实质上仍不符合重新上市条件。上交所也将坚决杜绝制度套利行为,对于一些经营空壳化、僵尸化,主营不突出的公司,将依法依规不予受理或者不予同意其重新上市。

长航油运重新上市申请获得通过,是自重新上市制度建立以来的首单。在这之后谁是后来者?

和长航油运同时提请重新上市申请的,还有一家退市企业创智科技,不如长航油运“幸运”,创智科技在重新回归A股的路上走得并不顺畅,距离深交所同意恢复审核创智科技重新上市申请仅时隔一个月后,公司以“补充反馈意见所涉及的相关问题答复及核查工作量较大,无法按时提交补充反馈意见回复等相关文件”为由向深交所提交了股票重新上市申请的中止审核申请,重新上市被按下“暂停键”,在加速退市和监管趋严的背景下,创智科技能否实现重新上市的夙愿尚不确定。

从上述重新上市的标准和上交所表述来看来看,要想成功回归A股并不容易。天创5表示,正与有关方面积极开展重新上市相关工作;南洋5也于2017年11月发布公告称,公司正与中介机构积极推进重新上市工作;首家主动退市公司国重装5也正在积极争取重新上市。

长航油运重新上市申请文件中,一些有利于中小投资者保护和市场稳定的“良心”承诺安排值得关注。

首先,公司控股股东给出了较为合理的股价稳定措施,其在承诺中称重新上市后6个月内如长航油运股票连续20个交易日收盘价低于基准价格(每股4.31元)的50%,中外运长航集团持有的长航油运股票锁定期将自动延长6个月。

其次,前期在公司退市后重整过程中取得股份的12家金融机构债权人也作出自愿性承诺,承诺公司重新上市后12个月不减持。经查阅相关资料,公司12家重整金融机构债权人股东合计持股17.67亿股,占公司总股本的35.18%,占比极高,上述限售安排无疑将给市场吃下一粒“定心丸”。

第三,为回报公司投资者,公司控股股东承诺在重新上市后,每年择机向长航油运提议实施公司股份回购事宜或以股东提案的方式向长航油运提出实施公司股份回购事宜,推动长航油运在满足相关法规后的12个月内实施股份回购方案,回购方案中公司回购股份注销减资的资金应当不低于股份回购方案公告当年前三个完整会计年度平均归属于母公司股东的净利润的30%。上述措施所产生的效果等同于现金分红,有效的考虑到了股东回报。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有