2018-12-27 10:57:01 来源:

成立仅三年就“吞下”全球一半的市场份额,业绩令竞争对手难以望其项背——杨凌美畅新材料股份有限公司(下称美畅新材)用最短的时间跻身全球最大金刚线生产商之位时,也导演了一场造富神话。

12月27日,曾挂牌新三板的美畅新材实施2018年半年度权益分派方案。这份分红金额高达9亿元的分红方案,创下新三板纪录,且一经公布,便因美畅新材实际控制人吴英“揽走”绝大部分现金(约5亿元)而引发热议。

披露分红方案后不久,美畅新材火速谋求A股上市。12月上旬,证监会官方公示了美畅新材计划登陆创业板的招股书。

高分红之后快速瞄准A股市场,美畅新材的IPO充满争议。

但不得不承认的是,在仅三年的运营史中,该公司赚钱能力极强:截至2018年上半年,其未分配利润达到12.42亿元,超过同期A股三分之二以上的上市公司。

然而,实控人财富暴增、企业利润暴涨之余,眼下金刚线行业产能已经过剩,而美畅新材正是改变行业供需格局的主要推手。

可在此背景下,美畅新材抛出了一份高达23亿元之多的IPO融资计划,并且继续不遗余力地大手笔扩产,这使得这场高融资IPO的必要性和合理性受到质疑。

在迄今为止不过三年的企业历史中,美畅新材宛若一台“赚钱机器”,累计(2015-2018上半年)盈利15.52亿元。由此,该公司积累了丰厚的未分配利润:截至2018年上半年,杨凌美畅未分配利润为12.42亿元,超过同期3500多家A股公司中逾70%的上市企业。

与竞争对手相比,美畅新材似乎更是“巨无霸”式的存在,无论是从产能、市占率还是盈利能力等方面,都远超同行。

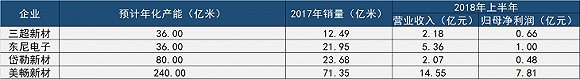

界面新闻选取A股金刚线“三剑客”岱勒新材(300700.SZ)、三超新材(300554.SZ)、东尼电子(603595.SH)为对象,与之进行对比。

首先,在产能方面,美畅新材现有的金刚线产能,比岱勒新材等三家企业产能之和还高。

根据招股说明书,美畅新材2018年上半年电镀金刚线产能为102亿米。此外,随着该公司二期扩产项目投产,美畅新材2018年底的总产能或达到240亿米。而另外三家竞争对手截至目前的公开信息显示,即使各公司扩产项目顺利实施,岱勒新材、三超新材、东尼电子预计产能才分别达到80亿米、36亿米、36亿米,合计为152亿米,不足美畅新材的三分之二。

其次,在市占率方面,美畅新材占据了全球金刚线一半的市场份额,令三家竞争对手望尘莫及。

招股说明书显示,美畅新材今年上半年金刚线的销量为95.3亿米,市场份额约50%。虽然岱勒新材等三家竞争对手的同期销量未披露,不过,这三家企业2017年的数据显示,其合计对外销售58.12亿米,仅有美畅新材同期销量的80%。值得一提的是,后者今年上半年的销量已经超过去年全年。

此外,手握一半以上市场份额的美畅新材,其业绩同样远远甩开岱勒新材等三家企业。

以2018年上半年的数据为例,美畅新材报告期内实现营业收入14.55亿元、7.81亿元,是岱勒新材等三家企业营收之和的1.5倍。报告期内,其净利润为7.81亿元,是岱勒新材等三家企业净利润之和的3.6倍。

那么,美畅新材为何能在短时间内赚得如此盆满钵满?“下游扶持”和“野蛮扩张”或是该公司崛起的主要原因。

界面新闻此前曾报道,金刚线之所以以风卷残云之势重新颠覆了国内光伏硅片切割领域,源自于这是一场国内金刚线企业与下游光伏巨头们所拉开的“合谋”之战。

虽然金刚线切割技术在硅片成本端能带来可观的优势,但早期却因为该技术为日企所垄断而一度使得国内光伏企业无法适用。于是,以隆基股份(601012.SH)为代表的金刚线下游光伏企业着力培育国内金刚线企业,并且在2014年至2016年,促使国产金刚线迅速崛起。

而隆基股份早期所扶持的企业正是美畅新材,美畅新材也顺势抓住了金刚线国产化的机遇。

2013年前后,单晶硅龙头隆基股份率先使用电镀金刚线技术进行晶硅切片。但由于进口金刚线售价高昂,致使其初期金刚线切割硅片处于亏损状态。而2016年2月份,美畅新材金刚线产品实现量产后,为隆基股份提供了高性价的国产金刚线来源,并且同处陕西省的区位优势,加强了两家公司的联系。

在美畅新材实现量产的第一年(即2016年),隆基股份及其关联方合计为该公司带来了1.71亿元的销售收入,占当年总营收的92%。

此后,单晶硅片领域大面积采用金刚线切割。同时,金刚线切割所带来的非硅成本显著下降的好处,也吸引了多晶硅片企业,导致出现“一线难求”的现象。

根据光伏行业协会的数据,截至2017年底,金刚线切割工艺在单晶硅的渗透率为100%,在多晶硅的渗透率为35%。一时之间,晶科能源、保利协鑫、阿特斯等光伏龙头企业均成为美畅新材的大客户。界面新闻从其中一位客户处获知,该企业对金刚线的采购是寄售模式,没有库存。金刚线作为消耗品,一般采购过来就直接使用,按照实际用量结算,都是一次性消耗。

随着市场空间迅速打开,美畅新材疯狂扩产。2016年,该公司年产能仅13.17亿米,而到了今年底,其年产能可达240亿米,三年间扩张17倍。

促使“巨无霸”美畅新材疯狂扩产的重要原因是,其具备远低于同行的单位成本优势,有利于实施“规模化作战”。

美畅新材的成本优势显著,足以助其获得超高的毛利率,甚至可主导“价格战”。

财务数据显示,今年上半年,美畅新材整体的毛利率为69.13%,而同期A股金刚线“三剑客”中最高的是三超新材,其毛利率不过48.28%,比美畅新材低了近20个百分点。

尽管存在细分产品结构差异,但整体来看,美畅新材单位成本极低。

招股说明书显示,2017年,美畅新材每米的成本仅为0.05元,分别为三超新材、岱勒新材、东尼电子同期数据的49%、53%、70%。

界面新闻了解到,美畅新材低成本的原因在于其自主研发的电度控制系统生产线可同时生产6根金刚石线,这一生产效率是竞争对手数倍之多,因而助其获得较低的单位生产成本。

而在售价方面,该公司平均售价并未与上述三家企业拉开差距。2017年,美畅新材的产品平均售价为每米0.17元,同期,三超新材、岱勒新材、东尼电子的平均价格为每米0.19元、0.18元、0.16元。

不过,美畅新材的扩产速度高估了金刚线市场容量的成长空间。

数据显示,2017年金刚线的总需求为159亿米,参照当年每米0.18元的均价,全年的总销售额仅为28亿元。在不考虑“531光伏政策”下,行业机构一度乐观预计2018至2020年的年均需求量为510亿米,假设平均售价不变,则每年的市场容量约为92亿元。

但“531光伏政策”不仅影响了市场需求,更是加速了金刚线产品价格下降的趋势。行业咨询机构IHS基于政策的影响,预测2018年至2022年,全球金刚线市场的平均需求为472亿米,参照市场所普遍预测的每米0.1元的三季度预测价格,则每年的市场容量缩水为47亿元。

与此同时,正是这年均不足50亿元的市场,却引得入局者争相扩产。根据界面新闻的统计,仅在A股市场上,除了金刚线“三剑客”之外,恒星科技(002132.SZ)、易成新能(300080.SZ)、天原集团(002386.SZ)、豫金刚石(300064.SZ)均扩产或建有产能。此外,高测股份(834278.OC)、瑞翌新材(834870.OC)等新三板企业同样布局。界面新闻测算,2018年底,上述企业与美畅新材的产能总和将达到697亿米,明显超过全球472亿米的预测需求。

扩产的直接影响,则使得金刚线市场的供需格局逆转,产能过剩的现象已经出现,造成产品价格快速下滑。事实证明,美畅新材也未能幸免。

根据招股说明书,美畅新材上半年的平均售价为每米0.15元,同比下降12%,降幅扩大。受此影响,截至今年上半年,该公司整体毛利率为68.71%,较去年底减少了2.41个百分点。

业内人士对界面新闻表示,金刚线跌破每米0.1元的价格几乎是必然结果,从而挤压各大厂商的利润空间。并且,关乎金刚线的价格战未来会更为惨烈。

行业拐点来临之际,美畅新材此时选择IPO不失为未雨绸缪之举。但招股说明书显示,该公司拟募投资金高达23.36亿元,创下近五年来A股光伏企业融资新高。

且值得一提的是,这样的融资数额出现在该公司实施9亿元高分红之后,更是极易招来质疑——这样的融资金额是否过高了?用途合理吗?

首先,从资产状况上看,美畅新材目前账面资金较为充沛、资产负债率低,似乎并不缺钱。

财务数据显示,截至2018年末,美畅新材期末现金及现金等价物为5.45亿元,比A股金刚线“三剑客”同期之和还要高出2.38亿元。值得注意的是,这部分现金并非是通过借款而来。根据半年报,美畅新材截至2018年上半年都未发生短期借款和长期借款,其资产负债率仅为15.65%。

而该公司IPO资金中的10亿元用于补充流动资金,则令人生惑。

其次,通过IPO继续扩产的必要性也值得讨论。

在高达23亿元的募资中,美畅新材计划投入7.10亿元用于年产150亿米的高效金刚石线建设项目。倘若该项目建设完毕,届时,该公司金刚线总产能直逼400亿米。

且不论该项目的投入是否会加重金刚线行业的产能过剩状态,就该公司现有情况而言,其产能并未得到完全释放。

招股说明书显示,今年上半年,美畅新材的产能为102.17亿米,其产能利用率为95.79%。对比三超新材、岱勒新材,这两家竞争对手IPO时的产能利用率均超过100%。

此外,“531光伏政策”的负面影响集中体现在下半年,美畅新材披露的招股说明书尚未充分反映这一影响。

参照竞争对手的状况,三超新材、岱勒新材、东尼电子今年第三季度的业绩均出现明显下滑——报告期内,三超新材亏损0.02亿元、岱勒新材归属于上市公司股东的净利润同比下滑97%至0.01亿元、东尼电子归属于上市公司股东的净利润同比下滑88%至0.05亿元。

针对上述业绩状况,三超新材则分析称,受531光伏政策影响,其二季度以来金刚线产品价格下降较为明显、市场需求量急剧萎缩;岱勒新材也表示,二季度开始,其产销量均呈较大程度下滑。

因此,美畅新材下半年能否维持上半年的产能利用率,还需打一个问号,更何况再新增年产150亿米的产能。

前有大手笔分红,后有“狮子大开口”的融资计划,这样的鲜明对比足以让美畅新材的IPO之路充满争议。

即便有所争议,也要迎头IPO,美畅新材上市的最大受益者是谁?凭借着行业地位,美畅新材的估值前景较为乐观,这可使得大股东们身价暴涨。

因一起资产并购案,美畅新材早在2016年9月份进入投资者的视线。

2016年9月12日晚间,A股公司四方达(300179.SZ)宣布与美畅新材签署重组股权合作备忘录,以19.50亿元的估值价格,受让后者100%股权。

随后披露的财务数据,颇让关注者震惊:2015年成立的美畅新材次年前三季度虽然很快盈利,但截至披露财务的最新报告期(2016年前三季度),该公司的总资产和净资产分别不过1.85亿元、1.60亿元,可其估值却达到19.50亿元,参照净资产所得的增值率高达11倍之多。对此,四方达当时给出的估值依据是,“主要根据美畅新材的未来盈利能力。”

然而,19.50亿元的估值并没有让四方达顺利拿下美畅新材。2017年2月份,该起并购宣布终止。公告披露的原因显示,美畅新材的大股东们对“该公司对接资本市场的条件和方式产生了不同想法”。

不过,19.50亿元却成为美畅新材估值飙升的开端。界面新闻记者梳理发现,不到两年时间里,该公司最新一期的估值已经较并购案发生时增长近2.5倍。

招股说明书显示,2018年1月20日,美畅新材召开股东大会,宣布新增注册资本423.08万元。该部分新增注册资本由如东新泉、如东希泉、金沙江联合、迟健等8位机构投资者和个人投资者认购,增资价格为每股59.09元。以此为参考,美畅新材的估值达到67.50亿元。

水涨船高的估值,令美畅新材的大股东成为最大受益。

股权结构显示,截至IPO前夕,美畅新材仅有三位持股5%以上的大股东,分别为:实际控制人、董事长吴英,持股55.11%;原始大股东张迎九,持股16.97%;董事、总经理贾海波,持股9.65%。对照IPO前夕的最新估值,上述三人所持股份的市值分别约为37.20亿元、11.45亿元、6.51亿元。

而参照A股金刚线“三剑客”IPO时的首发市盈率,美畅新材的上市还将使得吴英等三位持股5%以上的大股东持股市值翻数倍。

岱勒新材、三超新材、东尼电子首发市盈率均值为22.99倍。以此参考并结合美畅新材2017年的归母净利润数据,该公司上市后的市值约155亿元。据此,杨美畅新材的三位大股东的持股市值将分别达到85.42亿元、26.30亿元、14.96亿元。

值得一提的是,这仅仅是依据美畅新材2017年的财务数据所得出的估值。实际上,在今年上半年,美畅新材实现的归母净利润额已经超过去年全年。因此,若以2018年的最终净利润数据计算,美畅新材的估值还将上升,其三位大股东的身价将继续攀升。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有