2018-12-25 12:36:01 来源:

12月21日,无锡新洁能股份有限公司(下称“新洁能”)提交了招股说明书,拟募集资金10.2亿元。

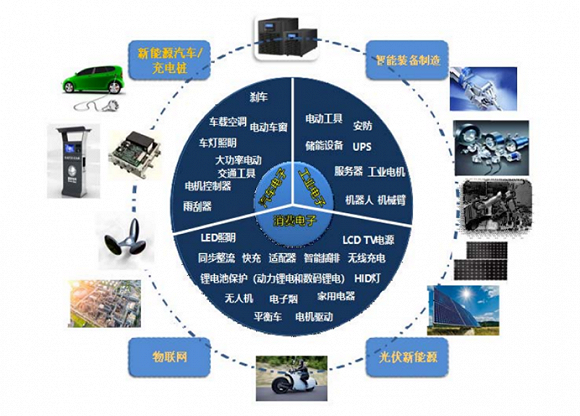

新洁能成立于2013年,主营业务为MOSFET、 IGBT等半导体功率器件的研发设计及销售,应用于消费电子、汽车电子、工业电子以及新能源汽车、智能装备制造等领域。

公司于2016年9月挂牌新三板(新洁能,838147.OC),被媒体称为国产分立器件行业的“优秀生”、“独角兽”,并作为重点培育对象出现在一张流传的科创板名单中。

截至2018年6月30日,新洁能总资产5.4亿,净资产4.3亿,2015年-2018年上半年营收分别为3.1亿、4.2亿、5亿和3.6亿,归母净利润分别为1507万、3619万、5228万和8193万。

根据招股书界面新闻记者发现,这家半导体公司有多家产业链中的上市公司和明星创投参与,上下游关系产生采购和销售。长远来看,其存货的增速快于行业需求的增速,意味着接下来毛利率将承压,最重要的一点是,作为一家芯片设计公司,低于行业平均水平的研发费用占比和只有30个人的研发团队,不禁让投资者质疑其未来竞争力。

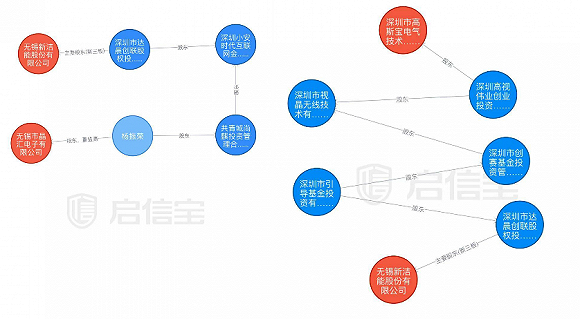

新洁能成立于2013年,由朱袁正、新潮集团分别投资510万元和470万元发起设立,后者曾是长电科技的控股股东,随后新潮集团在2015年和2017年先后将所持股份转让给上海贝岭(600171.SH)和三家创投公司,成功实现退出。

目前,公司控股股东、实际控制人朱袁正直接持有公司31.11%股权,通过一致行动可控制的股权比例为35.62%。此外,股东名单中还不乏一众明星创投公司:达晨创投持股8.7%,为第二大股东,上海贝岭持股7.91%,为第三大股东,持股的5.53%第四大股东国联创投,背后是无锡市政府。

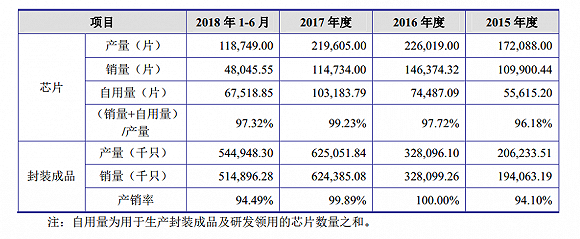

除了股权,在具体业务层面,公司销售的产品按照是否封装可以分为芯片和封装成品:芯片主要由公司设计方案后交由代工企业生产,封装成品主要由公司委托外部封装测试企业对芯片进行封装测试而成。

根据招股书,芯片生产一共有三个环节:设计-代工-封装,新洁能只负责设计,其他两项为外包,因为半导体生产的垂直化特征,新洁能产生了复杂的关联交易。在2015-2017年,与新洁能发生关联交易的关联方有长电科技(600584.SH)、上海贝岭、灿升实业、红光股份(831034.OC,达晨创投入股),其中新潮集团是长电科技的原控股股东。

从销售来说,在2018年之前,前五大客户中一半为关联方,在2015-2018年,长电科技均为新洁能的第一大客户。在2018年上半年新增的四大客户中,均为小微企业,其中有三家公司通过公开信息可查到与新洁能有关联关系,并与新洁能的股东达晨创投有诸多联系。

从采购来说,根据招股书,芯片代工和封测服务为公司主要的采购内容,占产品成本的比重较大。芯片代工向华虹宏力(关联方华虹半导体,1347.HK)、华润上华、中芯集成(关联方中芯国际,0981.HK)等采购,封装测试向长电科技、安靠技术(Amkor)、通富微电(002156.SZ)等采购。

代工采购是公司占比最大的生产成本。在2015-2018年,华虹宏力一直是第一大供应商,采购额占比高达60-80%,采购金额均在2-3亿区间,其中转化为生产成本的部分(销量*单价)占到公司总营业成本的40%左右。

这意味着未来代工价格和封测服务价格的波动将对公司的经营业绩产生一定影响。

根据招股书,目前分立器件行业规模以上企业主营业务收入占半导体行业规模以上企业主营业务收入的22%-25%,2017 年我国半导体分立器件市场规模已达到2473.9亿元。

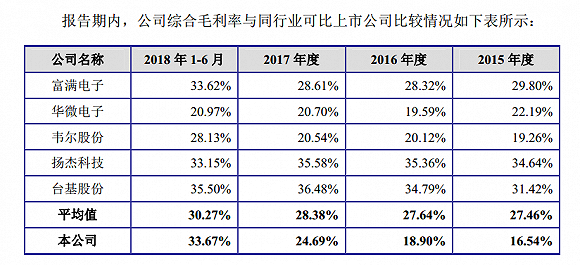

目前国内涉足半导体分立器件领域的企业主要包括韦尔股份(603501.SH)、台基股份(300046.SZ)、华微电子(600360.SH)、富满电子(300671.SZ)和扬杰科技(300373.SZ)等。

从目前的业绩表现来看,2015年至2018年1-6月,公司综合毛利率分别为16.54%、18.90%、24.69%和33.67%,毛利率的改善远好于行业平均水平。

但长远来看,新洁能所处的半导体分立器件行业与宏观经济的整体发展的景气程度密切相关。新洁能的主要下游应用领域是消费电子、汽车电子等,受到整体宏观经济波动的影响,这些行业销售增速放缓,必然影响上游功率半导体器件的销售。

中国半导体工业协会也预计,中国功率半导体器件的销售增速未来将逐步下降,回落到8%以内。

逐渐饱和的市场将为公司的存货带来压力进而影响公司业绩。

2015年至2018年1-6月,公司存货净额分别为4108万元、4723万元、5321万元和6939万元,增速分别为15%、13%、30%,存货增速较快,高于上述行业需求增速;而存货周转率分别为7.62、7.48、7.12、和3.76,逐年下降;且2017年以来产品产销率下降,产量和销量处均在逐渐萎缩。

在未来下游消费放缓的情况下,目前公司较高的存货将面临贬值,随着价格在竞争压力下降低,公司的毛利率将承压。

从行业来看也是如此:扬杰科技、士兰微、华微电子、韦尔股份等均出现了存货攀升、存货周转下行的情况,这些公司将不得不经受行业增速下滑的考验。此外,考虑到新洁能在研发方面并不具备绝对优势,面临的经营困难更为艰巨。

公司在招股书中写道:随着国内对半导体分立器件的需求迅速扩大,市场竞争日趋激烈。如果公司不能持续进行技术升级、提高产品性能、降低产品成本以及优化营销网络,则很可能在未来的市场竞争中丧失优势。

半导体分立器件行业属于技术密集型行业,技术和产品更新换代速度较快,且新洁能主攻芯片设计,需要更多的研发投入和技术力量才能紧跟行业技术的升级换代,避免产品被替代的风险。

但从招股书来看,这家“高新”企业花在研发支出上的费用并不多。

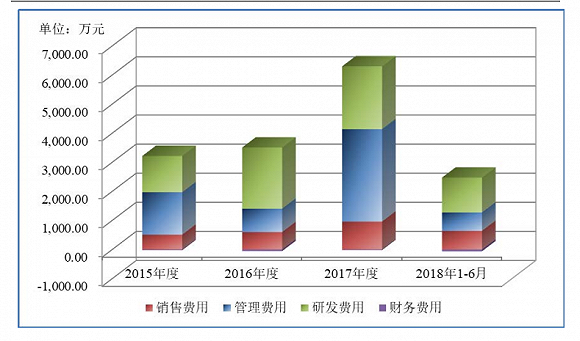

2015年-2018年上半年,新洁能的研发费用为1247万元、2104万元、2161万元和1200万元,占营收占比只有4%左右。

一方面,上述比例低于国内同行。同样从事功率半导体设计的士兰微(600460.SH),研发费用占公司营收的比重超过了10%,三安光电(600703.SH)超过了10%;即使与完全同一细分领域的杨杰科技与华微电子,相比,新洁能的研发费用占比也较低。

另一方面,从公司自身组织架构来看,研发部门并不被重视:在91名员工中,研发人员为28人,少于管理人员人数;此外,在2015-2018年间,研发费用一度低于管理费用的比重。

作为一家半导体设计企业,本身轻资产、重研发,研发费用占比的高低决定长远竞争优势,知名半导体设计企业高通凭借超过25%的研发费用比重造就了独一无二的竞争优势。未来新洁能如何逆流而上?

(注:文中图片均来源于公司招股书)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有