2018-12-24 22:30:01 来源:

对交易所问询的回复本是上市公司一次自我澄清的机会,但TCL集团(000100.SZ)的解释却引起新的谜团。

就深交所对TCL集团出售超600亿元智能终端及配套资产重组议案的问询(《【深度】李东生的腾挪术:TCL 600亿家电业务私有化?》),TCL集团日前披露了一份长达212页的回复。公司对交易的必要性、资产估值、TCL品牌价值等关注热点进行回应。

然而,这份回复公告让数位资本市场人士在接受界面新闻采访时直接用“霸王条款”、“偷换概念”、“不合常理”等措辞来形容。

就品牌价值超过800亿元的TCL商标,上市公司“大方”让交易对手TCL控股共享,并对其使用“TCL”字样及未来使用“TCL”商标未单独设置交易对价,而TCL控股只需要承诺年投入品牌推广费不低于4亿元等问题,行业人士认为,此处TCL集团刻意混淆了商标授权费和品牌推广费的概念。

就交易首付30%的支付方式,有市场人士认为首付比例过低,利于交易对手在资产交割后及时对资产进行运作。

针对交易过渡期损益归属于交易对手所有,且不因损益调整转让对价的条款,有市场人士认为,此属“霸王条款”。

在多项关键问题的回复时,公告仅以“交易双方协商结果”来回复。这一协商,也只是李东生为董事长的TCL集团与李东生控制的TCL控股之间的协商。出现上述问题的关键,也多与李东生左右手关联交易有关。

一边是上市公司46.82万户流通股东们,一边是控制着TCL控股的以李东生为首的TCL集团高管们。李东生如何将这碗水端平?

交易所要求TCL集团说明出售的消费电子、家电等智能终端业务周期特点是否与面板行业周期存在互补特征,并说明出售后,是否会导致上市公司的经营波动性上升。界面新闻此前也有关注(《【深度】TCL分家》)。

公告中回复,“本次出售资产与半导体显示及材料行业波动周期相同,具有同向波动特征,出售标的资产不会增加上市公司业绩的波动性”。

因标的资产利润主要由电视机业务贡献,因此公告将面板与电视进行了对比,并引用中怡康、TCL集团整理、Wind的数据来佐证。

公告分析认为,液晶面板与电视及显示器在平均售价增长率及行业业绩方面存在同向变动特征,因此得出上述结论。

就面板与黑电行业是否波动周期相同,家电行业观察人士梁振鹏接受界面新闻采访时称:“绝对不存在这种情况,我认为这个结论说法欠妥。”

梁振鹏表示,二者是上下游产业,但面板行业是强周期产业,三年时间会从波峰到波谷,再从波谷慢慢攀升,而电视整机产业是没有周期的。“且不论整个行业表现如何,从TCL自己就可以看出(二者)不会周期相同,上游面板和下游彩电业务波动都不是一致的,甚至还是相反的。”

从华星光电今年的表现来看,2018年上半年在TCL集团其他业务毛利率均平稳甚至略有增长的前提下,华星光电毛利率为19.63%,同比下降多达11.68个百分点。

TCL集团彩电业务反向发展。TCL电子(1070.HK)2018年上半年,公司营收同比增长25.16%至181.28亿元,净利润增长279%至4.82亿元。未有下滑迹象。

“华星光电今年净利润明显大幅度下跌,但TCL电视的销售额却明显上涨了。TCL电子上半年营收创下同期历史新高,也取得了历史上最好的利润,这都是TCL电视整机业务的功劳。”因此,“(周期相同的说法)根本就站不住脚。”梁振鹏表示。

事实上,面板行业的周期处于动态的“供小于求-盈利提升-供给端扩产-供过于求-盈利下降-供给端停滞工减少-需求端上升”的状态反复,其重投资属性决定了行业供给和需求总是存在不匹配的情况,因此存在周期性特征。

2017年面板行业经历了“盈利提升”环节,2018年进入“供给端扩产”环节,2018年下半年及2019年将迎来“供过于求”及“盈利下降”环节。

也意味着,华星光电明年的日子将比今年还难过。

为平滑波动周期,TCL集团公告称,保留的产业金融及投资和创投业务,发挥“稳定器”作用。

那么,产业金融业务能否扮演好“稳定器”的角色呢?在TCL集团的营收构成中,产业金融等业务并未作为一个独立业务披露业绩,可见其利润贡献的存在感之弱。更何况,这是上市公司本有的业务,而非新加入来进行周期互补的业务,能起到的作用实在有限。

可见,剥离消费电子、家电等业务后,仅剩面板产业的TCL集团经营波动性会否上升,答案十分明了。

此次重组交易的支付安排为,TCL控股在协议生效起的60个工作日内支付30%交易对价,再进行资产交割,资产过户完成后60个工作日内再支付剩余70%对价。

根据这一支付安排,47.6亿元的交易对价先支付30%,即首付只需要14.28亿元。

深交所就此问询“仅获得对价的30%是否满足资产过户条件,是否有利于保护上市公司利益”。

在长达200余页的回复中,TCL集团对此只进行了百余字的回复,表示是“在尽快达成合意前提下的最优安排”,“交易双方协商做出的商业安排”。

交易双方为协商安排。左手方是李东生为董事长的TCL集团,右手方则是李东生控制的TCL控股,二者之间协商做出安排。

“30%的首付比例过低。”财经评论员谭浩俊接受界面新闻采访时表示,交易双方确实可以协商付款方式,不违反规定,但上市公司选择付款方式要考虑是否损害投资者的利益,是否损害上市公司的利益。“通常情况下首付付大头,但这笔交易首付少了。首期支付越少,对上市公司影响越大。交割期到最终完成支付至少三个月或者甚至半年,光算交易利息都有损失。”谭浩俊还称“怎样也不能低于50%吧”。

界面新闻查询了今年部分上市公司资产剥离方案发现,在支付方式上,这些方案对上市公司的利益体现都优于此次TCL的方案,不仅交易尾款比例低,而且支付期限短。

一汽夏利(000927.SZ)剥离资产方案中,交易对手一汽股份在转让协议签署后3个工作日便支付2亿元,协议生效后10个工作日便支付全款;长电科技(600584.SH)今年剥离超6亿元资产方案中,交易对手在转让协议签署起10个工作日内支付10%,交割日支付80%,在资产过户后10个工作日内支付10%;华联股份(000882.SZ)出售三家子公司,对方要在协议生效日起20个工作日内,支付第一笔55%,标的应收账结清日后,支付第二笔40.69%,过户后支付的尾款只有不到5%;天首发展(000611.SZ)转让股权方案中,在天首发展解除标的查封等限制15日内,交易对手支付50%,办理股权转让后,15日内再支付50%尾款;渤海金控(000451.SZ)6.5亿转让聚宝互联,交易对手在转让协议签署的10个工作日内便一次性支付全款。

尽管难以统计出支付方式的全部样本,不过,像此次方案中高比例的尾款付款方式较为罕见。

更有市场人士认为,这种支付方式存在较大的漏洞。

“这完全可以做到空手套白狼呀。”一位不具名交易所市场人士对界面新闻表示,先支付不到15亿元,待资产交割后,再把资产抵押出去,很容易就能拿到资金支付剩余部分。“光拿一块地抵押出去,都能拿回十几个亿。”

在此次公告中,TCL集团添加了一项风险提示——本次交易价款存在不能按时支付的风险。因TCL控股最新一次40亿元的增资,苏宁易购等5位股东只认缴但未实缴。

有分析人士认为,支付是交易中的一个重要环节,也是买方的义务,较大的不能按时支付的风险不应由上市公司来承担。

广东奔犇律师事务所刘国华律师还在接受界面新闻采访时提出,正常情况下,交易方案应该列明违约责任,买方若不能按时支付后续款项将承担一定的责任。

若采取首付三成便可交割资产的交易方式,那TCL控股完全可以用合理的方式筹集到足额资金。

对此,TCL控股承诺,收购资金将全部来源于自有或自筹资金。

交易方案中显示,交易过渡期损益归属于交易对方,更重要的是,“双方不因该项损益的产生而调整转让对价及其支付”。

此方案的交易过渡期指评估基准日(2018年6月30日)起至交割日期间。时值2018年12月底,交易方案仍未通过股东大会,待各方审批后,还有60个工作日(不到三个月)的首付时间再到交割日。因此,这段过渡期短则至少9个月,长则一年甚至更长时间。

谭浩俊表示,在估计长达约一年的时间里,不仅收益归交易对手,甚至还不能因损益而调整交易对价,“这就是霸王条款”。

交易所问询合理性所在,是否有利于保护上市公司利益。

在回复中,TCL集团称,过渡期损益安排属交易双方协商范围,且已经最终体现在交易对价中。

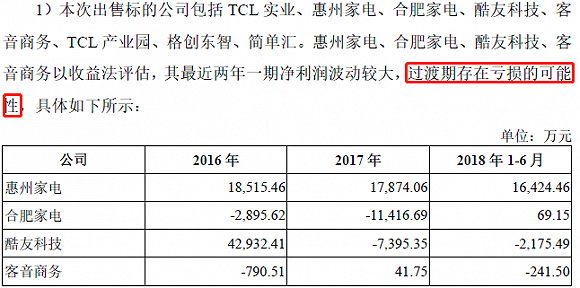

公告称,在交易的8家公司中,惠州家电、合肥家电、酷友科技、客音商务4家公司过渡期存在亏损的可能,因此归属交易对方没有损害上市公司利益。

事实上,这四家公司近两年一期净利润为5.78亿元、-0.09亿元、1.41亿元。尽管有小幅亏损年份,但两年半盈利超过7亿元,很难让人得出过渡期存在亏损可能性的结论。

对简单汇和格创东智两家公司,公告称,目前净利润为负数,过渡期也不会有明显盈利迹象。

对资产比重较大的TCL产业园采取收益法、假设开发法等评估,TCL实业采用资产基础法,TCL实业的三家主要子公司TCL电子、TCL通讯和通力电子采取收益法评估。评估均最终体现在交易对价里,因此没有损害上市公司利益。

“这都是TCL自身的判断,但到底是亏损还是盈利,是亏损超过盈利,还是盈利能覆盖亏损,外界就不清楚了。”谭浩俊表示,上市公司的面板业务和剥离资产手机家电业务本是上下游业务,双方在交易过程中,对非上市公司提供的面板如何约定价格,“这些条款公众看不到,就很难说了”。

这次剥离资产使得上市公司新增了巨额关联交易。公告预计重组完成后一年内上市公司与标的公司拟发生的日常经营性交易金额为183.17亿元。这一金额相当于2017年全年营收的16%。

公告还表明了,46.7亿元的交易对价已是不需要再进行调整的了。大量有价值的资产却是过渡期装入,那么这些资产如何处置。

在基准日后8月至10月,TCL产业园旗下TCL科技产业园(武汉)有限公司合计16.63亿元竞得位于东湖新技术开发区三个地块,这一资产该如何评估。交易草案中明确表示,因发生在评估基准日后,本次评估未考虑该期后事项的影响。

同时,拥有广州TCL大厦这块价值不菲地块的广州科技发展也是在10月才从上市公司划转至TCL产业园,成为TCL产业园子公司,进而打包为待售资产的。

TCL商标归TCL集团所有,却由TCL集团和TCL控股共享。交易所要求说明TCL控股使用“TCL”的合理性,上市公司是否提出异议或主张权利,是否为“TCL”字样的安排单独设定了对价。同时要求说明双方共享商标的必要性,是否为“TCL”系列商标权或成为共同权利人支付了相关对价。

公告回复称,“涉及‘TCL’字号使用安排不另行单独设置对价”,原因在于,TCL控股是为交易专门设立的主体,交易完成后有义务积极维护TCL集团商标的形象并负有对TCL集团商标投入维护、推广等相关费用的义务。

同时,TCL控股承诺对TCL商标的广告投放、整合传播、体验营销、维护、推广及管理投入费用,且投入水平不低于TCL集团此前的投入水平。

2016年及2017年,TCL集团对TCL商标的各项费用投入水平均在4亿元左右,因此TCL控股未来年商标推广投入费用也应该不低于4亿元。

“这是明显的偷换概念。”梁振鹏向界面新闻指出,品牌维护推广费和商标使用费是两个概念。TCL控股收购业务的同时,应该向上市公司支付相应的商标使用费,可以一年一次,也可以五年或十年一次,或者长期,这样用来避免未来TCL集团的不授权。“每年花4亿元还是多少钱用于品牌推广费,那是你自己买断品牌后的推广问题了。”

梁振鹏还称,当初美的收购东芝白电,出手就是40年的商标使用权。

上述交易所人士更用了一个买车的比喻来说明其不合理之处。“相当于买了一辆二手车,你跟对方说,每月油费保养费要4000元我帮你出了,但车子归我。”该人士称,“二手车的买卖费用和油费、汽车保养费是两码事,不付车钱只付油钱,显然不合理。”

要知道TCL集团共拥有481项境内商标,TCL集团使用在电话机、电视机商品上的“TCL”商标均为驰名商标。TCL集团2018年半年报显示,在2017(第23届)中国品牌价值100强评选中,TCL集团以806.56亿元位列总榜单第五位,连续12年蝉联中国电视机制造业第一名。

交易所问“为什么”,TCL集团答“双方协商的结果”。双方协商的回复除前文所述外,在公告中还多次出现。例如在问及交易作为略低于评估值和基准日后新增实缴注册资本之后,并要求“详细说明”时,公告又摆出“交易各方协商”的说辞。不仅未进行详细说明,甚至不加掩饰地直接表示,交易价格略低就是我们商量的结果。

此外公告中还透露了一些信息,例如,不吸引人的业务,李东生也不愿买。

回复中明确了未来将适时出售的“与主业关联性较弱的其他业务”的范围,为环保、IT产品分销、教育、医疗等业务。这些业务未一并出售的原因在于,“曾与本次交易对手方(TCL控股)商洽,但未能被纳入重组的标的资产范围”。可以看出,对这部分资产,TCL集团有意卖,但李东生所控制的交易对手TCL控股并不想买。

TCL的环保、IT产品分销、教育、医疗等业务不仅与主业关联性较弱,在上市公司内部也未成气候,尚不能独立成为营收贡献者一员。

再例如,今年估值为负的TCL通讯去年估值为10亿港元。

公告显示,倒贴出售的对整体交易估值影响较大的TCL通讯业务曾以10亿港元估值转让部分股份。TCL通讯在私有化后,2017年其49%股权被转让,当时交易对价为4.9亿港元。

有小股东表示,对于此次交易,并非反对剥离资产,而是反对不明不白地贱卖剥离。

谭浩俊也表示,把上市公司打造为单一面板业务的融资平台是合理的,但关键是,“你的真实目的到底是什么”。

根据公告,TCL将在2019年1月7日下午召开临时股东大会,审议相关交易事项。

股东们又会如何投票呢?

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有