2018-11-21 17:33:01 来源:

11月20日,*ST康达(000048.SZ)被二股东京基集团要约收购期满。深交所显示,截至11月20日,要约收购期限内共预受64575753股,占原计划要约收购股份的165%,超额完成10%股份的要约收购目标。

要约收购成功后,加上原本持有股份31.65%,京基集团已持股41.65%,成为*ST康达的控股股东,意味着已持续多年的康达尔之争正式落下帷幕,也意味着未来这家来自深圳的房企很有可能实现“借壳上市”。

根据要约收购报告书,京基集团自10月22日起向*ST康达除京基集团外的其他股东发出部分要约收购,收购公司39076867股,占公司总股本的10%,共耗资9.37亿,要约收购的价格为24元/股,相较于本次要约收购报告书公告日前30个交易日内的加权平均价格19.39元溢价24%。

根据相关规则,若预受要约股份的数量超过计划要约收购股份时,收购人按照同等比例收购预受要约的股份,在所有申请的投资者中分摊。

从2013年开始举牌,五年后成功控股*ST康达,京基集团很有可能将自身资产注入上市公司。由于京基集团与上市公司均有房地产开发业务,构成同业竞争,对此京基集团及实际控制人陈华承诺在5年内解决同业竞争问题。

今年8月,原控股股东华超投资实控人被刑事拘留,京基集团入主*ST康达董事会,目前上市公司的现任董事熊伟、巴根、蔡新平、黄益武、杨玉雄以及现任监事易文谦、王鸿鹤、张莉莉、黄丽芳、前任监事陈涛均来自京基集团。

随后,双方之间已迅速发生关联交易:上市公司向京基集团承租位于深圳市京基100大厦A座71层,租赁面积2778平方米,租期五年。京基100大厦为京基集团开发,是深圳的地标性建筑。

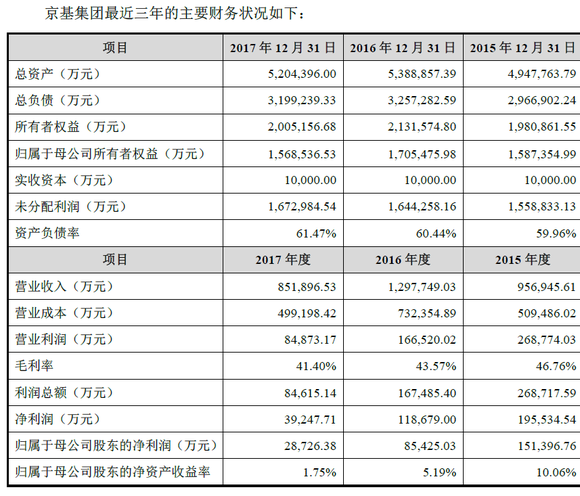

官网显示,京基集团成立于1994年,主要业务为房地产开发与经营,开发产品涵括住宅、商业、酒店、写字楼等。截至2017年底,京基集团总资产520亿,净资产200亿,负债319.9亿,对比来看,*ST康达的总资产只有51亿,净资产只有13亿。若其资产在5年内注入上市公司,将构成借壳上市。

收入方面,2017年京基集团实现营业收入85.2亿,归属母公司的净利润(下称净利润)2.9亿,与*ST康达不相上下。其2015年至2017年的营业收入分别为95.7亿元、129.8亿元、85.2亿元,收入并不稳定,净利润为15.1亿、8.5亿和2.9亿,下降幅度明显。截至2017年底的预收款项仅为13亿,相比往年大幅下降,一定程度意味着2018年的销售收入并不乐观。

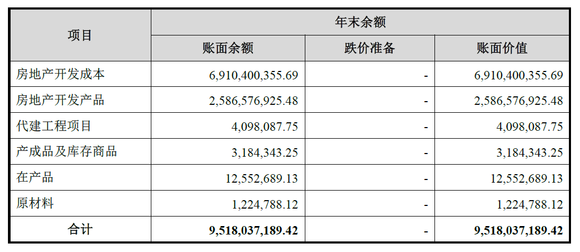

目前,京基集团正在开发建设的项目总额约94.96亿,分布于深圳水贝村、长源村、晶都片区、南约片区、珠光村、石岩上下屋等区域。

负债方面,京基集团一年内到期的非流动负债为34.6亿,长期借款19亿,应付账款9.9亿。融资渠道以房产抵押为主,截至2017年底,用于借款抵押的自有物业(含投资性房地产)建筑面积合计42.9万平方米,其中被抵押的投资性房地产公允价值达252.3亿元,包括京基100大厦、京基滨河时代等写字楼物业。

目前的京基集团融资渠道较为单一,如注入上市公司,将能通过发行债券、定增等方式进行融资,迅速扩大资产规模。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有