2018-11-20 16:38:00 来源:新浪网

新浪财经讯 下月,美联储将迎来新一轮议息会议,市场认为,美联储可能在12月实行2018年的最后一次加息,将利率上调至2.25%-2.50%,而且目前市场暗示12月加息的几率高达三分之二。

高盛日前在研报中警告投资者,到2020年初,美联储还会再加息5次,每次加息25bp,这比市场预期的多出2次。不过说实话,美联储的心思谁也猜不透,但是根据历史数据来看,10年期美债收益率似乎暗示联储加息终点在哪?

通过历史数据分析,美联储历次加息终结大多会伴随两个指标的出现!

既:

10年期美债收益率与联邦基金利率持平。

10年期美债收益率与2年期收益率倒挂。

美联储加息的终点在多少?

若问美联储加息终点在哪?首先要搞清楚为什么美联储要开启本轮加息。笔者认为,美联储加息主要有以下三个原因。

1、控制泡沫

自从2008年金融危机以来,美联储开启量化宽松政策,金融泡沫产生不可避免,如果利率太长时间处于超低水准,最终会出现过度杠杆借贷,将导致市场大幅修正,产生金融危机。

2、换取空间

美联储加息后,将允许美联储有更大的货币弹性,可以对不同的经济形势作出反应。、

3、保护美元霸权

最重要也是最容易被忽略的原因是,保护美元全球主要储备货币的地位。由于美元是国际化货币,美联储加息可使美元指数获得有力支撑,同时能吸引海外资金回流美国本土,特别是美国企业在海外的赢利回流。这样可以促进美国投资,可进一步降低美国的失业率,加速美国经济的回升。

历史上美国每轮加息末期,都会出现一次金融危机,然后美国去通过收割危机爆发国家地区的廉价资产,弥补本国财政赤字,这远比依靠美国经济回升这种常规方式要更加“有效率”。

2008年金融危机之后,美国开启量化宽松(QE)之路,导致大量低成本的美元资金涌入其它国家,尤其是产业结构单一、对外部风险抵抗较差的新兴市场国家(如土耳其、阿根廷等国家外债规模都很高)。结果美国一加息,这些新兴国家资金大量流出,汇率暴跌,经济状况岌岌可危。

美联储收手前或有暗示

根据历史数据统计,从1983年开始,美联储共经历5轮完整的加息周期,其中有三次,最终加息都会超过美国10年期国债收益率。这对应于美债收益率曲线的平坦化,也就是“格林斯潘之谜”所揭示的现象,即美联储加息无法有效地从短端利率传导至长端利率。其背后一个重要逻辑是,随着美联储不断加息,美国的通胀和增长都会受到抑制,从而压低了长端利率的上行空间。

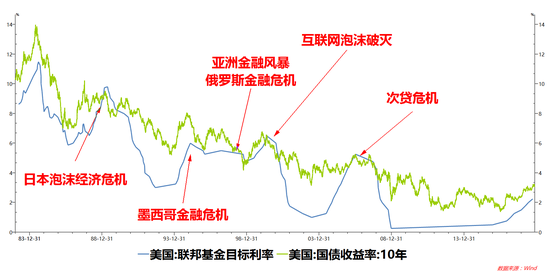

图注:美国联邦基金目标利率VS美国10年期国债收益率(1983年---今)

图注:美国联邦基金目标利率VS美国10年期国债收益率(1983年---今)同时不可忽视的是,美联储历次加息末期,往往会伴随着金融危机的诞生。尤其最后两次,在美联储加息超越10年期国债收益率后,随之而来的金融危机都给美国乃至世界经济带来重大损失,影响甚至持续到现在。

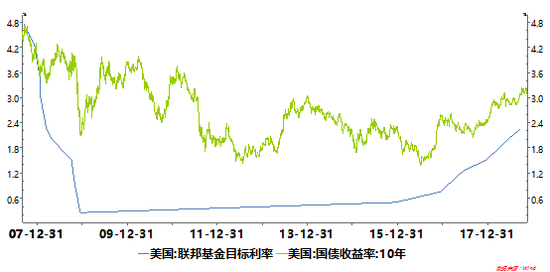

图注:美国联邦基金目标利率VS美国10年期国债收益率(2007年9月---今)

图注:美国联邦基金目标利率VS美国10年期国债收益率(2007年9月---今)而本轮加息,可以从图中看到,目前两者利差正在逐步收窄,按照目前的速度,再经历5或6次加息,10年期美债收益率就会被超越,之后会不会出现金融危机,就不得而知了。

美债收益率倒挂或暗示金融危机

北京时间9月27日2:00,美联储宣布上修联邦基金利率在2%-2.25%目标区间内,这是美联储年内第三次加息,也是2015年12月本轮加息周期开启以来第8次上调利率。

而一向被视为无风险收益的美国国债收益率也随之发生了变化,长端10年期国债收益率于2015年2月2日1.68%开始抬起,短端2年期国债于2015年10月14日0.47%开始走高。

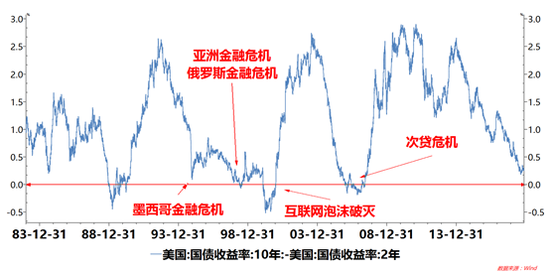

虽然2年期和10年期美国国债收益率,都随着美联储的加息在逐步升高。但是,一个关键指标却在暗示着风险的存在。既10年期、2年期美国国债的利差。这一利差正在逐步缩窄,甚至有倒挂的风险,根据NBER划分的美国经济繁荣和衰退周期,1976年以来,共出现6次国债收益率曲线倒挂(10Y-2Y),其中有5次都领先美国经济衰退周期。并多次引发自己或世界其他国家地区的金融危机。

图注:美国10年期国债收益率与2年期国债收益率利差(1983年---今)

图注:美国10年期国债收益率与2年期国债收益率利差(1983年---今)美债上涨埋下隐患

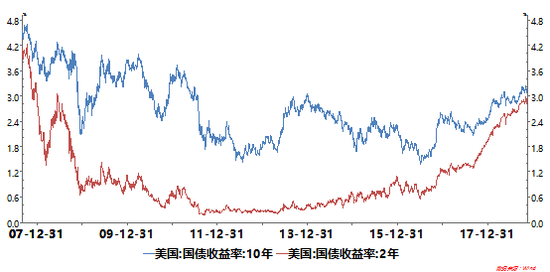

美债收益率主要取决于美国本身的经济金融状况。今年以来,美债收益率快速上行,一个重要背景就是美国经济增长状况的超预期好转,这可以说与美联储加息导致全球资本回流美国密不可分。但是目前可以看出,长期美国国债收益率曲线正逐渐走向平缓,2年期美债和10年期美债收益率利差正在缩减,未来有倒挂风险。

图注:美国10年期国债收益率VS美国2年期国债收益率(2007年9月---今)

图注:美国10年期国债收益率VS美国2年期国债收益率(2007年9月---今)从历史规律看,收益率曲线平缓甚至倒挂通常意味着经济前景存在不利因素,银行业面临风险和利润萎缩压力,同时股市也会亮起红灯,美股、港股或将受影响。

究其原因,长期美债收益率曲线的平缓,反应的是市场对于长期经济通胀预期的悲观,而美联储的不断加息和债券收益率的不断上涨,无疑大大加重了企业的融资成本,抑制企业扩张,造成企业负担过重,降低企业利润率,增加企业违约风险。这一情况也会直接传导至股市,造成企业股价下跌进而造成股市下跌,加剧金融危机风险。

巧合多的就是必然?每轮加息都会伴随危机

回看历史,美联储从1983年至今,一共经历6次较明确的加息周期,每次在加息周期末期或者之后,都会发生重大事件。

1、日本泡沫经济危机1983年3月至1984年8月第一次加息周期,联邦基准利率从8.5%调整至11.5%。

此后不久,美国在1988年3月至1989年5月开启第二次加息周期,联邦基准利率从6.5%调整至9.81%。

随后爆发了日本泡沫经济大崩溃,日经平均股价从最高38915.87点开始下跌,土地价格也在1991年左右开始下跌,泡沫经济开始正式破裂。到了1992年3月,日经平均股价跌破2万点,仅达到1989年最高点的一半,8月,进一步下跌到14000点左右。大量帐面资产在短短的一两年间化为乌有。

由于土地价格也急速下跌,由土地作担保的贷款也出现了极大风险。当时日本各大银行的不良贷款纷纷暴露,对日本金融造成了严重打击。

2、墨西哥金融危机,亚洲金融风暴,俄罗斯金融危机

1994年2月至1995年2月第三次加息周期,联邦基准利率从3%调整至6%。

之后爆发墨西哥金融危机,短的三天时间,墨西哥比索兑换美元的汇价就暴跌42%。

1997年7月,随着泰国宣布泰铢实行浮动汇率制,亚洲国家普遍出现货币贬值,爆发金融危机。此次危机中国,印尼、泰国和韩国是遭受损失最为严重的国家。

1997年10月到1998年8月俄罗斯经历了由三次金融大风波构成的金融危机。根本原因是俄本身经济虚弱;具体诱因则略有不同。第一次大波动主要是外来的,由东亚金融危机引起。

3、互联网泡沫破灭

1999年6月至2000年5月第四次加息周期,联邦基准利率从4.75%调整至6.5%。

随后爆发著名的互联网泡沫破灭让经济再次陷入衰退,“911事件”更令经济和股市雪上加霜,美联储随即转向,由次年年初开始连续大幅降息。

4、次贷危机

2004年6月至2006年6月第五次加息周期,联邦基准利率从1%调整至5.25%。

随后不久,次贷危机爆发,对国际金融秩序造成了极大的冲击和破坏,使金融市场产生了强烈的信贷紧缩效应,国际金融体系长期积累的系统性金融风险得以暴露。次贷危机引发的金融危机是美国20世纪30年代“大萧条”以来最为严重的一次金融危机。起源于美国的这次次贷危机正波及全球,全球金融体系受到重大影响,危机冲击实体经济。

5、正在加息

2015年12月15日,美联储公布加息,意味着美国进入第六次的加息周期。未来不得而知。。。

还有5次的空间?

高盛日前在研报中警告投资者,到2020年初,美联储还会再加息5次,每次加息25bp,这比市场预期的多出2次,也比任何机构的预测都激进——包括美联储。

针对此项预测,有业内人士表示,按照现在来看,如果美联储再加息5次的话,那么2年期美债和10年期美债收益率就会倒挂,联邦基金利率也会追上10年期美债收益率。到那时,历史会不会再次重演呢?

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有