2018-11-13 06:34:07 来源:第一财经

每隔几年,当美国和中国的短期周期纠缠在一起时,市场和社会领域就会出现显著的波动。过去几年发生的历史性事件,比如中国2015年的股市泡沫、特朗普当选总统以及中美贸易摩擦,很可能是这些周期引发的观察偏见,而不是周期的起因。

全球央行偏好“量化宽松”

2014年的JacksonHole全球央行会议注定是全球央行货币政策的里程碑时刻。在此会议之前,欧央行对于实施量化宽松政策以应对欧洲经济的疲软举棋不定。毕竟,2010~2011年的欧债危机迫使欧央行从节俭的德国视角去观察欧洲的问题。《稳定和增长协定》(下称《协定》)在这次危机之后显得格外重要。当希腊人违约却免责的先例一开,其他明显羸弱的欧元区国家或也纷纷效仿。而奉行《协定》、最后有能力掏钱埋单的,似乎只有德国。德国人历经了魏玛共和国超级恶性通胀的痛苦和二次世界大战战后重建的教训,对于经济风险的承担更加小心翼翼。德国总理默克尔对于难民的接纳和容忍,或者就是由此而来。对于欧央行行长德拉吉来说,如果官位都不能保住,谈何为欧洲人民谋幸福?

在演讲中,德拉吉暗指美国经济的增长得益于美联储的量化宽松政策,然而欧洲的财政和货币政策仍然非常紧。在利率已经趋近于零的时刻,总需求仍然不足。这就要求政策制定者重新考虑政策的准确性。与此同时,时任美国联邦储备委员会主席耶伦认为,“如果在通胀回到2%水平的时候就马上收紧货币政策,那么这种政策的选择将会导致劳动力就业市场无法回到充分就业水平。这是有悖于美联储货币政策的双重要求”。也就是说,虽然美联储已经准备好退出量化宽松政策,但是货币政策仍将宽松。加息仍然为时尚早。

本来,美联储独挑量化宽松的大梁。中国央行作为一个“影子”,由于汇率的形成机制而不得不协调自身的货币政策。日本央行此前已经遮遮掩掩地宽松了20年,就盼着一次历史性的危机来实施背水一战的宽松。现在,量化宽松的阵营又有了新的重磅盟友——欧央行。从此,量化宽松终于一统投资组合管理的风险偏好。这个时刻,全球的央行,都是慈悲为怀的。

中美货币政策若即若离

2015年8月11日,中国央行宣布“调整人民币汇率中间价报价机制,做市商按照参考上日银行间外汇市场收盘汇率,向中国外汇交易中心提供中间价报价”。这一调整使得人民币对美元汇率的中间价机制进一步市场化,同时定价逐渐参考一篮子货币。当时一个更大的决策背景是:虽然宽松的金融条件得以维持,美联储的货币政策已经发生了根本的变化。回过头看,美国十年国债的收益率,已经结束了其30余年来的长期下行趋势,并在2013~2016年左右形成双底了。

这是一个重要的技术交易逆转。假如美联储的货币政策取向已经发生了明显的改变,同时美国的长端利率长期的趋势开始逆转,那么在这个新的国际金融环境里,中国央行的货币政策应该需要更多的独立性,而不是仅仅满足于以前的配角。而对于中国国内愈演愈烈的房地产泡沫,央行必须要有政策的余地和选择空间。

从此,中美的货币政策的走势开始若即若离。比如,中国央行在2017年曾经小幅扩表,而美联储的资产负债表规模开始收缩。最近的几次美联储加息,中国央行也没有跟从。到了2018年,央行再次缩表。试想一下,央行降准,也即是央行的资产和负债端同时收缩。央行资产负债表扩张的时候,恰恰是央行主动通过自己资产负债表的扩张而承担商业风险的时候。反之亦然。央行主动承担风险时,风险偏好必然会得到抬升。而央行缩表去风险时,市场其他参与者的风险承受能力就可想而知了。最近,全球央行似乎又进入了一个同时缩表的阶段。这个时候全球的央行,都是暗藏杀机的。

食利阶层的黄金时代已成往事

美国十年国债收益率长期下行趋势,以及在这趋势中收益率每一次的飙升,都伴随着一次金融市场危机。然而在这个长期下行趋势的背后,蕴藏着一个更深刻的纠缠。

我把美国国债十年收益率长期的下行趋势理解为食利阶层对于劳动者剩余价值的剥削。长期收益率之所以能够下行,对应的是通胀长期被压抑。这是因为劳动者的薪酬增幅长期落后于劳动者劳动生产率改善的速度,剩余价值长期受到剥削,从而减弱了劳动者的消费能力,造成社会收入严重不均。这样的社会必然是一个过剩的社会。当全球所有的国家都面临过剩问题的时候,为了解决自身产能过剩的局面,国家势必采取出口的方式,把国内的过剩产能输出到国外;或者企图在自己国家内部进行再分配,比如民粹主义。但是不管以何种形式,过剩的经济,在一个全球贸易的体系里势必产生矛盾。

与此同时,我们还应该看到,中国的过剩储蓄已经慢慢消失,开始转化成为中国自身的消费水平的提高。曾经,这些中国储蓄被买成了美国国债,压低了美国的长期利率,形成了美国国债市场的长牛。然而,随着长端利率下降到历史低点并开始长期逆转,以及中国储蓄的消失,食利阶层的黄金时代似乎已成往事。过去的30年,食利比分红强,债券比股市好。这个模式可能已经被颠覆了。又或者说,在未来一个流动性边际减少的宏观环境里,风险的上升将使债券的收益无法补偿投资者需要承担的风险。只有股票,或能对投资者承担的风险投桃报李。

中美经济周期的纠缠

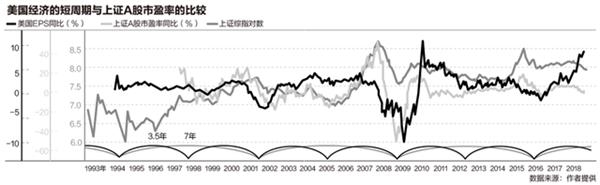

我们把中国A股市场在挣扎的原因归咎于中美经济周期的纠缠。中美经济存在明确的短周期。在周期运行的时候,大量经济变量之间同时地、有规律地波动,并在经济运行的轨迹中引起潮起潮落。我们用计量经济学定义了美国的3.5年和中国的3年经济短周期。在图中,我们使用调整后的标普500指数每股收益来衡量美国经济的短期波动。图表分析显示,美国经济显然存在一个3.5年的周期。两个3.5年的短周期构成了一个完整的、从谷底到下一个谷底的7年中周期。

我们在图中观察到以下情况:

(1)自1994年以来,有6个3.5年的短周期和3个7年的中周期。最近的两个完整中周期分别是2001年12月至2008年12月,以及2008年12月至2015年12月,而2005年中和2012年中分别为周期性间歇期。

(2)在7年中周期内的第一个3.5年短周期里,当短周期结束上升趋势,然后下行穿破中周期时,往往伴随着区域性危机。例如,1997年亚洲金融危机和1998年俄罗斯违约,以及2011年欧洲主权债务危机和美国历史性的主权评级下调。当前在土耳其和阿根廷发生的危机似乎正是这种性质的中期危机。

(3)在7年中周期的下半场,当3.5年短周期和7年中周期同时开始下行时,往往会发生规模更大的危机。例如,2000年的互联网泡沫的破裂和美国经济衰退,以及2008年的全球金融危机。尽管很少有人讨论,但其实2001年和2008年美国股市的跌幅差不多——都腰斩了。这两次深刻的危机给了我们合理的时间锚,以计算周期的持续时间。上升趋势对资产价格的积极影响往往比下行趋势的负面影响持续的时间更长。

(4)历史表明,全球市场正在面临的挑战有可能是11年中周期的最后一段。这个中周期包括3个3.5年的短周期,自2009年初开始,至2019年初结束。但这也可能是从2016年初开始的,一个为期7年的中周期内的第一个3.5年短周期。这个稍短的7年中周期包括了两个3.5年的短周期。如是,未来出现动荡的级别将远没有11年中周期结束所带来的动荡那么严重。

(5)未来几个月里,中国自身的3年经济周期正进入最后下行阶段。我们的模型结论显示,中国周期的这一下行阶段恰好与美国3.5年短周期的后期下行阶段相一致。

正是因为经济周期的潮涨与潮落,我们观察到各国宏观经济变量波动的相似性和同时性。周期似乎围绕其既定的趋势有节奏地波动。我们不用过分纠结美国短周期和中国短周期之间的两个季度的差异,因为周期不可能像石英钟那样精准。

当下,中国的3年短周期正快速陷入最后的减速阶段。而美国的3.5年周期正飙升至拐点附近,然后将会进入下行阶段。如果历史重演,就像我们的量化模型所显示的那样,那么重大事件和剧烈的市场动荡即将出现。当前美国经济在拐点前的强劲表现并非因为特朗普的英明决策,这些政策反而强化和加速了美国短周期的运行。美国经济短周期的强势很可能会摩擦使美国的政策选择更容易出错,并最终将导致暂时貌似强大、刀枪不入的美国市场回落和更加猛烈的周期下行的拐点。同时,美国短周期的这种拐点可能会让当前普遍看涨的市场共识措手不及,因此导致意外的重大调整。

一旦美国经济在2019年前几个月完成目前的3.5年短期周期,它将完成自2009年以来持续了约11年,也就是3个时长为3.5年的短期周期。由于中周期往往持续7至11年,包含大约2至3个短周期,那么2019年初可能是从2009年开始的持续了11年中周期的结束。如是,全球衰退就会接踵而至。或者,当前有可能是自2016年以来的、新的7年中周期里的第一个3.5年短周期。这个中周期将在2020/2021年左右再次下行,并伴随着严重的危机。

(作者系交银国际董事总经理兼首席策略师)

(文章来源:第一财经)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有