2018-11-09 17:33:02 来源:

停牌近5月的世纪华通(002602.SZ)自11月7日开始复牌,复牌后第一个交易日阴跌7.41%,后两个交易日股价则是上涨。

此前9月12日,世纪华通披露拟以298亿元收购盛跃网络100%股权,此项交易引来深交所的17问,复牌当日世纪华通均作了回复,并称298亿元交易作价合理。

盛跃网络拥有原美股纳斯达克上市的盛大游戏的网络游戏业务、主要经营性资产和核心经营团队。2015年盛大游戏被私有化并退市,盛跃网络下属主要经营实体打通了网络游戏等业链研发、发行和运营等环节,拥有《热血传奇》系列、《传奇世界》等核心游戏产品和覆盖端游、页游、手游的完整业务体系。

根据交易预案,盛跃网络100%股权预估值310亿元,预估增值率为172.10%。基于5月盛跃网络向全体股东分红12亿元,本次交易作价298亿元。此前盛跃网络经营实体盛大游戏被私有化退市时估值仅为19亿美元。深交所在问询函中要求世纪华通说明该次私有化交易估值与本次交易估值差异的原因及合理性。

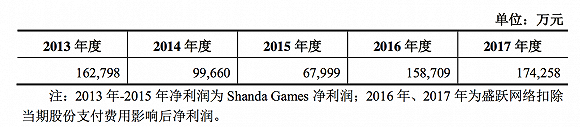

世纪华通在回复函中称,私有化完成前盛大游戏较为依赖客户端游戏,移动网络游戏的布局尚未完善。2015年末至今盛跃网络由端游转手游,公司盈利能力上升。盛跃网络2016、2017年度,扣除期股份支付费用后,实现净利润15.87亿元、17.43亿元,分别是私有化完成当年(2015年)净利润6.8亿元的233.40%、256.27%。

盛大网络2013年来净利润(来源:世纪华通公告 公告编号:2018-109)

毛利率较高是游戏行业的特点,盛跃网络2016年度、2017年度、2018年1-4月综合毛利率分别为81.38%、74.08%和78.01%;实现营收分别为37.61亿元、41.94亿元及10.74亿元,归母净利润分别为1.75亿元、5.22亿元和5.52亿元,盛跃网络称2016年、2017年度盛跃网络净利润较低主要是受股份支付分别计入当期管理费用11.68亿元、12.17亿元所致。

盛跃网络业绩承诺2018年度、2019年度、2020年度实现的净利润分别不低于20亿元、25亿元、30亿元。按照当前298亿元估值测算,此次重组盛大游戏预估值对应2018年市盈率为14.9倍,当前A股游戏公司平均市盈率为15倍左右。

值得注意的是,盛跃网络“传奇”系列游戏曾是公司多年来的爆款,但从近年来财务数据显示盛跃网络在营收上并不单一依赖“传奇”,传奇IP创造的收入占总营收的比例呈稳定下降趋势。从2016年、2017年、2018年1-4月“传奇”IP系列产品营收占比分别为48.99%、28.28%和28.01%,,毛利占比分别为50.45%、31.92%和29.65%。

“龙之谷”、“热血传奇”两款IP目前是盛跃网络游戏产品的佼佼者。手游《龙之谷手游》在2017年为盛跃网络创造7.53亿元的营收,占公司授权运营模式同期总收入的36.9%;《热血传奇手游》2018年1-4月实现营收1.22亿元,同期授权运营模式同期总收入的27.21%。端游《热血传奇》《龙之谷》2017年分别创造营收5亿元、2.5亿元,分别自主运营模式收入23.65%、11.84%。此外,2018年下半年盛跃网络还有《光明勇士》等8款手游上线。

尽管业绩向好,但是盛跃网络也面临着诸多风险,游戏行业监管趋严,2017年底,中宣部等8部委联合印发的《关于严格规范网络游戏市场管理的意见》强调对网络游戏行业强力监管整治,并对网络游戏实施总量控制,限制未成年人使用时间。此外,有媒体报道称国内游戏审批已处于冻结状态。

针对此次交易方案通过的可能性,界面新闻记者咨询了国信证券的一位分析师,他告诉界面新闻记者,此项交易成功的可能性还是有的,因为整个市场的环境宽松了。但也有分析师告诉界面新闻记者,“现在不好评论,收购还存在诸多不确定因素。”

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有