2018-11-08 14:15:15 来源:

曾几何时,壳资源被市场追逐,甚至还有以炒壳为生的投资者群体存在。如今,面对壳资源,借壳方显得更为谨慎,尤其是试点注册制的声起下更是如此。也因此,对赌式借壳的样本近来逐渐出现在人们的视野中,一时之间看热闹的看热闹,看门道的看门道。

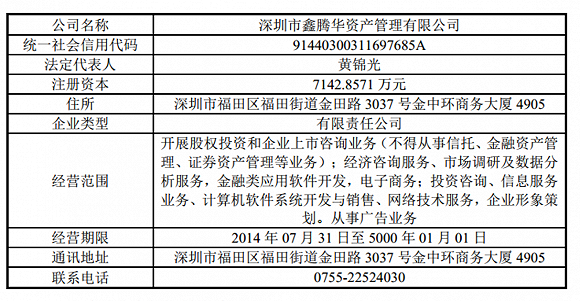

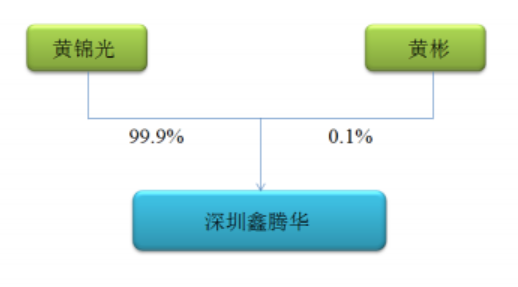

2017年10月11日,中超控股(002471)突发公告称,其原控股股东中超集团与深圳鑫腾华签署了《股份转让协议》,中超集团通过协议转让方式转让给深圳鑫腾华无限售流通股3.68亿股,占中超控股总股本的29%,此次协议转让完成后,公司的控股股东将由中超集团变更为深圳鑫腾华,实际控制人将由杨飞变更为黄锦光。

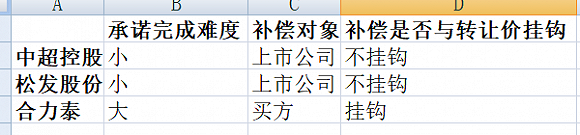

接下来就是重要信息,首先双方协议的转让价格为5.19元/股,交易总价合计19.08亿元。在当时,中超控股的现价锁定在5.62元/股,此协议转让是一笔少有的折价买卖。其次,作为卖壳方的中超集团,还做出了一份5年的业绩承诺,这种稀奇的操作也一下子吸引了市场的注意。据公开信息显示,中超集团承诺上市公司2017年度、2018年度、2019年度、2020年度、2021年度按现有会计政策经审计的合并报表中归属于上市公司股东的净利润,应分别不低于9000万元、9675万元、1.04亿元、1.12亿元、1.2亿元(按照逐年增长率7.5%计算)。如上市公司在业绩承诺期间任一年度实际净利润总额未达到承诺净利润数,则中超集团应在下一会计年度6月30日之前以现金方式向上市公司进行足额补偿,当期补偿金总金额=(当期承诺净利润-当期实际实现净利润)。当然,如果上市公司任一年度实际实现的净利润总额超过当期承诺净利润数,则上市公司在下一会计年度6月30日之前应向中超集团进行奖励,当期奖励总金额=(当期实际实现净利润-当期承诺净利润数)×50%。

就这样,中超集团的持股比例将从之前的37.08%下降到8.08%,而深圳鑫腾华成了中超控股的新东家(目前只完成了第一次交割,深圳鑫腾华持股20%)。2017年3月31日中超控股公告,中超集团超额完成了2017年度经营业绩承诺。目前2018年三季报显示,中超控股实现营业收入55.2亿元,同比增长了10.21%,净利润实现了1.2亿元,同比增幅高达59.81%。另外,深圳鑫腾华在入主之后,很快就将自己手头的筹码倾囊质押了出去,质权人厦门国际信托。

界面新闻记者注意到,实际上2017-2020年净利润承诺数,相较中超控股2015年、2016年的数据是偏低的,而之所以设计了上述的5年业绩承诺,业内人士称这或是为了深圳鑫腾华与中超集团深度捆绑在一起,同时中超集团也保留了自己获得未来收益的权利。当然,后续中超集团和深圳鑫腾华之间由爱转恨,两股东上演“宫斗”就是另一番话题了。

中超控股绝对不是孤例,松发股份(603268)后续有来。

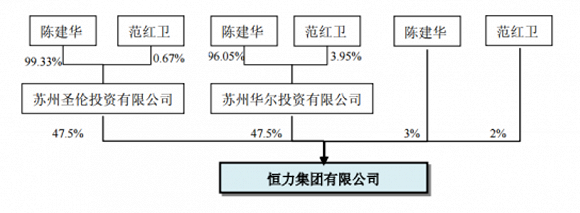

2018年8月29日,松发股份称,为了公司战略发展需要和个人投资资金需求,控股股东、实际控制人林道藩、陆巧秀及其一致行动人林秋兰,与恒力集团签署协议,林道藩拟将其持有的公司股份中的870万股(占公司股份总数的6.95%)转让给恒力集团;陆巧秀拟将其持有的公司股份2872.8万股(占公司股份总数的22.96%)转让给恒力集团;上述股东合计拟以协议转让方式转让3742.8万股,占公司总股本29.91%。完成后, 林道藩还剩余22.09%的股权,陆巧秀不再持有上市公司股权,而恒力集团以29.91%的持股权,成为松发股份新的控股股东,实际控制人将变更为陈建华、范红卫夫妇。

松发股份是一家集研发、设计、生产、销售及服务于一体的专业化、高品质日用瓷供应商,在竞争激烈以及反倾销的冲击下,松发股份主业增长乏力。松发股份于是转向教育产业寻求突破,起色不大。恒力集团旗下资产范围很广,合并范围内主要企业涉足金融、纺织、投资、热电、化工、房地产等领域,直接持有上市公司恒力股份(600346)29.72%的股权,为恒力股份的控股股东。

此次,根据双方协商,转让价格锁定在21.91元/股,这一次较现价是高溢价(现价14.9元/股,溢价率47%),转让款合计达8.2亿元,并且林道藩等承诺,松发股份(合并报表范围)在利润补偿期间(2018年、2019年及2020年)净利润分别不低于3000万元,如果上述承诺未实现,承诺人将按相关协议规定以现金方式向标的公司进行补偿。当期应补偿金额=当期承诺净利润数-当期实际净利润数。

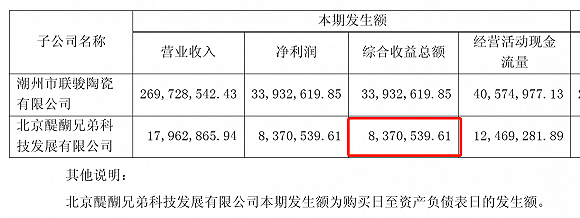

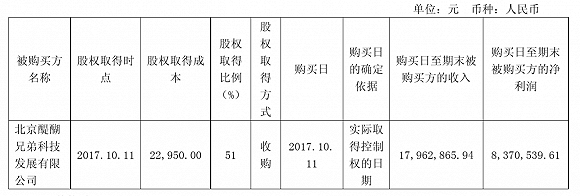

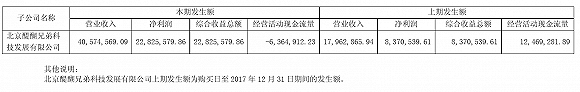

值得注意的是,这里还有一个机巧,即此前松发股份收购的醍醐兄弟也有业绩承诺。据悉,松发股份在去年5月,以2.29亿元收购醍醐兄弟51%股权,醍醐兄弟是一家互联网教育直播云和虚拟教育网络运营商。转让方承诺,醍醐兄弟2017年至2020年度需实现的净利润分别不低于2500万元、3250万元、4225万元和5225万元。再看松发股份此前的净利润表现,2015年实现3688.65万元,2016年3910.89万元,2017年4574.72万元,也就是说,实际上对赌卖壳捆绑的每年3000万元业绩承诺,不出意外对松发股份来说,是比较轻松的,当然,这种“安心”是建立在醍醐兄弟的业绩承诺能正常完成的情况下,也因此,恒力集团方面还要求林道藩等,应对醍醐兄弟的业绩承诺承担连带责任,这无形将买壳方与醍醐兄弟的业绩进行了挂钩。

那么,醍醐兄弟的业绩如何呢?据松发股份2017年年报称,从购买日(2017年10月11日)到年末净利润为837万元,另从去年5月的公告中可知醍醐兄弟2017年第一季度实现净利润380万元。虽然没有醍醐兄弟全年的数据,但目测完成的可能性很大。另外,从2018年半年报里可以看到,2018年上半年醍醐兄弟已经实现了2282.56万元净利润,完成承诺似乎没有压力。

在松发股份之后,距离目前最近的一个样本,来自合力泰(002217)。

合力泰2018年10月9日公告,公司接到控股股东文开福及其一致行动人陈运的通知,文开福及其确定的公司股东将其持有的公司股份4.69亿股,占公司股份总数的15%转让给福建省电子信息(集团)有限责任公司(下称电子信息集团);同时,转让方文开福同意自股份过户日起五年内,将其所持有的标的公司全部剩余股份(因转增、送股等新增的股份自动纳入委托范围)对应的除分红、转让、赠与或质押权利之外的股东权利(包括但不限于股东大会表决权、提案权、提名权等)独家、无偿且不可撤销地委托受让方行使,受托方同意接受该委托。本次股权转让及表决权委托完成后,电子信息集团未来拥有表决权的公司股份占比为29.79%,公司的控股股东将由文开福变更为电子信息集团,公司的实际控制人将由文开福变更为福建省国有资产监督管理委员会。

转让价设定为不低于6.86元/股,高于目前现价,转让总价也就不低于32.19亿元。同时,转让方文开福承诺,在受让方不干预标的公司正常经营的前提下(受让方依法行使股东权利及根据本协议安排推荐董事、监事和高级管理人员并依法行使职权的除外),标的公司在现有经营方针、计划、模式及经营团队的基础上继续经营,标的公司2018年度、2019年度和2020年度经审计的净利润分别不低于13.56亿元、14.92亿元和16.11亿元,合计不低于44.55亿元。标的公司在业绩承诺期内各年度实现的实际净利润数低于承诺净利润数的,受让方有权要求转让方文开福以股份或现金方式对受让方进行补偿,受让方对现金或股份补偿具有选择权。

这一次,在业绩承诺上,与上两个样本有了明显的不同。首先合力泰2015年至2017年的净利润分别为2.18亿元、8.74亿元、11.79亿元,2018年前三季度净利润为11.88亿元,业绩承诺有了明显的提升,这对于卖壳方构成压力。其次,补偿的对象为受让方,也就是买壳方,而前面两个样本的补偿对象为上市公司。

合力泰的对赌中,还有一个设定,就是业绩补偿与交易对价还有挂钩。补偿公式即,当年补偿金额=(当年承诺净利润数-当年实现净利润数)÷业绩承诺期内各年的承诺净利润数总和×本次股份转让价款总额;当年应当补偿股份数量=当年补偿金额/本次股份每股转让价格。

界面新闻记者注意到,补偿公式涉及到转让价,核心在于让补偿与交易作价挂钩。假如说极端情况下合力泰净利润完成为0,以合计最低44.55亿元承诺数来算,那么补偿金额=(44.55-0)÷44.55×32.19=32.19,对卖壳方来说,转让款将会全部退回同时失去股份。

当然,从另一个角度来看,这一次,上市公司直接扑进了国资委的怀抱,其谈判强势程度当然与前两例不可同日而语。当然,这笔交易仍然留下了一个“后门”,那就是委托的期限是5年,那么5年之后是否会有其他变化,就不得而知了。

从上可见,三个样本中,买方都对上市公司平台有业绩要求,且要求还有趋严的态势。卖方也不再像以往那么“吃香”,议价能力也没有那么强势。壳生态在悄然发生着变迁。

前海开源基金首席经济学家杨德龙告诉界面新闻记者,以前A股有炒壳资源的习惯,一方面是因为A股上市审批排队时间较长,另一方面是审批的监管较严格,所以有些公司就选择借壳的道路。但如今,随着监管逐渐加强,借壳成功的概率在下降,并且拖的时间也变得较长,这直接打击了壳资源的价值。同时,市场的风格也在逐步转向价值投资,价值投资深入人心,绩优股受到市场资金的追捧,绩差股遭用脚投票,壳资源的价值进一步下降。最新的注册制试点板块科创板的消息,也无疑是对壳资源的一种打击,对一些想要上市的公司来说,又多了一条途径可走。杨德龙表示,建议公司走正常的IPO通道,或者借科创板上市,尽量避免借壳,因为借壳风险也在加大。至于对赌式借壳,杨德龙表示这意味着买方要求壳还有一点保底价值,否则风险会很大。 “总的来说,壳资源的价值趋势是向下的,不会再像以前那样疯狂。”杨德龙说道。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有