2018-10-30 22:45:06 来源:金十数据

一些央行观察人士预计,在12月加息的同时,美联储还将批准另一项调整措施,以确保当前受到越来越大压力的政策路径能够顺利推进。

汇信指出如果美联储无法控制其基准利率的范围,那可能会导致其停止对资产负债表的平仓。尽管目前没有迹象表明美联储正在考虑停止削减资产负债表规模,但经济和市场的影响可能是巨大的。

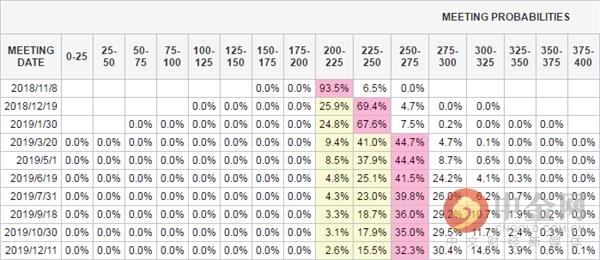

市场长期以来一直预期,美联储将在今年联邦公开市场委员会(FOMC)最后一次会议上,将联邦基准利率上调25个基点。不过,CME数据显示,在10月市场大幅波动后,交易商已将12月联邦基金利率加息的可能性从一周前的87%降至74%;2019年3月加息的可能性从一周前的62%降至48%。

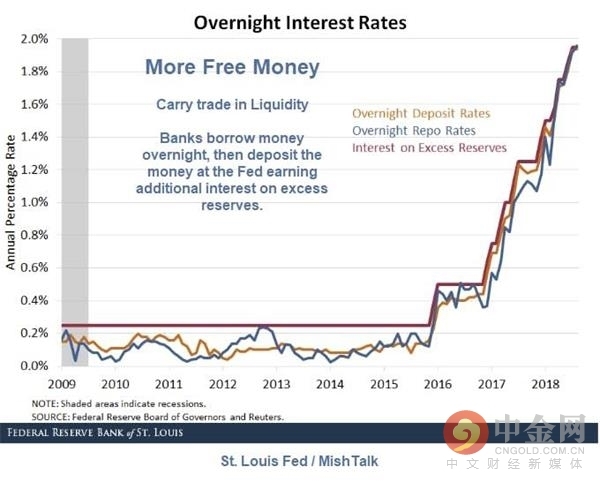

在正常情况下,加息将伴随着美联储支付银行超额准备金利率(IOER)相应的25个基点的加息。目前该利率为2.2%,而联邦基金利率为2%至2.25%。然而,联邦基金利率已经上升到其区间的上限,达到2.2%,与IOER持平,这带来了一个问题。

美联储使用IOER来指导基金利率,通常作为联邦基金利率的上限。美联储通过准备金利率和隔夜回购工具来管理其联邦基金利率,这也有助于美联储设定利率下限。

今年,随着政府债券发行大幅增加,美联储购买回购债券的利率也有所上升,基金利率已经上升到目标区间的上限。

早在今年6月,美联储就解决了这个问题,将IOER利率提高了20个基点,试图将联邦基金利率进一步推高至该区间中心。这在几个月里起了作用,但这两种利率已经越来越接近,并在10月23日达到2.2%的水平。

汇信援引凯投宏观(Capital Economics)资深美国经济学家迈克尔·皮尔斯(Michael Pearce)表示,美联储在目标区间的上限“失去了对利率的控制”。虽然说,只要美联储能够再次将联邦基金利率控制在中间区间,“这一切对美联储来说都不算太麻烦”,但持续的压力可能会导致政策变化。皮尔斯在报告中称:“由于外汇储备充裕,有效基金利率不太可能升穿IOER的水准。然而,如果美联储真的这么做了,它可能会得出这样的结论:流动性过剩的程度低于此前的预期,因此,美联储的量化紧缩政策将过早结束。”

重要的是,美联储官员在FOMC上次会议的会议纪要中指出,联邦基金利率的上升似乎并非源于储备不足,这将更加令人不安。

另外,美联储将每月允许500亿美元的美国国债和抵押贷款支持证券流出资产负债表,以努力将债券投资组合从4.5万亿美元的峰值(目前为4.2万亿美元)减少。有迹象表明,外汇储备正在收紧,并对利率施加压力,这可能会促使美国央行放松资产负债表削减。

然而,在美联储是否应继续加息并缩减资产负债表的问题上面临越来越多的审查之际,这个问题出现了。市场已将这个过程称为量化紧缩(QT)。

银行分析师迪克·博夫(Dick Bove)在CNBC的一篇文章中表示,美联储“正在给经济强加一个新的僵化的金融体系”。不过,FOMC在9月份的会议纪要中指出,迄今为止,资产负债表计划引发了“温和”的市场反应。

然而,这种情况是否会持续下去,可能取决于IOER和联邦基金利率之间的关系。花旗集团经济学家安德鲁·霍伦霍斯特(Andrew Hollenhorst)表示,他甚至对美联储是否可能在11月6-7日的FOMC会议上将IOER利率降至2.15%提出质疑,以进一步限制联邦基金利率。霍伦霍斯特称:“在政策正常化的过程中,将一个关键政策利率下调5个基点的做法存在明显的缺陷。因此,我们认为,除非(联邦基金利率)超过2.25%(在我们看来不太可能),否则11月份削减5个基点的可能性不大。”

(文章来源:金十数据)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有